Știri

Rezultatele consultărilor publice ale proiectului de lege ce vizează politica fiscală și vamală pentru anul 2018

Principalele măsuri care formează obiectul politicii fiscale pentru anul 2018 sunt:

Principalele măsuri care formează obiectul politicii fiscale pentru anul 2018 sunt:

- Armonizarea legislației fiscale în partea ce ține de TVA și accize (prima etapă a procesului de armonizare);

- Revizuirea mecanismului de uzură/amortizare în scopuri fiscale;

- Revizuirea impozitului pe avere;

- Eliminarea treptată a facilităților fiscale și vamale acordate magazinelor ce activează în regim duty-free.

- creării unui sistem fiscal și vamal în conformitate cu standardele Uniunii Europene, general cunoscut și aplicat în țările Uniunii Europene, facilitând în acest mod cunoașterea, înțelegerea și aplicarea normelor fiscale și vamale de către potențialii investitori și partenerii de dezvoltare ai investitorilor actuali;

- asigurării veniturilor fiscale necesare pentru finanțarea cheltuielilor publice cu un cost minim de percepere a impozitelor și taxelor;

- creșterii competitivității pe plan național și internațional a sistemului fiscal și vamal prin asigurarea unui sistem de impozitare simplu, clar, stabil și previzibil pentru o mai bună planificare a afacerilor și, respectiv, atragere a investițiilor;

- consolidării finanțelor publice, prin revizuirea facilităților fiscale și vamale care nu și-au demonstrat eficiența, concomitent cu asigurarea unei redistribuiri echitabile a veniturilor între cetățeni, grupuri sociale, sectoare economice sau zone geografice;

- creșterii gradului de conformitate fiscală și vamală, inclusiv prin simplificarea procedurilor și normelor fiscale și vamale și diminuarea costului de percepere a impozitelor și taxelor, atât la nivel de Serviciul Fiscal de Stat și Serviciul Vamal, cât și la nivel de contribuabil;

- creșterii comerțului internațional, prin integrarea la piața unică europeană, concomitent cu eliminarea barierelor tehnice, fiscale și fitosanitare asupra schimburilor comerciale cu țările UE;

- aplicării celor mai bune practici în domeniul impozitării directe și administrării fiscale;

- asigurării unui grad înalt de ocupare a forței de muncă etc.

Urmare a examinării prevederilor legislației fiscale și a Directivelor UE, în ceea ce privește TVA, s-a constatat, inter alia, că:

Urmare a examinării prevederilor legislației fiscale și a Directivelor UE, în ceea ce privește TVA, s-a constatat, inter alia, că:

- cota standard și cota redusă a TVA se află în limitele admise de Directiva 2006/112/CE;

- existența cotei zero a TVA nu este conform prevederilor Directivei, aceasta fiind denumită scutire de TVA cu drept de deducere;

- scutirile de TVA depășesc nivelul permis;

- pragul minim pentru ca o entitate să devină plătitoare de TVA urmează a fi examinat în contextul majorării acesteia;

- inexistența unor cerințe administrative privind sistemul fiscal al TVA

- armonizarea noțiunilor cu cele utilizate în Directivele UE (TVA și accize);

- locul prestării serviciilor și livrării mărfurilor;

- faptul generator și exigibilitatea TVA (termenele obligației fiscale aferent TVA și data achitării TVA);

- deducerile (trecerea în cont) aplicabile subiecților impozabili – persoane juridice.

Este de menționat că o contribuție semnificativă la procesul de armonizare a legislației fiscale l-a constituit studiul elaborat de Banca Mondială „Armonizarea legislației fiscale ce ține de TVA și accize cu legislația Uniunii Europene în conformitate cu prevederile și termenii stabiliţi în Acordul de Asociere RM–UE”, precum și propunerile și comentariile parvenite de la membrii Grupului de lucru responsabil pe rescrierea titlurilor III și IV ale Codului fiscal.

În procesul de elaborarea a PFV 2018, în special a modificărilor și completărilor realizate la TVA și accize, autorii au încercat să păstreze structura titlurilor existente, precum și textul normelor care s-au dovedit a fi clare și lucrative și pe cât de posibil intacte, pentru a facilita înțelegerea noțiunilor noi introduse, dar și a asigura o tranziție etapizată la Codul fiscal cu norme rescrise în conformitate cu Directivele UE.

Aceasta va permite implicații minime asupra mediului de afaceri, dar și asupra organelor de control, în partea ce ține de înțelegerea corectă a normelor fiscale.

O altă măsură importantă ce se regăsește în PFV 2018 vizează diminuarea discrepanțelor privind metodologia evidenței mijloacelor fixe în scopuri financiare și fiscale, aceasta urmând a fi efectuată prin metoda liniară per fiecare obiect de mijloc fix în parte, excluzând clasificarea pe categorii de proprietate.

Noul concept de evidență a mijloacelor fixe în scopuri fiscale implică următoarele avantaje:

Este de menționat că o contribuție semnificativă la procesul de armonizare a legislației fiscale l-a constituit studiul elaborat de Banca Mondială „Armonizarea legislației fiscale ce ține de TVA și accize cu legislația Uniunii Europene în conformitate cu prevederile și termenii stabiliţi în Acordul de Asociere RM–UE”, precum și propunerile și comentariile parvenite de la membrii Grupului de lucru responsabil pe rescrierea titlurilor III și IV ale Codului fiscal.

În procesul de elaborarea a PFV 2018, în special a modificărilor și completărilor realizate la TVA și accize, autorii au încercat să păstreze structura titlurilor existente, precum și textul normelor care s-au dovedit a fi clare și lucrative și pe cât de posibil intacte, pentru a facilita înțelegerea noțiunilor noi introduse, dar și a asigura o tranziție etapizată la Codul fiscal cu norme rescrise în conformitate cu Directivele UE.

Aceasta va permite implicații minime asupra mediului de afaceri, dar și asupra organelor de control, în partea ce ține de înțelegerea corectă a normelor fiscale.

O altă măsură importantă ce se regăsește în PFV 2018 vizează diminuarea discrepanțelor privind metodologia evidenței mijloacelor fixe în scopuri financiare și fiscale, aceasta urmând a fi efectuată prin metoda liniară per fiecare obiect de mijloc fix în parte, excluzând clasificarea pe categorii de proprietate.

Noul concept de evidență a mijloacelor fixe în scopuri fiscale implică următoarele avantaje:

- simplificarea modului de calcul atât pentru agentul economic, cât și pentru organele de control;

- reducerea timpului și personalului necesar pentru calculul și evidența uzurii în scopuri fiscale;

- diminuarea esențială a riscului admiterii unor erori la efectuarea calculului;

- diminuarea esențială a riscului sancționării de către organele de control;

- asigurarea echilibrului și previzibilității estimării cheltuielilor permise spre deducere în scopuri fiscale, în contextul în care reportarea pierderilor fiscale se realizează în mărimi arbitrare;

- comparabilitatea cu alte state (un mecanism, care reprezintă „bunele practici” din cadrul acestora).

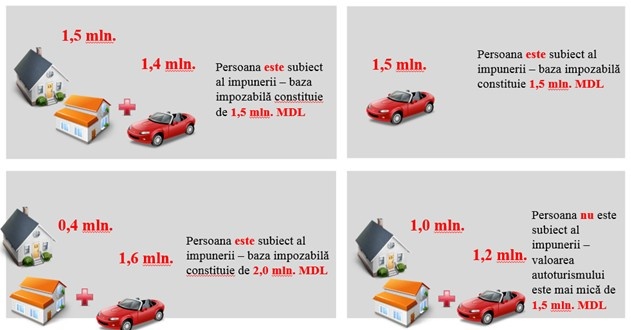

- Extinderea impozitului pe avere pentru alte componente ale averii, și anume asupra autoturismelor cu o valoare mai mare de 1,5 mil. lei.

- Excluderea posibilității deducerii valorii creditului imobiliar (ipotecar) în vederea reducerii riscului de optimizare fiscală și simplificării administrării fiscale. Menționăm că impozitul pe avere se aplică doar pentru proprietatea ce depășește o anumită valoare, fiind considerată în cele din urmă ca proprietăți de lux.

- Excluderea suprafeței în mărime de 120 m2 ca criteriu de determinare a subiectului impozabil. Accentul fiind pus pe valoarea averii persoanelor.

- totalitatea de bunuri imobiliare pe care persoana o are în proprietate;

- valoarea autoturismelor deținute în proprietate (valoarea unitară > 1,5 mil. lei).

Eliminarea treptată a facilităților fiscale și vamale acordate magazinelor ce activează în regim duty-free este, de asemenea, o măsură intens discutată din PFV 2018. Aceste amendamente au fost propuse în vederea executării angajamentelor prevăzute în Anexa XXVI la Acordul de Asociere între Republica Moldova și Uniunea Europeană, precum și a recomandărilor înaintate prin Hotărârea Curții de Conturi nr.34 din 29 iulie 2016 privind Raportul auditului de conformitate asociat auditului de performanță al sistemului facilităților fiscale și vamale.

Astfel, se propune următorul plan:

Eliminarea treptată a facilităților fiscale și vamale acordate magazinelor ce activează în regim duty-free este, de asemenea, o măsură intens discutată din PFV 2018. Aceste amendamente au fost propuse în vederea executării angajamentelor prevăzute în Anexa XXVI la Acordul de Asociere între Republica Moldova și Uniunea Europeană, precum și a recomandărilor înaintate prin Hotărârea Curții de Conturi nr.34 din 29 iulie 2016 privind Raportul auditului de conformitate asociat auditului de performanță al sistemului facilităților fiscale și vamale.

Astfel, se propune următorul plan:

- 1 iulie 2018, dar până la expirarea licenței care este valabilă la data intrării în vigoare a legii – anularea facilităților fiscale și vamale pentru magazinele ce activează în regim duty-free aflate pe teritoriul țării sau la intrarea în țară (Aeroport, Leușeni, Criva, Chișinău). Aceste magazine având posibilitatea să activeze în regim general cu achitarea tuturor drepturilor de import.

- La data aderării Republicii Moldova la Uniunea Europeană – anularea facilităților fiscale și vamale pentru magazinele ce activează în regim duty-free către ieșirea din țară la punctele internaționale de trecere a frontierei de stat, precum și cele aflate în regiunea transnistreană.

- majorarea mărimii tranșelor de venit impozabile, precum și a mărimii scutirii anuale personale, la mărimea ratei inflației prognozată pentru anul 2018 (6%), în vederea reducerii într-o anumită măsură a efectului inflației asupra veniturilor populației;

- majorarea impozitului pe venitul persoanelor fizice cetățeni (reținere finală) din livrarea producției agricole către agenții economici de la 3% la 5% în contextul asigurării echității fiscale față de cetățenii care realizează venituri altele decât cele salariale, prin egalarea cotelor impozitului la cotele standard stabilite pentru persoanele fizice cetățeni;

- exceptarea de la aplicarea regimului IVAO (3% din venitul operațional) pentru agenții economici ce prestează servicii de consultanță pentru afaceri şi management în proporție mai mare de 70% din total venituri pentru perioada fiscală precedentă. Astfel, această categorie de agenți economici urmează să achite impozitul pe venit conform normelor general stabilite.

- scutirea ajutorului material obținut de persoanele fizice din mijloacele sindicatelor în mărimea unui salariu mediu lunar pe economie aprobat de Guvern, per angajat anual. Scopul acestei propuneri constă în contracararea fenomenului de achitare a salariilor prin intermediul organizațiilor sindicale;

- limitarea mărimii deducerii în scopuri fiscale a reziduurilor, deşeurilor şi perisabilităţii naturale la nivelul de 1% din venitul impozabil;

- acordarea dreptului de restituire a sumei TVA pentru întreprinderile ce produc lapte destinat consumului direct sau prelucrării ulterioare.

- înregistrarea în calitate de contribuabil al TVA a instituțiilor medico-sanitare publice şi private dacă într-o perioadă de 12 luni consecutive, au efectuat livrări de mărfuri, servicii în sumă ce depășește 600 mii lei, cu excepția livrărilor scutite de TVA și celor care nu constituie obiect impozabil. De menționat că conform art. 103 alin. (1) pct. 10) sunt scutite de TVA serviciile medicale, cu excepția celor cosmetice, serviciile de ambulanţă medicală aeriană; materia primă medicamentoasă, materialele, articolele, ambalajul primar şi secundar utilizate la prepararea şi producerea medicamentelor, autorizate de Ministerul Sănătăţii, cu excepţia alcoolului etilic, mijloacelor cosmetice, conform listei aprobate de Guvern; articolele şi aparatele ortopedice şi de protezare (poziţia tarifară 9021);

- utilizarea obligatorie de către anumite categorii de agenți economici a facturilor fiscale electronice, lista cărora urmează a fi aprobată de Serviciul Fiscal de Stat, în vederea diminuării fenomenului de evaziune fiscală, precum și de cei care efectuează livrări impozabile în cadrul achizițiilor publice pe teritoriul ţării, în contextul identificării și monitorizării potențialilor utilizatori care livrează bunuri, execută lucrări sau prestează servicii către autoritățile publice, persoanele juridice cu drept public în cadrul achizițiilor publice.

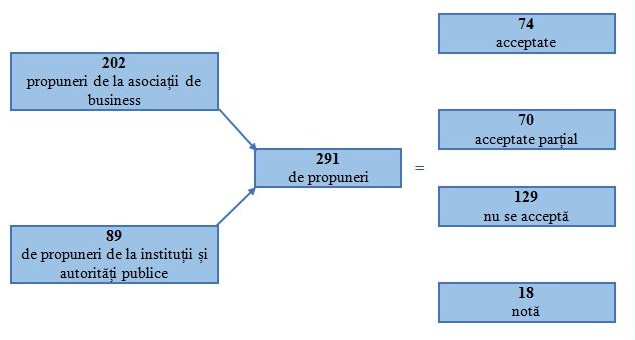

Figura 1. Sinteza propunerilor la PFV 2018

Notă: Acceptate – acceptare integrală a propunerii;

Acceptate parțial – acceptarea într-o anumită proporție sau în varianta autorului;

Neacceptate – neacceptarea integrală a propunerii;

Notă – nu s-a înțeles propunerea/intenția autorului.

Precizare: 129 de propuneri neacceptate se referă la toate propunerile, dintre care aproximativ 100 fiind distincte (Spre ex.: mai multe părți interesate au avut aceeași propunere).

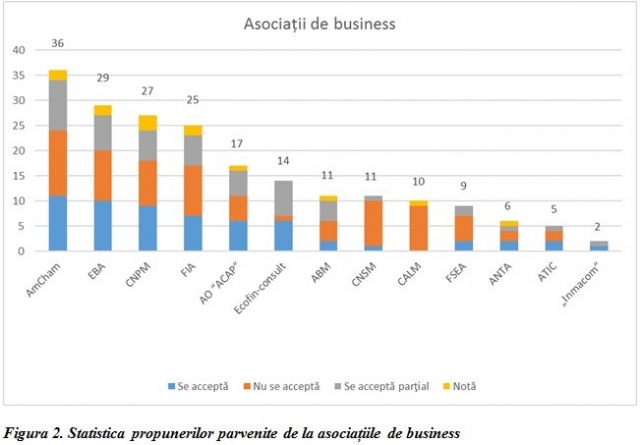

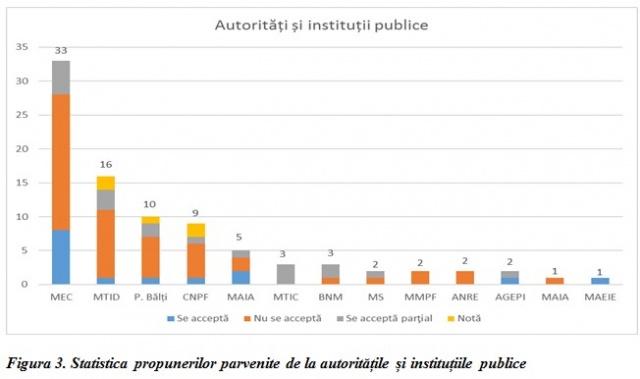

Gradul de interes înalt asupra procesului de elaborare și definitivare a PFV 2018 este redat prin numărul mare de propuneri parvenite de la 13 autorități publice și 13 asociații de business, însumând în total 291 de propuneri, dintre care peste jumătate fiind acceptate sau parțial acceptate.

Această statistică demonstrează un nivel înalt de implicare a părților interesate în procesul decizional, prin formularea unor propuneri relevante care au asigurat creșterea gradului de perfecționare a PFV 2018.

În figurile de mai jos sunt prezentate numărul de propuneri formulate de către asociațiile de business și autoritățile publice la PFV 2018.

Figura 1. Sinteza propunerilor la PFV 2018

Notă: Acceptate – acceptare integrală a propunerii;

Acceptate parțial – acceptarea într-o anumită proporție sau în varianta autorului;

Neacceptate – neacceptarea integrală a propunerii;

Notă – nu s-a înțeles propunerea/intenția autorului.

Precizare: 129 de propuneri neacceptate se referă la toate propunerile, dintre care aproximativ 100 fiind distincte (Spre ex.: mai multe părți interesate au avut aceeași propunere).

Gradul de interes înalt asupra procesului de elaborare și definitivare a PFV 2018 este redat prin numărul mare de propuneri parvenite de la 13 autorități publice și 13 asociații de business, însumând în total 291 de propuneri, dintre care peste jumătate fiind acceptate sau parțial acceptate.

Această statistică demonstrează un nivel înalt de implicare a părților interesate în procesul decizional, prin formularea unor propuneri relevante care au asigurat creșterea gradului de perfecționare a PFV 2018.

În figurile de mai jos sunt prezentate numărul de propuneri formulate de către asociațiile de business și autoritățile publice la PFV 2018.

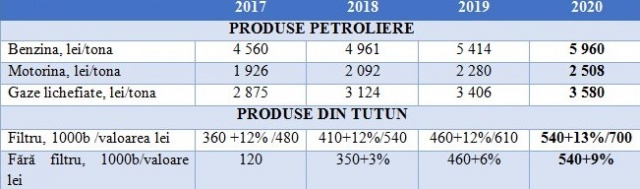

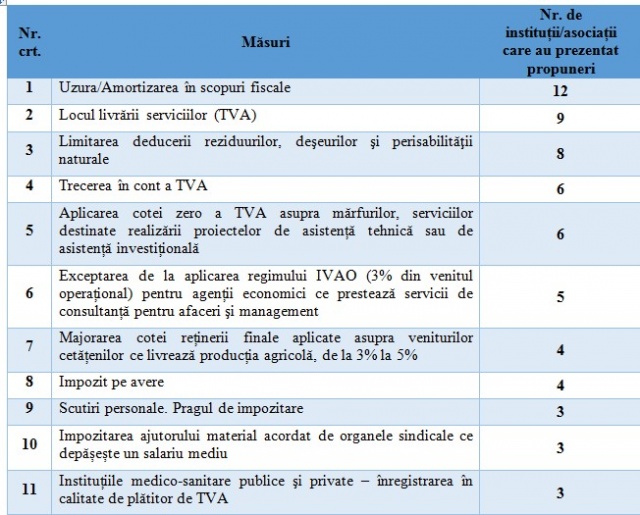

În tabelul de mai jos sunt prezentate măsurile de politică fiscală care s-au regăsit în PFV 2018 la etapa de consultări publice și care au generat cele mai multe comentarii din partea autorităților publice și asociațiilor de business.

În tabelul de mai jos sunt prezentate măsurile de politică fiscală care s-au regăsit în PFV 2018 la etapa de consultări publice și care au generat cele mai multe comentarii din partea autorităților publice și asociațiilor de business.

Tabel. Cele mai comentate propuneri de politică fiscală din PFV 2018

Una din cele mai discutate propuneri o reprezintă schimbarea metodei de calcul a uzurii/ amortizării mijloacelor fixe în scopuri fiscale. Făcând o generalizare a tuturor comentariilor, acestea s-au axat pe:

Una din cele mai discutate propuneri o reprezintă schimbarea metodei de calcul a uzurii/ amortizării mijloacelor fixe în scopuri fiscale. Făcând o generalizare a tuturor comentariilor, acestea s-au axat pe:

- Modalitatea de deducerea a cheltuielilor de reparație, și

- Acordarea unei perioade de tranziție pentru aplicarea noii metode.

- Exceptarea de la aplicare regimului IVAO (3% din venitul operațional) pentru agenții economici ce prestează servicii de consultanță pentru afaceri şi management

- Majorarea cotei reținerii finale aplicate asupra veniturilor cetățenilor ce livrează producția agricolă, de la 3% la 5%

- au fost menținute în PFV 2018.

- reducerea fenomenului ,,salariilor în plic”;

- neafectarea veniturilor bugetare;

- neimpozitarea minimului de existență.

Instituții:

Serviciul Fiscal de Stat | Ministerul Finanțelor al Republicii Moldova | Publicaţia periodică "Monitorul Fiscal FISC.MD" | Parlamentul Republicii Moldova | Guvernul Republicii Moldova

Autentificare

Autentificarea se poate efectua cu ajutorul adresei de E-mail sau a Login-ului

E-mail/Login *

Parola *

Contul de utilizator a fost creat cu succes. Pentru confirmarea înregistrării accesați linkul de confirmare expediat la e-mailul indicat în formularul de înregistrare, care este valabil până la 30 zile calendaristice

Adresează-ne o întrebare

Dorești să obții un răspuns rapid si complex sau să ne sugerezi tematica unui articol necesar procesului tău de lucru? Loghează-te, expediază întrebarea sau sugestia și primești răspunsul experților în cel mai scurt timp la adresa de e-mail sau în profilul tău de pe pagină.

E-mail *

Comanda serviciului prin telefon

Introduceți corect datele solicitate și în scurt timp veți fi contactat de un operator

Prenumele *

Numele *

E-mail *

Telefon *

Feedback

Pentru monitorizarea statutului de prelucrare a Feedbackului expediat, recomandăm inițial să parcurgeți procesul de autentificare pe portal. Astfel, mesajul de răspuns din partea PP „Monitorul Fiscal FISC.md” la feedback se va salva și afișa în Profilul Dvs. În cazul expedierii feedback-ului fără a fi autentificat pe portal, mesajul va fi remis la adresa de e-mail.

E-mail *

Stimate utilizator

Pentru îmbunătățiri ulterioare vă îndemnăm să oferiți un feedback cu privire la calitatea și disponibilitatea serviciilor furnizate prin intermediul site-ului web și al interfeței de utilizator comune.

5043 vizualizări

Data publicării:

14 Septembrie /2017 13:30

Domeniu:

Impozitul pe venit | Accizele | Mijloace fixe | Administrare fiscală | Legislație fiscală | Persoana fizică | Persoană juridică | Scutirea de TVA | Impozitul pe avere

Etichete:

politica bugetar fiscala | TVA | Proiect | Ministerul Finanţelor | Guvern | propuneri | accize | consultari publice

0 comentarii

Doar utilizatorii înregistraţi şi autorizați au dreptul de a posta comentarii.