Opinii

Особенности бухгалтерского учета платежных обществ

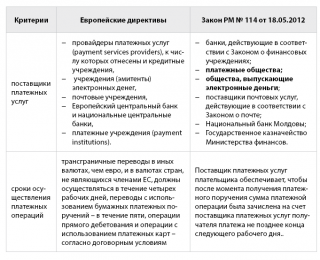

Новыми, с точки зрения поставщиков платежных услуг, являются: платежные общества и общества, выпускающие электронные деньги. В данной статье мы остановимся на особенностях бухгалтерского учета платежных обществ.

В соответствии с законом РМ № 114 «О платежных услугах и электронных деньгах», «платежное общество – хозяйственное общество, отличное от банка, поставщика почтовых услуг или общества, выпускающего электронные деньги, обладающее лицензией на предоставление платежных услуг».

Следует отметить, что для получения лицензии от Национального банка Республики Молдова, платежное общество должно соответствовать ряду критериев: прежде всего, должно располагать на момент подачи декларации для получения лицензии собственным капиталом в размере: не менее 350 000 леев, 900 000 леев или же 2 200 000 леев, в зависимости от вида предоставляемых платежных услуг. Кроме того, существуют определенные требования и к поддержанию регламентированного капитала платежного общества.

Еще более жесткие требования в части лицензирования установлены для общества, выпускающего электронные деньги, которое должно располагать на момент подачи декларации для получения лицензии собственным капиталом в размере не менее 6 000 000 леев.

Национальный банк РМ осуществляет надзор за деятельностью платежных обществ и обществ, выпускающих электронные деньги, в том числе и посредством мониторинга предоставляемых специализированных отчетов. Еще одним важным моментом деятельности данных обществ является тот факт, что в соответствии с положениями Закона РМ № 114 «О платежных услугах и электронных деньгах» данным обществам разрешено, помимо их основной деятельности (осуществления платежных операций или же выпуск электронных денег), осуществлять и любую другую предпринимательскую деятельность, не запрещенную законом. В соответствии с европейскими директивами любая другая деятельность, кроме основной для таких обществ, не предусмотрена.

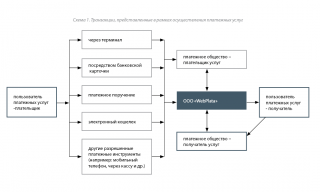

Рассмотрим особенности бухгалтерского учета платежного общества на примере ООО «WebPlata». Для наглядности следует рассмотреть порядок осуществления операций платежного общества.

Новыми, с точки зрения поставщиков платежных услуг, являются: платежные общества и общества, выпускающие электронные деньги. В данной статье мы остановимся на особенностях бухгалтерского учета платежных обществ.

В соответствии с законом РМ № 114 «О платежных услугах и электронных деньгах», «платежное общество – хозяйственное общество, отличное от банка, поставщика почтовых услуг или общества, выпускающего электронные деньги, обладающее лицензией на предоставление платежных услуг».

Следует отметить, что для получения лицензии от Национального банка Республики Молдова, платежное общество должно соответствовать ряду критериев: прежде всего, должно располагать на момент подачи декларации для получения лицензии собственным капиталом в размере: не менее 350 000 леев, 900 000 леев или же 2 200 000 леев, в зависимости от вида предоставляемых платежных услуг. Кроме того, существуют определенные требования и к поддержанию регламентированного капитала платежного общества.

Еще более жесткие требования в части лицензирования установлены для общества, выпускающего электронные деньги, которое должно располагать на момент подачи декларации для получения лицензии собственным капиталом в размере не менее 6 000 000 леев.

Национальный банк РМ осуществляет надзор за деятельностью платежных обществ и обществ, выпускающих электронные деньги, в том числе и посредством мониторинга предоставляемых специализированных отчетов. Еще одним важным моментом деятельности данных обществ является тот факт, что в соответствии с положениями Закона РМ № 114 «О платежных услугах и электронных деньгах» данным обществам разрешено, помимо их основной деятельности (осуществления платежных операций или же выпуск электронных денег), осуществлять и любую другую предпринимательскую деятельность, не запрещенную законом. В соответствии с европейскими директивами любая другая деятельность, кроме основной для таких обществ, не предусмотрена.

Рассмотрим особенности бухгалтерского учета платежного общества на примере ООО «WebPlata». Для наглядности следует рассмотреть порядок осуществления операций платежного общества.

Для правильной организации бухгалтерского учета в платежных обществах следует принимать во внимание операции, осуществляемые по платежным услугам:

ООО «WebPlata» следует вести бухгалтерский учет операций, которые осуществляются всеми пользователями, производящими платежи в рамках услуг, представляемых ООО «WebPlata», причем платежи могут быть в национальной валюте, а также конвертированы в иностранную. Для целей бухгалтерского учета предлагаем использовать следующие счета:

Для правильной организации бухгалтерского учета в платежных обществах следует принимать во внимание операции, осуществляемые по платежным услугам:

ООО «WebPlata» следует вести бухгалтерский учет операций, которые осуществляются всеми пользователями, производящими платежи в рамках услуг, представляемых ООО «WebPlata», причем платежи могут быть в национальной валюте, а также конвертированы в иностранную. Для целей бухгалтерского учета предлагаем использовать следующие счета:

- для пользователей платежных услуг, назовем их абонентами (отличных от платежных обществ (операторов): в плане счетов бухгалтерского учета предусмотрен счет 544 «Прочие текущие обязательства», к которому следует предусмотреть субсчета 5443 «Прочие текущие обязательства в национальной валюте» и 5444 «Прочие текущие обязательства в иностранной валюте»;

- для пользователей платежных услуг - платежных обществ (операторов):

- 224 «Текущие авансы выданные», субсчет 2243 «Расчеты в национальной валюте» – для отражения операций с оператором, который является отправителем денежных средств в рамках расчетов с ООО «WebPlata»;

- 224«Текущие авансы выданные», субсчет 2244 «Расчеты в иностранной валюте» – для отражения операций с оператором, который является отправителем денежных средств, в рамках расчетов с ООО «WebPlata»;

- 224 «Текущие авансы выданные», субсчет 22411 «Авансы, выданные в национальной валюте» – для отражения расчетов, в том числе и по авансам, выданным в национальной валюте, с платежными обществами (операторами);

- 224 «Текущие авансы выданные», субсчет 22412 «Авансы, выданные в иностранной валюте» – для отражения расчетов, в том числе и по авансам, выданным (конвертированным) в иностранной валюте, с платежными обществами (операторами);

- 523«Текущие авансы полученные», субсчет 52311 «Авансы, полученные в национальной валюте» – для отражения расчетов, в том числе и по авансам, полученным в национальной валюте, с платежными обществами (операторами);

- 523 «Текущие авансы полученные», субсчет 52312 «Авансы, полученные в иностранной валюте» – для отражения расчетов, в том числе и по авансам, полученным в иностранной валюте, с платежными обществами (операторами);

- 523 «Текущие авансы полученные», субсчет 5233 «Расчеты в национальной валюте» – для отражения операций с оператором, который является получателем денежных средств, в рамках расчетов с ООО «WebPlata»;

- 523 «Текущие авансы полученные», субсчет 5234 «Расчеты в иностранной валюте» – для отражения операций с оператором, который является получателем денежных средств, в рамках расчетов с ООО «WebPlata».

- комиссион, уплаченный банкам при расчете в валюте, должен отражаться как расходы операционной деятельности,

- комиссион, уплаченный другим платежным системам при платежах в иностранной валюте, должен отражаться как расходы операционной деятельности,

- комиссион, уплаченный банку при конвертации валюты, должен отражаться как расходы операционной деятельности,

- пересчет дебиторской задолженности и обязательств, выраженных в иностранной валюте, между резидентами РМ – это финансовая деятельность

Monitorul fiscal FISC.md Nr.23 2015

Autentificare

Autentificarea se poate efectua cu ajutorul adresei de E-mail sau a Login-ului

E-mail/Login *

Parola *

Contul de utilizator a fost creat cu succes. Pentru confirmarea înregistrării accesați linkul de confirmare expediat la e-mailul indicat în formularul de înregistrare, care este valabil până la 30 zile calendaristice

Adresează-ne o întrebare

Dorești să obții un răspuns rapid si complex sau să ne sugerezi tematica unui articol necesar procesului tău de lucru? Loghează-te, expediază întrebarea sau sugestia și primești răspunsul experților în cel mai scurt timp la adresa de e-mail sau în profilul tău de pe pagină.

E-mail *

Comanda serviciului prin telefon

Introduceți corect datele solicitate și în scurt timp veți fi contactat de un operator

Prenumele *

Numele *

E-mail *

Telefon *

Feedback

Pentru monitorizarea statutului de prelucrare a Feedbackului expediat, recomandăm inițial să parcurgeți procesul de autentificare pe portal. Astfel, mesajul de răspuns din partea PP „Monitorul Fiscal FISC.md” la feedback se va salva și afișa în Profilul Dvs. În cazul expedierii feedback-ului fără a fi autentificat pe portal, mesajul va fi remis la adresa de e-mail.

E-mail *

Stimate utilizator

Pentru îmbunătățiri ulterioare vă îndemnăm să oferiți un feedback cu privire la calitatea și disponibilitatea serviciilor furnizate prin intermediul site-ului web și al interfeței de utilizator comune.

6209 vizualizări

Data publicării:

21 Ianuarie /2015 15:22

Domeniu:

Contabilitate

Etichete:

платежи | бухгалтерский учет | товары | услуги

0 comentarii

Doar utilizatorii înregistraţi şi autorizați au dreptul de a posta comentarii.