Мнения

Опасное прощание Драги

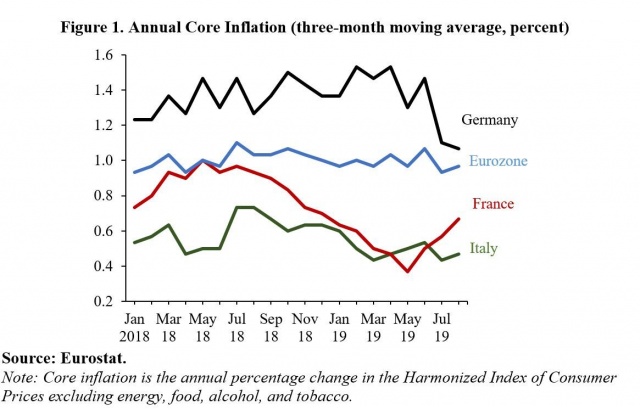

). Лаутеншлегер права, Германия действительно весьма далека от дефляции, а вот чтобы столкнуть в неё экономику Франции и Италии, достаточно лишь ещё одного шока, снижающего уровень инфляции.

Реальные (с учётом инфляции) процентные ставки в Германии равны примерно -1,5%; а в Италии они составляют 1-2%. «Значительные и эффективные» стимулы, на которых настаивает Рен, предполагают сдвиг процентных ставок вглубь отрицательной зоны в Италии и других южных странах еврозоны, отличающихся очень низкими темпами роста производительности.

Даже если бы этот сдвиг процентных ставок вглубь отрицательной зоны был технически возможен, у масштабов новой программы QE возникнут политические ограничения. Начать с того, что ЕЦБ уже владеет примерно 25% облигаций, выпущенных правительствами стран еврозоны. Северные страны ЕС будут сопротивляться покупкам новых гособлигаций Италии, опасаясь, что на них ляжет часть убытков, если Италия объявит дефолт. А альтернативный вариант – увеличение дешёвого кредитования банков со стороны ЕЦБ – будет, как и раньше, поддерживать итальянских и испанских «зомби-заёмщиков», которые не могут вовремя погасить свои долги.

Между тем, по мере старения немецкого населения вопрос о доходности его сбережений превратилась в крупную экономическую и политическую проблему, которая стала для немецких политиков ещё одной причиной сопротивляться дальнейшему снижению процентных ставок.

Впрочем, наверное, самый сильный аргумент против дальнейшего смягчения монетарной политики связан с его вероятным влиянием на банки еврозоны. Когда ЕЦБ снижает учётные процентные ставки, коммерческим банкам приходится снижать ставки по своим кредитам, однако снижать ставки по депозитам им оказывается намного трудней. И поэтому сокращаются их прибыли. А прибыльность банков в еврозоне уже и так плачевно мала, поскольку здесь имеется переизбыток банковских услуг.

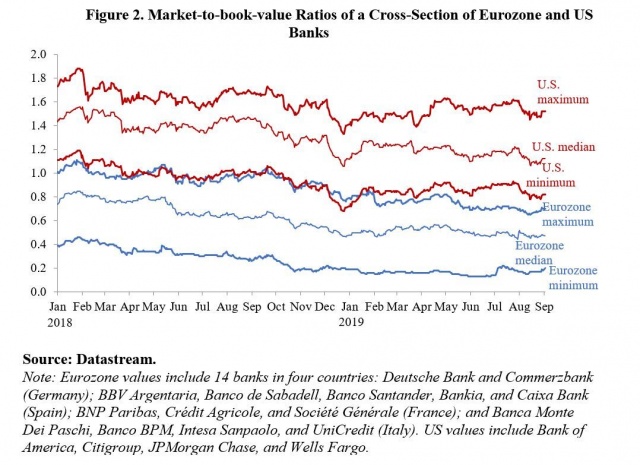

Снижение прибылей сейчас усилилось, поскольку темпы роста экономики в еврозоне замедлились до едва различимых, а некоторые страны близки к рецессии. Начиная с 2018 года, у банков еврозоны неуклонно снижается соотношение рыночной стоимости к балансовой; сегодня этот коэффициент находится у них в пределах 0,4 – 0,6, что намного ниже показателей американских банков (

). Лаутеншлегер права, Германия действительно весьма далека от дефляции, а вот чтобы столкнуть в неё экономику Франции и Италии, достаточно лишь ещё одного шока, снижающего уровень инфляции.

Реальные (с учётом инфляции) процентные ставки в Германии равны примерно -1,5%; а в Италии они составляют 1-2%. «Значительные и эффективные» стимулы, на которых настаивает Рен, предполагают сдвиг процентных ставок вглубь отрицательной зоны в Италии и других южных странах еврозоны, отличающихся очень низкими темпами роста производительности.

Даже если бы этот сдвиг процентных ставок вглубь отрицательной зоны был технически возможен, у масштабов новой программы QE возникнут политические ограничения. Начать с того, что ЕЦБ уже владеет примерно 25% облигаций, выпущенных правительствами стран еврозоны. Северные страны ЕС будут сопротивляться покупкам новых гособлигаций Италии, опасаясь, что на них ляжет часть убытков, если Италия объявит дефолт. А альтернативный вариант – увеличение дешёвого кредитования банков со стороны ЕЦБ – будет, как и раньше, поддерживать итальянских и испанских «зомби-заёмщиков», которые не могут вовремя погасить свои долги.

Между тем, по мере старения немецкого населения вопрос о доходности его сбережений превратилась в крупную экономическую и политическую проблему, которая стала для немецких политиков ещё одной причиной сопротивляться дальнейшему снижению процентных ставок.

Впрочем, наверное, самый сильный аргумент против дальнейшего смягчения монетарной политики связан с его вероятным влиянием на банки еврозоны. Когда ЕЦБ снижает учётные процентные ставки, коммерческим банкам приходится снижать ставки по своим кредитам, однако снижать ставки по депозитам им оказывается намного трудней. И поэтому сокращаются их прибыли. А прибыльность банков в еврозоне уже и так плачевно мала, поскольку здесь имеется переизбыток банковских услуг.

Снижение прибылей сейчас усилилось, поскольку темпы роста экономики в еврозоне замедлились до едва различимых, а некоторые страны близки к рецессии. Начиная с 2018 года, у банков еврозоны неуклонно снижается соотношение рыночной стоимости к балансовой; сегодня этот коэффициент находится у них в пределах 0,4 – 0,6, что намного ниже показателей американских банков ( ). По мнению рынков, перспективы прибыльности банков еврозоны очень слабы, а их активы могут стоить намного меньше, чем считают сами банки. Соответственно, даже умеренный спад процентных ставок, спровоцированный ЕЦБ, приведёт к значительному ущербу для их балансов. А ожидания, что правительствам, возможно, придётся спасать банки страны, могут столкнуть эти страны в устрашающий «порочный круг кризиса суверенных и банковских долгов».

В данный момент ЕЦБ может сделать мало что хорошего, но он может причинить огромный вред. Новые монетарные стимулы либо не оправдают ожидания из-за своих небольших масштабов, либо окажутся не устойчивыми. Однако эффект домино, вызванный небрежными и плохо продуманными попытками стимулирования, способен серьёзно подорвать финансовую систему и государственные финансы в еврозоне.

Покидая свой пост, Драги хочет одержать последний триумф. Но страстно желая действовать в тот момент, когда у ЕЦБ не осталось никаких хороших вариантов возможных решений, он рискует омрачить своё наследие.

Ашока Моди – бывший руководитель миссии Международного валютного фонда в Германии и Ирландии, сейчас приглашённый профессор международной экономической политики в Школе общественных и международных отношений им. Вудро Вильсона при Принстонском университете, автор книги «Евротрагедия: Драма в девяти актах».

). По мнению рынков, перспективы прибыльности банков еврозоны очень слабы, а их активы могут стоить намного меньше, чем считают сами банки. Соответственно, даже умеренный спад процентных ставок, спровоцированный ЕЦБ, приведёт к значительному ущербу для их балансов. А ожидания, что правительствам, возможно, придётся спасать банки страны, могут столкнуть эти страны в устрашающий «порочный круг кризиса суверенных и банковских долгов».

В данный момент ЕЦБ может сделать мало что хорошего, но он может причинить огромный вред. Новые монетарные стимулы либо не оправдают ожидания из-за своих небольших масштабов, либо окажутся не устойчивыми. Однако эффект домино, вызванный небрежными и плохо продуманными попытками стимулирования, способен серьёзно подорвать финансовую систему и государственные финансы в еврозоне.

Покидая свой пост, Драги хочет одержать последний триумф. Но страстно желая действовать в тот момент, когда у ЕЦБ не осталось никаких хороших вариантов возможных решений, он рискует омрачить своё наследие.

Ашока Моди – бывший руководитель миссии Международного валютного фонда в Германии и Ирландии, сейчас приглашённый профессор международной экономической политики в Школе общественных и международных отношений им. Вудро Вильсона при Принстонском университете, автор книги «Евротрагедия: Драма в девяти актах».Учреждения:

Периодическое издание "Monitorul Fiscal FISC.md"

Счет пользователя создан успешно. Для подтверждения регистрации пройдите по подтверждающей ссылке, действительной в течение 30 календарных дней, отправленной на указанный в формуляре регистрации е-майл.

Задайте нам вопрос

Есть необходимость получить ответ на вопрос, или хочешь предложить тему для статьи, поясняющей практические аспекты деятельности? Зарегистрируйся, отправь вопрос или тему для статьи и в кратчайшие сроки получишь ответ эксперта на электронный адрес или в профиле на странице.

Е-майл *

Заказать услугу по телефону

Введите правильные данные и вскоре с вами свяжется оператор

Имя *

Фамилия *

Е-майл *

Телефон *

Отзыв

Для отслеживания статуса обработки отправленного отзыва, рекомендуем зарегистрироваться на странице. Таким образом ответ, отправленный Вам периодическим изданием «Monitorul Fiscal FISC.md» сохранится и отразится в Вашем профиле. В случае отправки отзыва без регистрации, ответ будет отправлен на ваш е-майл.

Е-майл *

Уважаемый пользователь

Для дальнейшего улучшения качества и доступности поставленных посредством сайта услуг, просим оставить отзыв.

1111 просмотры

Дата публикации:

12 Сентябрь /2019 14:57

Тематика:

Новости

Ключевые слова

финансы | еврозона | ЕЦБ | центробанк

0 комментарии

Только для пользователей зарегистрированные и авторизованные обладают право публиковать комментарии