În scopul executării prevederilor art.83 alin.(4) din Codul fiscal, conform modificărilor operate prin Legea nr.171 din 19 decembrie 2019 cu privire la modificarea unor acte legislative (Monitorul Oficial al Republicii Moldova, 2019, nr.393-399, art.319),

ORDON:

1. Se aprobă formularul tipizat ”Darea de seamă privind impozitul pe venitul agenților economici subiecți ai sectorului întreprinderilor mici și mijlocii” (forma SIMM20), conform anexei nr.1, şi Modul de completare a acestuia, conform anexei nr.2.

2. Se abrogă Ordinul Ministerului Finanţelor nr.110 din 28 iulie 2015 cu privire aprobarea Formularului-tip forma IVAO15 ”Darea de seamă privind impozitul pe venitul din activitatea operațională” (Monitorul Oficial, 2015, nr.211- 212, art.1391).

3. Prima perioadă fiscală de raportare, conform formularului aprobat, este perioada fiscală de declarare a anului 2020.

4. Prevederile prezentului ordin se aduc la cunoștința contribuabililor prin publicarea în Monitorul Oficial al Republicii Moldova.

VICEPRIM-MINISTRU, MINISTRU AL FINANȚELOR Serghei PUȘCUȚA Nr. 40. Chișinău, 9 martie 2020

Anexa nr.1 la Ordinul MF nr. 40 din 09.03.2020

Forma SIMM2020

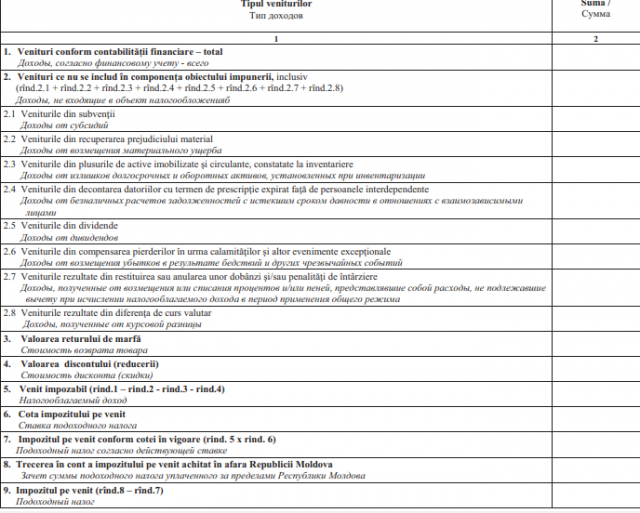

DAREA DE SEAMĂ privind impozitul pe venitul agenților economici subiecți ai întreprinderilor mici și mijlocii

ОТЧЕТ по налогу на доход хщзяйствующих субъектов сектора малых и средних предприятйи

Anexa nr. 2 la Ordinul Ministerului Finanţelor nr. 40 din 9 martie 2020

MODUL DE COMPLETARE a Dării de seamă privind impozitul pe venitul agenţilor economici subiecţi ai sectorului întreprinderilor mici şi mijlocii

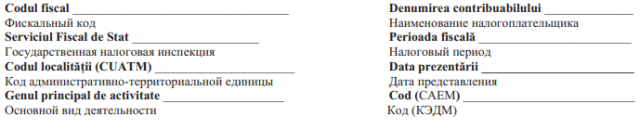

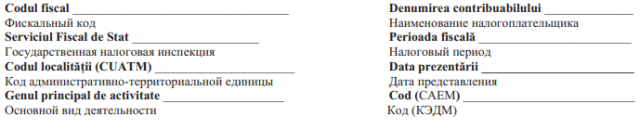

1. La poziţia “Codul fiscal” se indică Codul fiscal ce reprezintă numărul personal de identificare al contribuabilului, atribuit în modul stabilit de legislația în vigoare.

2. În poziţia “Denumirea contribuabilului” se indică denumirea unității respective care completează Darea de seamă privind impozitul pe venitul agenţilor economici subiecţi ai sectorului întreprinderilor mici şi mijlocii (în continuare – Darea de seamă), care trebuie să corespundă cu cea indicată în documentele de constituire, eliberate de către organele abilitate, conform legislației în vigoare.

3. În poziţia “Serviciul Fiscal de Stat” se indică denumirea subdiviziunii teritoriale a SFS unde se depune darea de seamă.

4. În poziția “Perioada fiscală” se indică perioada fiscală pentru care se depune darea de seamă. Perioada fiscală se completează cu un cod, care are următoarea structură: P/AAAA, unde P – codul perioadei fiscale, care obţine valoarea A, iar AAAA – anul. De exemplu, pentru anul 2019, perioada fiscală se va indica A/2019.

5. În poziţia “Codul localităţii (CUATM)” se indică codul conform Clasificatorului Unităţilor Administrativ-Teritoriale al Republicii Moldova (în continuare CUATM) şi care corespunde codului din patru cifre.

6. În poziţia “Data prezentării” se indică data prezentării Dării de seamă.

7. În poziţia “Genul principal de activitate” se indică denumirea genului principal de activitate determinat conform Clasificatorului activităților din economia Moldovei (CAEM) rev. 2 (în continuare CAEM) şi care corespunde codului din patru cifre.

8. În poziția “Cod” se indică codul din patru cifre determinat conform CAEM şi care corespunde col.5 a acestuia.

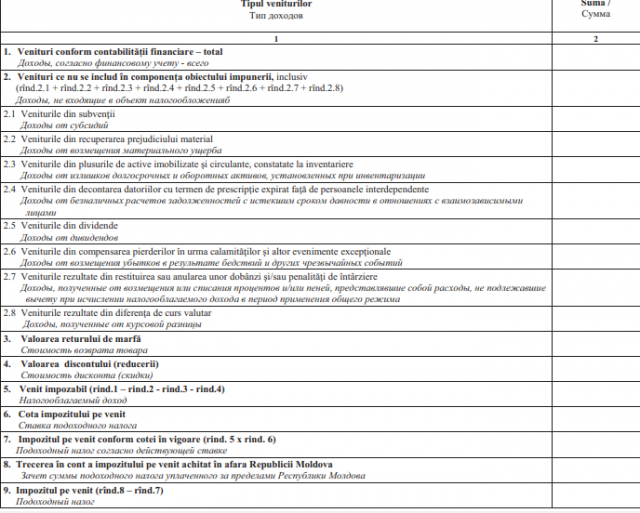

9. În rîndul 1 se reflectă suma totală a veniturilor constatate în contabilitatea financiară, conform prevederilor Standardelor Naţionale de Contabilitate sau Standardelor Internaţionale de Raportare Financiară, care se determină ca suma conturilor din clasa „Venituri”.

10. În rîndul 2 se indică suma veniturilor care nu se includ în componența obiectului impunerii potrivit prevederilor art.542 alin.(3) din Codul fiscal, care se determină prin calculul: rînd.2.1 + rînd.2.2 + rînd.2.3 + rînd.2.4 + rînd.2.5 + rînd.2.6 + rînd.2.7 + rînd.2.8.

11. În rîndul 3 se indică valoarea returului de marfă care urmează să micşoreze mărimea obiectului impunerii în perioada fiscală în care a avut loc returul de marfă. Se indică valoarea returului în cazul în care vînzarea și returnarea au avut loc în perioade de gestiune diferite. În cazul în care livrarea și returnarea au avut loc în aceeași perioadă de gestiune, valoarea returului de marfă nu se reflectă (în temeiul pct.17 din SNC „Venituri” aprobat prin Ordinul Ministerului Finanțelor nr.118/2013).

12. În rîndul 4 se indică valoarea discontului (reducerii) acordat de către entitatea raportoare, care urmează să micşoreze mărimea obiectului impunerii în perioada fiscală în care s-a acordat discontul (reducerea). Se indică valoarea discountului (reducerii) în cazul în care vînzarea și acordarea discountului (reducerii) au avut loc în perioade de gestiune diferite. În cazul în care livrarea și acordarea discountului (reducerii) au avut loc în aceeași perioadă de gestiune, valoarea discontului (reducerii) nu se reflectă (în temeiul pct.17 din SNC „Venituri” aprobat prin Ordinul Ministerului Finanțelor nr.118/2013).

13. În rîndul 5 se indică suma venitului impozabil care reprezintă venitul total obținut pe parcursul perioadei fiscale din care se exclud veniturile care nu se includ în componența obiectului impunerii potrivit prevederilor art.542 alin.(3) din Codul fiscal și micșorat cu valoarea returului de marfă sau a discontului (reducerii) în perioada fiscală în care a avut loc returul de marfă (s-a acordat discontul), inclusiv în cazul în care vînzarea mărfurilor respective a avut loc în perioadele fiscale precedente. Se determină prin calculul: rînd.1 - rînd.2 - rînd.3 - rînd.4. Se indică doar rezultatul cu indici pozitivi; în situația în care rezultatul calculului reflectă indicator negativ, se va indica cifra „0”.

14. În rîndul 6 se indică mărimea cotei impozitului pe venit în vigoare în perioada de raportare, stabilită la art.543 din Codul fiscal.

15. În rîndul 7 se indică suma impozitului pe venit care se determină prin aplicarea cotei impozitului asupra venitului impozabil (rînd. 5 x rînd. 6).

16. În rîndul 8 se indică suma impozitului pe veniturile achitate în afara Republicii Moldova, în condițiile stipulate la art.82 din Codul fiscal.

17. În rîndul 9 se indică suma impozitului pe venit care se determină prin calculul: rînd.8 – rînd.7.

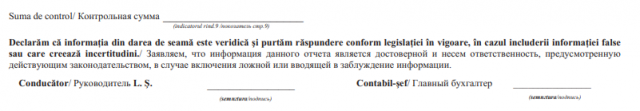

18. În rubrica “Suma de control” se indică suma din rînd. 9.

19. Contribuabilii care au filiale şi/sau subdiviziuni în afara unităţii administrativ-teritoriale în care se află sediul central transferă impozitul pe venit calculat, la buget, după sediul de bază al contribuabilului (adresa juridică).

20. Darea de seamă poate fi semnată de conducătorul contribuabilului ori de două persoane cu drept de semnătură: prima semnătură aparţine conducătorului sau altei persoane împuternicite, a doua – contabilului-şef sau altei persoane împuternicite. Autentificarea dării de seamă prin aplicarea ştampilei nu este obligatorie.

8169 views

The date of publishing:

20 March /2020 10:18

Catalogul tematic

Impozitul pe venit | Administrare fiscală | Dare de seamă fiscală | Legislație fiscală | Ordine MF

Tags:

Ministeru finantelor | dare de seamă | Impozitul pe venit | IMM | Ordin MF

0 comments

Only users registered and autorized they have the right to post comments.