SFS monitor

Aspecte privind determinarea obligațiilor fiscale aferente anului 2016

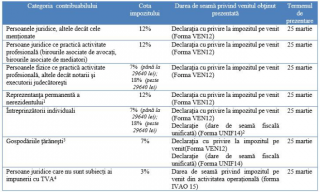

Serviciul Fiscal de Stat reamintește că, potrivit prevederilor Codului fiscal, contribuabilii -

persoanele juridice și persoanele fizice care practică activitate de întreprinzător, au obligația de a depune Declarația cu privire la

impozitul pe venit aferentă anului 2016 până la 25 martie a anului curent.

Pentru persoanele juridice şi fizice rezidente ale Republicii Moldova care desfășoară activitate de întreprinzător, precum şi persoanele care practică activitate profesională, impozitul pe venit se aplică aferent venitului obținut de aceștia din orice surse aflate în Republica Moldova, precum şi din orice surse aflate în afara Republicii Moldova, cu excepția deducerilor şi scutirilor la care au dreptul.

Contribuabilii, persoane juridice și fizice care practică activitate de întreprinzător, urmează să depună Declarația/Darea de seamă cu privire la impozitul pe venit la organul teritorial al Serviciului Fiscal de Stat în raza căruia se deservesc.

Termenul-limită de achitare la buget a impozitului pe venit coincide cu termenul de prezentare a declarațiilor și a dărilor de seamă – 25 martie anul 2017.

Potrivit prevederilor Codului fiscal, persoanele juridice și fizice, care practică activitate de întreprinzător, au obligația de a depune Declarația/Darea de seamă cu privire la impozitul pe venit (Forma VEN12), (Forma IVAO15) și (Forma UNIF14).

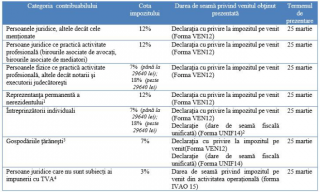

Impozitul pe venit se determină conform art.15 și art. 541 din Codul fiscal, utilizând pentru persoanele juridice și fizice, care practică activitate de întreprinzător, cotele impozitului pe venit pentru anul 2016.

Prezentarea Declarației /Dării de seamă de către agenții economici pentru perioada fiscală 2016

1Art.75 alin. (2) din Codul fiscal

2Se prezintă de întreprinzătorul individual sau gospodăria ţărănească (de fermier) al căror număr mediu anual de salariaţi pe parcursul întregii perioade fiscale nu depăşeşte 3 unităţi şi care nu sunt înregistraţi ca plătitori de TVA

3Gospodăria ţărănească (de fermier) care pe parcursul per

ioadei fiscale nu a avut angajaţi şi nu a obţinut venit impozabil este scutită de obligaţia privind prezentarea Declaraţiei cu privire la impozitul pe venit

4În condiţiile art.5411 din Codul fiscal

În scopul asigurării corectitudinii determinării impozitului pe venit pentru anul 2016, Serviciul Fiscal de Stat informează despre cele mai importante modificări operate în Codul fiscal, ce au intrat în vigoare începând cu anul 2016, care se referă la:

1Art.75 alin. (2) din Codul fiscal

2Se prezintă de întreprinzătorul individual sau gospodăria ţărănească (de fermier) al căror număr mediu anual de salariaţi pe parcursul întregii perioade fiscale nu depăşeşte 3 unităţi şi care nu sunt înregistraţi ca plătitori de TVA

3Gospodăria ţărănească (de fermier) care pe parcursul per

ioadei fiscale nu a avut angajaţi şi nu a obţinut venit impozabil este scutită de obligaţia privind prezentarea Declaraţiei cu privire la impozitul pe venit

4În condiţiile art.5411 din Codul fiscal

În scopul asigurării corectitudinii determinării impozitului pe venit pentru anul 2016, Serviciul Fiscal de Stat informează despre cele mai importante modificări operate în Codul fiscal, ce au intrat în vigoare începând cu anul 2016, care se referă la:

- Norme aferente operațiunilor în valută străină Articolul 21 din Codul fiscal a fost completat cu reglementări care se referă la operațiunile valutare – aceste modificări au drept scop reglementarea în Codul fiscal a tuturor normelor ce ţin de calcularea obligațiilor fiscale, în cazul efectuării operațiunilor în valută străină.

Astfel, la alin. (2) al articolului nominalizat se reglementează modul de conversiune a leului moldovenesc față de o valută ce nu este cotată. Într-o astfel de situație pentru operațiunea de conversie va fi identificată o valută comună pentru leul moldovenesc și pentru valuta necotată.

Completările operate la alin. (3) se referă la constatarea diferenței de sumă ca urmare a devierii momentului achitării de cel al tranzacției.

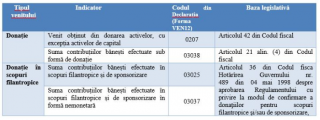

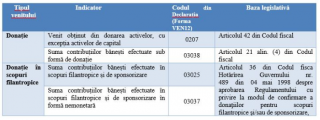

- Aspecte aferente donațiilor

Este de remarcat că articolul 21 alin. (4) din Codul fiscal explică modul de impunere a donaților sub formă monetară. În acest sens, este de remarcat că la articolul 44 din Codul fiscal au fost abrogate prevederile alineatului (3) care conținea reglementări cu referire la regimul fiscal al donațiilor monetare. Astfel, în cazul donațiilor monetare efectuate de subiecții care practică activitate de întreprinzător – donația se consideră venit de la primul leu (regim fiscal similar celui precedent reglementat de art. 44 alin. (3)).

Totodată, la art. 36 alin.(1) din Codul fiscal se stabilește că dreptul la deducerea cheltuielilor în scopuri filantropice sau de sponsorizare este oferit doar pentru agenții economici într-un cuantum ce nu va depăși 5% din venitul impozabil. Această valoare este mai mare decât cea existentă până la modificare, de 2%, pentru a stimula mai activ implicarea agenților economici în acțiuni filantropice și de sponsorizare.

Aspecte referitor la deducerea acestor cheltuieli sunt expuse și în Baza Generalizată a Practicii Fiscale la compartimentul Donații în scopuri filantropice sau de sponsorizare.

Aspecte referitor la deducerea acestor cheltuieli sunt expuse și în Baza Generalizată a Practicii Fiscale la compartimentul Donații în scopuri filantropice sau de sponsorizare.

- deducere a cheltuielilor aferente întreținerii, funcționării şi reparației autoturismelor

Prin articolul 24 alin. (41) din Codul fiscal a fost revizuit modul de deducere a cheltuielilor aferente întreținerii, funcționării şi reparației autoturismelor folosite de directorii generali, directorii executivi şi asimilați, precum și conducătorii în domeniul administrativ, pentru un singur autoturism, în vederea diminuării presiunii fiscale asupra contribuabililor. Noua redacție presupune limitarea deductibilității cheltuielilor menționate la nivelul unui singur autoturism pe persoană cu funcție de conducere, fără a face referință la subdiviziune în calitate de reper.

Astfel, cheltuielile de întreținere, funcționare și reparație a autoturismelor utilizate de persoanele trecute în Clasificatorul ocupațiilor din Republica Moldova, ale căror funcții trebuie să corespundă ocupațiilor specific grupelor 112 și 121, se vor permite la deducere în limita unui singur autoturism.

Astfel, cheltuielile de întreținere, funcționare și reparație a autoturismelor utilizate de persoanele trecute în Clasificatorul ocupațiilor din Republica Moldova, ale căror funcții trebuie să corespundă ocupațiilor specific grupelor 112 și 121, se vor permite la deducere în limita unui singur autoturism.

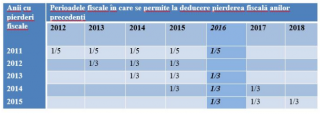

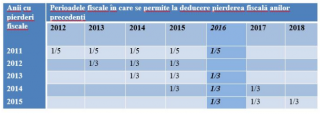

La art. 32 din Codul fiscal a fost revizuit modul și termenul de reportare a pierderilor rezultate din desfășurarea activității de întreprinzător, de la 3 ani la 5 ani, cu excluderea eșalonării acestora în părți egale. Este de menționat, că norma în cauză se răsfrânge asupra perioadelor fiscale începând cu anul 2016, reportările din perioadele precedente având efectul de reportare, în modul stabilit, în versiunea anterioară a legislației (în acest context recomandăm să consultați întrebarea- răspuns cu codul 29.1.3.6.4 din Baza generalizată a practicii fiscale).

Modul de reportare a pierderilor fiscal

Totodată, pentru pierderile înregistrate începând cu anul 2016 nu va mai exista un calendar de reportare eșalonat în părți egale, contribuabilul având capacitatea să își reporteze pierderile în orice perioadă fiscală ulterioară, ce se cuprinde în termenul de 5 ani.

Totodată, pentru pierderile înregistrate începând cu anul 2016 nu va mai exista un calendar de reportare eșalonat în părți egale, contribuabilul având capacitatea să își reporteze pierderile în orice perioadă fiscală ulterioară, ce se cuprinde în termenul de 5 ani.

- Metoda procentajului îndeplinit

Modificarea de la art. 45 alin. (1) din Codul fiscal are drept scop concretizarea faptului că, în cazul contractelor (acordurilor) pe termen lung, persoanele care ţin contabilitatea de angajamente duce evidența venitului, deducerilor, trecerilor în cont şi a altor operațiuni aferent acestor contracte după metoda procentajului îndeplinit, eliminând astfel percepția că, această metodă reprezintă o a treia metodă complementară metodei de casă şi metodei contabilității de angajamente.

Conform art. XXXI din Legea 138 din 17.06.2016 modificările aferente impozitului pe venit intră în vigoare începând cu 1 iulie 2016.

Potrivit art.3 alin.(41) din Codul fiscal, procedura fiscală se aplică în timpul şi la locul aplicării, dacă legea nu prevede altfel. Totodată, art. 121 alin.(1) din Codul fiscal stabilește că, perioada fiscală privind impozitul pe venit reprezintă anul calendaristic la încheierea căruia se determină venitul impozabil şi se calculează suma impozitului care urmează a fi achitată.

În acest sens, în contextul normelor indicate, la determinarea obligațiilor fiscale privind impozitul pe venit pentru perioada fiscală 2016, agenții economici vor aplica prevederile fiscale în vigoare la data încheierii perioadei fiscale privind impozitul pe venit, cu excepția cazului când legea prevede altfel.

Alte aspecte care vizează corectitudinea determinării impozitului pe venit se referă la:

- deducerea provizioanelor companiilor de leasing destinate acoperirii creanţelor ce ţin de nerecuperarea ratelor şi dobânzilor de leasing în mărime de până la 5% din soldul mediu anual al creanţelor aferente contractelor de leasing, dacă aceste creanţe sunt datorate de o persoană care nu este afiliată contribuabilului (art.31 alin.(6) din Codul fiscal).

Modul de determinare și cuantumul provizioanelor destinate acoperirii creanțelor ce ţin de nerecuperarea ratelor şi dobânzilor de leasing este reflectat în Baza generalizată a practicii fiscale la întrebarea cu codul 29.1.3.1.15.

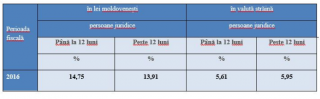

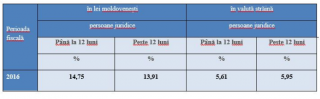

- deducerea cheltuielilor aferente dobînzilor de către agenţii economici în folosul persoanelor fizice şi juridice (cu excepţia instituțiilor financiare, a organizaţiilor de microfinanţare şi a companiilor de leasing) se acceptă în limita ratei medii ponderate a dobânzii la creditele acordate de sectorul bancar persoanelor juridice pe termen de până la 12 luni şi peste 12 luni în secțiunea în lei moldovenești şi în valută străină.

Rata medie ponderată a dobânzii la creditele acordate de sectorul bancar persoanelor juridice pe termen de până la 12 luni şi peste 12 luni în secţiunea în lei moldoveneşti şi în valută străină se determină de către Banca Naţională a Moldovei şi se publică pe pagina web oficială a acesteia, la linkul.

Rata medie a dobânzii la credite acordate în sectorul bancar

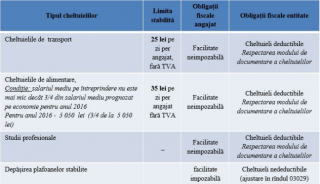

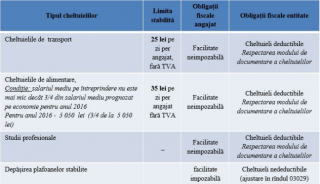

Deducerea cheltuielilor pentru transportul, hrana și studii profesionale ale angajatului

Deducerea cheltuielilor pentru transportul, hrana și studii profesionale ale angajatului

- Facilitate fiscală privind creșterea numărului mediu scriptic al salariaților pentru toți angajații.

Fiecare agent economic are dreptul la reducerea venitului impozabil cu o sumă calculată prin înmulțirea salariului mediu anual pe ţară din anul precedent anului fiscal de gestiune la creșterea numărului scriptic mediu al salariaților în anul fiscal de gestiune faţă de anul precedent, dar nu mai mare de venitul impozabil (art.24 alin.(16) din Legea cu privire la punerea în aplicare a titlului I şi II al Codului fiscal nr.1164-XIII din 24 aprilie 1997).

Pentru aplicarea acestei facilități fiscale recomandăm să consultați Baza generalizată a practicii fiscale întrebarea cu codul 29.1.6.27.

Totodată, la aplicarea facilității date urmează să se țină cont de regula că suma venitului scutit de impozit nu trebuie să depășească valoarea indicatorului din rândul 0901 din Declarația forma VEN12, adică a venitului impozabil.

De asemenea, dreptul de aplicare a acestei facilități fiscale este doar pentru subiecții care aplică regimul general stabilit - prin determinarea venitului impozabil.

Nomenclatorul codurilor facilităților fiscale la impozitul pe venit este aprobat prin Ordinul Inspectoratului Fiscal Principal de Stat nr. 1080 din 10 octombrie 2012

Referindu-ne la facilități este de remarcat că deosebim:

- facilităţi ce se aplică la valoarea totală sau parţială a venitului impozabil (anexa 4D la Declarația Forma VEN12);

- facilităţi ce se aplică asupra sumei impozitului pe venit format (anexa 6D la Declarația Forma VEN12);

Un regim fiscal special de impunere este impozitul pe venitul din activitatea operațională (IVAO) care este aplicabil de către întreprinderile mici şi mijlocii, ce presupune o abordare mai simplistă a procesului de identificare a obligației cu privire la impozitul pe venit.

Activitatea operațională este activitatea de bază a entităţii în vederea obţinerii venitului din vânzarea producției, mărfurilor, executarea lucrărilor, prestarea serviciilor, precum şi din alte tipuri de activităţi, care nu constituie nici activitate de investiții, nici activitate financiară.

Astfel, la veniturile din activitatea operațională se vor reflecta veniturile obținute atât din Moldova, cât şi de peste hotarele Republicii Moldova din activitatea de bază a întreprinderii.

Aspecte aferente determinării venitului din activitatea operațională pentru anumite tipuri de activități sunt reflectate în Baza generalizată a practicii fiscale la compartimentul Impozitarea unor categorii de contribuabili .

Contribuabilii, care nu vor depune declarațiile pe venit până la termenul limită stabilit de Codul fiscal, riscă să li se aplice amenzi, potrivit art.260 și, respectiv, art.261 din Codul fiscal, și anume:

- 1000 lei, pentru fiecare darea de seamă neprezentată;

- 200 lei, pentru fiecare dare de seamă fiscală prezentată tardiv;

- 1000 lei pentru fiecare dare de seamă fiscală prezentată care conține informație neautentică;

- amendă egală cu 30% din suma diminuării impozitelor, taxelor prin prezentarea către organul fiscal a unei dări de seamă fiscale cu informații sau date neveridice.

Pentru informații suplimentare, contribuabilii pot accesa portalul www.fisc.md, studia Baza generalizată a practicii fiscale, se pot adresa la oficiul fiscal la care se deservesc sau pot apela Centrul unic de apel al Serviciului Fiscal de Stat la numărul 0-8000-1525 (apel gratuit).

via | www.fisc.md

1Art.75 alin. (2) din Codul fiscal

2Se prezintă de întreprinzătorul individual sau gospodăria ţărănească (de fermier) al căror număr mediu anual de salariaţi pe parcursul întregii perioade fiscale nu depăşeşte 3 unităţi şi care nu sunt înregistraţi ca plătitori de TVA

3Gospodăria ţărănească (de fermier) care pe parcursul per

ioadei fiscale nu a avut angajaţi şi nu a obţinut venit impozabil este scutită de obligaţia privind prezentarea Declaraţiei cu privire la impozitul pe venit

4În condiţiile art.5411 din Codul fiscal

În scopul asigurării corectitudinii determinării impozitului pe venit pentru anul 2016, Serviciul Fiscal de Stat informează despre cele mai importante modificări operate în Codul fiscal, ce au intrat în vigoare începând cu anul 2016, care se referă la:

1Art.75 alin. (2) din Codul fiscal

2Se prezintă de întreprinzătorul individual sau gospodăria ţărănească (de fermier) al căror număr mediu anual de salariaţi pe parcursul întregii perioade fiscale nu depăşeşte 3 unităţi şi care nu sunt înregistraţi ca plătitori de TVA

3Gospodăria ţărănească (de fermier) care pe parcursul per

ioadei fiscale nu a avut angajaţi şi nu a obţinut venit impozabil este scutită de obligaţia privind prezentarea Declaraţiei cu privire la impozitul pe venit

4În condiţiile art.5411 din Codul fiscal

În scopul asigurării corectitudinii determinării impozitului pe venit pentru anul 2016, Serviciul Fiscal de Stat informează despre cele mai importante modificări operate în Codul fiscal, ce au intrat în vigoare începând cu anul 2016, care se referă la:

Aspecte referitor la deducerea acestor cheltuieli sunt expuse și în Baza Generalizată a Practicii Fiscale la compartimentul Donații în scopuri filantropice sau de sponsorizare.

Aspecte referitor la deducerea acestor cheltuieli sunt expuse și în Baza Generalizată a Practicii Fiscale la compartimentul Donații în scopuri filantropice sau de sponsorizare.

Totodată, pentru pierderile înregistrate începând cu anul 2016 nu va mai exista un calendar de reportare eșalonat în părți egale, contribuabilul având capacitatea să își reporteze pierderile în orice perioadă fiscală ulterioară, ce se cuprinde în termenul de 5 ani.

Totodată, pentru pierderile înregistrate începând cu anul 2016 nu va mai exista un calendar de reportare eșalonat în părți egale, contribuabilul având capacitatea să își reporteze pierderile în orice perioadă fiscală ulterioară, ce se cuprinde în termenul de 5 ani.

Deducerea cheltuielilor pentru transportul, hrana și studii profesionale ale angajatului

Deducerea cheltuielilor pentru transportul, hrana și studii profesionale ale angajatului

4976 views

The date of publishing:

01 March /2017 09:30

Catalogul tematic

Impozitul pe venit | Legislație fiscală | Persoana fizică | Persoană juridică

Tags:

obligaţie fiscală | SFS | declararea veniturilor | impozit pe venit | persoane fizice | persoane juridice

0 comments

Only users registered and autorized they have the right to post comments.