Panorama

Основные налоги, связанные с приобретением и владением недвижимостью в Великобритании

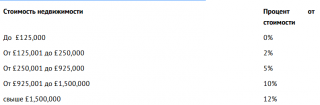

Гербовый сбор при покупке недвижимости на корпоративную структуру (компания в Великобритании или на оффшорных территориях):

Гербовый сбор оплачивается по стандартной схеме на жилую недвижимость до 500 000 фунтов. Если компания покупает жилую недвижимость свыше 500 000 фунтов, начисляется налог в размере 15% от стоимости недвижимости. Схема расчета налога на коммерческую недвижимость одинакова как для индивидуальных, так и для корпоративных инвесторов.

2. Налог на доход от сдачи в аренду (для индивидуальных инвесторов).

При покупке недвижимости с целью получения рентного дохода, покупатель попадает под действие налога на доход от сдачи в аренду ( Income tax).

Стандартная ставка налога составляет 20%, ее автоматически взимает агентство управляющее недвижимостью или сами арендаторы. Для индивидуальных инвесторов существует налоговая льгота Personal Allowance (PA).

Данная льгота предполагает, что доход в размере £10 600 в год не облагается налогом, и только сумма свыше данного лимита облагается по ставке 20%. Для того, чтобы получить данную льготу, и изначально получать арендные платежи в полной сумме (без вычета 20%) необходимо зарегистрировать в налоговой службе Великобритании HMRC (можно он-лайн) как владелец недвижимости нерезидент (Non Resident Landlord, далее NLR). Это можно сделать самостоятельно при наличии необходимых знаний и владении английским языком, но лучше обратиться к специалисту, который знаком с английской налоговой системой и порядком регистрации.

Также, на очень высокий доход (превышающий 42 385 фунтов стерлингов в год) предусмотрена повышенная ставка налога в размере 40%. Как и в предыдущем случае данная ставка начисляется только на сумму свыше указанного лимита.

Существует множество возможностей грамотного уменьшения данного налога, например, из суммы налога вычитать различные расходы на содержание недвижимости.

Если недвижимость покупается как общая собственность (joint ownership) можно получить льготу на каждого участника (пример: муж и жена).

ПРИМЕР: Ваш облагаемый доход £35 000. Ваша льгота Personal Allowance составляет £10 600. Вы оплачиваете 20% налога на £24 400 (£35 000 минус £10 600).

3. Capital Gains Tax. Налог на прирост капитала. Только для жилой недвижимости.

И вот вы решили продать недвижимость, которая была для вас отличным инвестиционным активом и значительно выросла в цене за несколько лет. В данном случае, вам стоит обратить внимание на налог на прирост капитала (capital Gain Tax).

Данный налог уплачивается при продаже жилой недвижимости, которая выросла в цене больше чем на 11 000 фунтов стерлингов (PA). Размер данного налога составляет 18% на сумму свыше налоговой льготы (PA- 11 000 фунтов) и в размере 28% при условии сверх высокого дохода (свыше 40 000 фунтов в год и других факторах).

Налог на прирост капитала оплачивается как индивидуальными инвесторами, так и в случае, если недвижимость приобретена на компанию, открытую в юрисдикции Великобритании. Для оффшорных компаний налог пока не применяется, но по прогнозам в ближайшее время будет введен.

4.Налог на наследство.

Налог на наследство - то, о чем неопытные инвесторы думают в последнюю очередь, а опытные – в первую!

Налог распространяется на индивидуальных инвесторов, при инвестировании через корпоративную структуру – отсутствует. Данный налог применяется к недвижимости дороже 325 000 фунтов. Он оплачивается в размере 40% на ту часть суммы, которая превышает допустимую льготу.

Инвестирование в недвижимость Великобритании – очень серьезный шаг, перед которым нужно внимательно изучить все особенности рынка и налоговой системы. Инвестировать индивидуально или через компанию – у каждого варианта есть свои плюсы и минусы, в зависимости от суммы будущего дохода и прочих нюансов.

Грамотное ведение бухгалтерии вашей недвижимости, знание налоговых особенностей рынка недвижимости Великобритании, позволяет инвесторам наслаждаться благоприятным инвестиционным климатом в этой стране.

Гербовый сбор при покупке недвижимости на корпоративную структуру (компания в Великобритании или на оффшорных территориях):

Гербовый сбор оплачивается по стандартной схеме на жилую недвижимость до 500 000 фунтов. Если компания покупает жилую недвижимость свыше 500 000 фунтов, начисляется налог в размере 15% от стоимости недвижимости. Схема расчета налога на коммерческую недвижимость одинакова как для индивидуальных, так и для корпоративных инвесторов.

2. Налог на доход от сдачи в аренду (для индивидуальных инвесторов).

При покупке недвижимости с целью получения рентного дохода, покупатель попадает под действие налога на доход от сдачи в аренду ( Income tax).

Стандартная ставка налога составляет 20%, ее автоматически взимает агентство управляющее недвижимостью или сами арендаторы. Для индивидуальных инвесторов существует налоговая льгота Personal Allowance (PA).

Данная льгота предполагает, что доход в размере £10 600 в год не облагается налогом, и только сумма свыше данного лимита облагается по ставке 20%. Для того, чтобы получить данную льготу, и изначально получать арендные платежи в полной сумме (без вычета 20%) необходимо зарегистрировать в налоговой службе Великобритании HMRC (можно он-лайн) как владелец недвижимости нерезидент (Non Resident Landlord, далее NLR). Это можно сделать самостоятельно при наличии необходимых знаний и владении английским языком, но лучше обратиться к специалисту, который знаком с английской налоговой системой и порядком регистрации.

Также, на очень высокий доход (превышающий 42 385 фунтов стерлингов в год) предусмотрена повышенная ставка налога в размере 40%. Как и в предыдущем случае данная ставка начисляется только на сумму свыше указанного лимита.

Существует множество возможностей грамотного уменьшения данного налога, например, из суммы налога вычитать различные расходы на содержание недвижимости.

Если недвижимость покупается как общая собственность (joint ownership) можно получить льготу на каждого участника (пример: муж и жена).

ПРИМЕР: Ваш облагаемый доход £35 000. Ваша льгота Personal Allowance составляет £10 600. Вы оплачиваете 20% налога на £24 400 (£35 000 минус £10 600).

3. Capital Gains Tax. Налог на прирост капитала. Только для жилой недвижимости.

И вот вы решили продать недвижимость, которая была для вас отличным инвестиционным активом и значительно выросла в цене за несколько лет. В данном случае, вам стоит обратить внимание на налог на прирост капитала (capital Gain Tax).

Данный налог уплачивается при продаже жилой недвижимости, которая выросла в цене больше чем на 11 000 фунтов стерлингов (PA). Размер данного налога составляет 18% на сумму свыше налоговой льготы (PA- 11 000 фунтов) и в размере 28% при условии сверх высокого дохода (свыше 40 000 фунтов в год и других факторах).

Налог на прирост капитала оплачивается как индивидуальными инвесторами, так и в случае, если недвижимость приобретена на компанию, открытую в юрисдикции Великобритании. Для оффшорных компаний налог пока не применяется, но по прогнозам в ближайшее время будет введен.

4.Налог на наследство.

Налог на наследство - то, о чем неопытные инвесторы думают в последнюю очередь, а опытные – в первую!

Налог распространяется на индивидуальных инвесторов, при инвестировании через корпоративную структуру – отсутствует. Данный налог применяется к недвижимости дороже 325 000 фунтов. Он оплачивается в размере 40% на ту часть суммы, которая превышает допустимую льготу.

Инвестирование в недвижимость Великобритании – очень серьезный шаг, перед которым нужно внимательно изучить все особенности рынка и налоговой системы. Инвестировать индивидуально или через компанию – у каждого варианта есть свои плюсы и минусы, в зависимости от суммы будущего дохода и прочих нюансов.

Грамотное ведение бухгалтерии вашей недвижимости, знание налоговых особенностей рынка недвижимости Великобритании, позволяет инвесторам наслаждаться благоприятным инвестиционным климатом в этой стране.via | banks.eu

„Acest articol aparține exclusiv P.P. „Monitorul fiscal FISC.md” și este protejat de Legea privind drepturile de autor.

Orice preluare a conținutului se face doar cu indicarea SURSEI și cu LINK ACTIV către pagina articolului”.

The account successfully was created. To confirm the registration, type the confirmation link wich was sent to your e-mail indicated in registration form, valid for up to 30 days.

Adress to us a question

You want to obtain an answer or you will can to suggest as an article necessary for your work process? Sign in on the page, send your question or suggest and obtain the answer from the experts in the shortest time, at your e-mail or published in the compartment „Questions and answers”.

E-mail *

Submit the services by phone

Include correct the dates who are requested and in short time you will be contacted by an operator

First name *

Last name *

E-mail *

Phone *

Feedback

To monitor the status of sent Feedback, initial we recommend to you to do sign in on the page. So, the answer at PP „Monitorul Fiscal FISC.md” at feedback will be save and will be displayed in your personal profile. If the feedback is sent an you aren't authentificated on the page, the message will be sent tot your e-mail.

E-mail *

E-mail *

1466 views

The date of publishing:

12 November /2015 09:20

Catalogul tematic

Noutăți

Tags:

налоги | недвижимость | Великобритания | инвесторы

0 comments

Only users registered and autorized they have the right to post comments.