Аграрный сектор

Положение о возмещении НДС сельхозпроизводителям вступило в силу

Сегодня, 19 января, в МО опубликован и вступил в силу Приказ №3 Министерства финансов об утверждении Положения о возмещении НДС для сельхозпроизводителей.

Далее предоставляем возможность ознакомиться с содержанием указанного Положения.

ПОЛОЖЕНИЕ

о возмещении НДС сельхозпроизводителям

I. ОБЩИЕ ПОЛОЖЕНИЯ

- Положения о возмещении НДС сельхозпроизводителям (далее по тексту – Положение) распространяется на случаи возмещения НДС за налоговые периоды (далее по тексту – период возмещения НДС): апрель 2022 г. - июнь 2023 г. включительно.

- Возмещение НДС, согласно настоящему положению, не ограничивает право на возмещение НДС, согласно положениям раздела III Налогового кодекса и Положения о возмещении налога на добавленную стоимость, утвержденного Постановлением Правительства № 93 от 1 февраля 2013 г.

II. ПОРЯДОК ОБРАЩЕНИЯ ЗА ВОЗМЕЩЕНИЕМ СУММ НДС

- Субъект налогообложения имеет право на возмещение НДС, запрашиваемое за периоды возмещения Положения о возмещении НДС сельхозпроизводителям, при соблюдении следующих условий:

a) не менее 95% деятельности, осуществляемой на протяжении 2022 года, представляют собой один или более видов деятельности, из предусмотренных в группах 01.1–01.6 Классификатора видов экономической деятельности Молдовы, утвержденного Приказом № 28/2019 Национального бюро статистики.

Доля осуществляемой деятельности оценивается исходя из соотношения между суммой дохода от указанной деятельности, полученной в 2022 году, и суммой дохода от операционной деятельности, зарегистрированной в 2022 году.

Субъект в поданном заявлении указывает под свою ответственность, что он соответствует требованиям, указанным в пункте 3 лит. а).

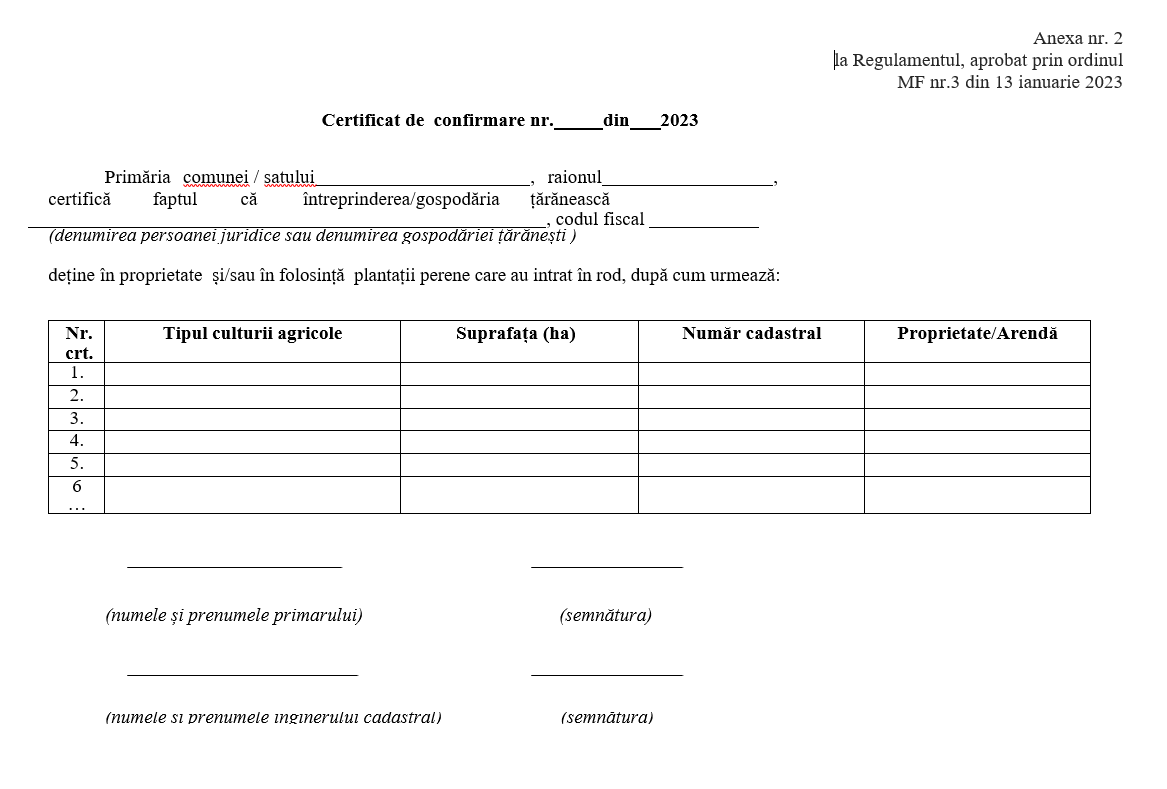

b) понес убытки в результате эмбарго, установленного Российской Федерацией на импорт продукции растительного происхождения из Республики Молдова. В таком случае представляются доказательства обладания на правах собственности или пользования многолетними насаждениями и свидетельство о сельскохозяйственной культуре и ее вступлении в плодоношение, выданное органом местного публичного управления.

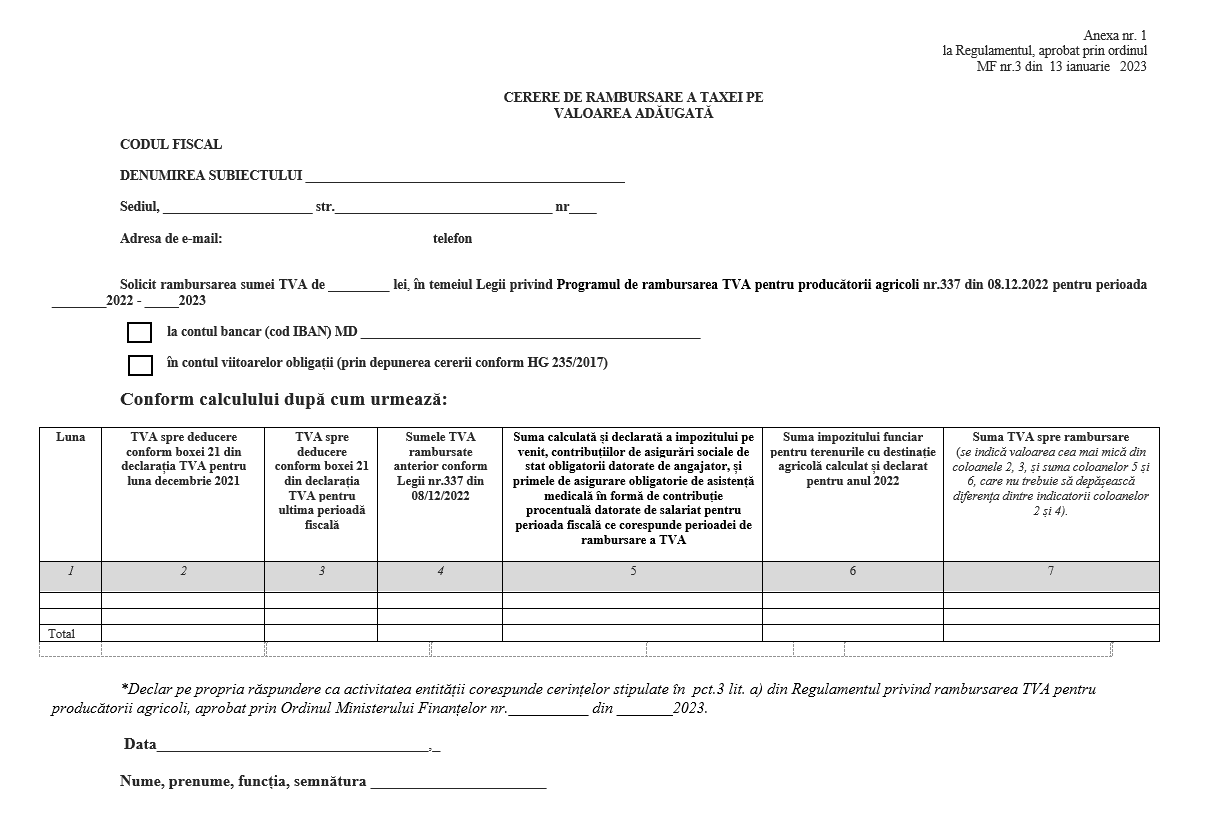

- Запрос на возмещение НДС оформляется путем подачи заявления с электронной подписью на адрес электронной почты Государственной налоговой службы (mail@sfs.md) согласно образцу, установленному в приложении № 1 к настоящему Положению (далее Приложение).

- Заявление может быть подано в течение срока давности, установленного ст. 266 НК.

- Сельхозпроизводители, на которых распространяется введенное Российской Федерацией эмбарго на ввоз продукции растительного происхождения из Республики Молдова, считаются хозяйствующими субъектами, которые владеют или пользуются многолетними насаждениями и представляют свидетельство о ввозе плодов многолетних культур, плантаций, выданное органом местного публичного управления согласно образцу, установленному в приложении № 2 к настоящему Положению.

- Заявление будет рассмотрено в случае, если заявитель в совокупности соответствует следующим условиям:

1) отразил сумму НДС, предназначенную к вычету в последующем периоде за налоговый период декабрь 2021 г.;

2) в последнем налоговом периоде, за который запрашивается возмещение НДС, из периода программы возмещения отражен НДС, предназначенный к вычету в последующем периоде;

3) подал декларацию по НДС за период, за который запрашивается возмещение;

4) предоставил форму отчета IPC21 за период, за который запрашивается возмещение НДС. Данные требования не распространяются на налогоплательщиков, у которых нет обязанности подавать форму IPC21;

5) предоставил форму отчета BIJ17. Данные требования не распространяются на налогоплательщиков, у которых нет обязанности по представлению отчета BIJ17.

- Субъект программы возмещения НДС имеет право на возмещение за налоговый период, относящийся к периоду возмещения НДС, независимо от того, что в каком-либо из этих налоговых периодов он зарегистрировал НДС к уплате в бюджет. Но в последнем налоговом периоде, за который запрашивается возмещение, НДС указан к вычету в последующем налоговом периоде.

- Возмещение осуществляется в течение 25 рабочих дней со дня подачи заявления, из которых:

- 20 дней – на проведение Государственной налоговой службой контроля и принятие решения о возмещении суммы НДС Государственной налоговой службой;

- три дня – на составление и передачу Государственной налоговой службой платежных документов для исполнения в Государственное казначейство;

- два дня – на выплату суммы Государственным казначейством.

III. ДЕЙСТВИЯ ГОСУДАРСТВЕННОЙ НАЛОГОВОЙ СЛУЖБЫ НА ЗАЯВЛЕНИЕ СУБЪЕКТА НАЛОГООБЛОЖЕНИЯ

- После получения заявления на возмещение Государственная налоговая служба инициирует проведение камеральной налоговой проверки методом тематической проверки правильности исчисления суммы НДС, подлежащей возмещению, определенной в соответствии с главой IV.

- Главное управление контроля Государственной налоговой службы в течение 20 рабочих дней проводит тематический контроль и принимает решение о возмещении НДС (далее – Решение).

- Заявление не рассматривается Государственной налоговой службой, если оно заполнено ненадлежащим образом или если не соблюдены требования, установленные пунктом 7 Положения. ГНС доводит до сведения налогоплательщика причины, по которым заявление не подлежит рассмотрению, посредством уведомления, которое направляется на электронный адрес, с которого поступило заявление, в течение 10 рабочих дней со дня его подачи.

После устранения недостатков, указанных в уведомлении, налогоплательщик может подать новое заявление, которое рассматривается в сроки, установленные в пункте 9.

- В акте налогового контроля о возмещения НДС должны быть указаны:

1) сумма НДС к возмещению;

2) сумма НДС, предназначенная к вычету в последующем периоде, отражённая в декларации по НДС за период декабрь 2021 г;

3) совокупная сумма НДС, утвержденная к возмещению в соответствии с настоящим Положением за налоговый период, относящийся к периоду возмещения НДС;

4) разница между суммами, указанными в подпункте 2) и 3).

5) сумма подоходного налога, обязательных взносов государственного социального страхования, и взносов обязательного медицинского страхования в виде процентного взноса, за налоговый период, начисленные и задекларированные за налоговый период, соответствующий заявленному периоду возмещения НДС.

6) сумма земельного налога на земли сельскохозяйственного назначения начисленная и задекларированная.

- Принятое Государственной налоговой службой решение о возмещении НДС доводится до сведения налогоплательщика в тот же день или не позднее следующего дня после его вынесения путем направления на электронный адрес, с которого поступил запрос.

- В течение одного дня со дня принятия Решения Главное управление контроля направляет на электронный адрес Главного управления налогового обслуживания или Управления обслуживания крупных налогоплательщиков, в зависимости от ситуации, сканированную копию Решения с пометкой «Решение о возмещении НДС».

- Возмещение суммы НДС осуществляется на основании решения в счет погашения задолженности перед национальным публичным бюджетом, а при отсутствии задолженности - в счет будущих обязательств перед национальным публичным бюджетом или на банковский счет и/или платежный счет.

- Главное управление налогового обслуживания или Управление обслуживания крупных налогоплательщиков, в зависимости от ситуации, в течение 3 рабочих дней с момента получения Решения оформляет платежные документы и направляет их в Управление Государственного казначейства для исполнения.

- Управление Государственного казначейства оформляет поступившие от ГНС документы в двухдневный срок с момента предъявления документов.

IV. ОПРЕДЕЛЕНИЕ СУММЫ НДС К ВОЗМЕЩЕНИЮ

- Сумма НДС, предназначенная к возмещению, определяется следующим образом:

1) определяется сумма НДС, подлежащая вычету в последующем периоде, учитываемая за последний налоговый период по НДС, за который запрашивается возврат;

2) определяется за налоговые периоды, входящие в период возмещения НДС, общая сумма следующих показателей:

a) задекларированная сумма подоходного налога, отраженная по коду 11 графа 5, что соответствует коду источника выплаты SAL из таблицы № 1 Отчета IPC21;

b) задекларированная сумма индивидуальных взносов обязательного государственного социального страхования, отраженная в строке "Всего" графа 11 из таблицы № 2 Отчета IPC21 для категории застрахованных лиц для которых присвоен код 147 из классификатора категорий застрахованных лиц, применяемого при заполнении формы налоговой декларации IPC21 (приложение № 3 к Приказу МФ № 94 от 30 июля 2020 г.);

c) задекларированная сумма взносов в фонд обязательного медицинского страхования в процентном отношении удержанная с работников, отраженная по коду 11 графа 6, соответствующая коду источника дохода SAL из таблицы № 1 Отчета IPC21;

d) сумма земельного налога на земли сельскохозяйственного назначения, начисленная и задекларированная за 2020 год по форме налоговой отчетности БIJ17 (сумма из графы 3 «Сведения о суммах налога на недвижимое имущество/земельного налога исчисленных и разделёнными по населенным пунктам»);

3) Определяется сумма НДС, предназначенная к вычету в последующем налоговом периоде, отраженная в графе 21 декларации по НДС за декабрь 2021 г. При определении это суммы учитывается сумма НДС, отраженная в декларации по НДС за декабрь месяц 2021 года, представленный до момента вступления в силу Закона о программе возмещения НДС для сельхозпроизводителей № 337/2022. В случае изменения суммы НДС, предназначенной к вычету в последующем периоде, указанной в графе 21 декларации по НДС за период декабрь 2021 года, по результатам налогового контроля, при исчислении предельного размера возмещения по Программе возмещения НДС, будет учитываться сумма НДС, предназначенная к вычету в последующем налоговом периоде с декабря 2021 года, установленная в рамках фискального контроля.

4) К возмещению принимается наименьшая из сумм, определенных согласно подпунктам 1) и 2), в пределах суммы, указанной в подпункте 3).

- Общая сумма к возмещению НДС не должна превышать сумму НДС, указанную в графе 21 декларации НДС за налоговый период декабря 2021 года.

- Сумма НДС к вычету в последующем налоговом периоде, которая подлежит отражению в декларации НДС за налоговый период, в котором было вынесено решение о возмещении НДС, уменьшается на сумму НДС, подтвержденную к возмещению.

V. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ

- Решение о возмещении НДС является обязательным к исполнению, начиная с даты ее доведения до сведения.

- В случае выявления неправильного предоставления возмещения НДС субъект возвращает в государственный бюджет денежные средства, полученные в нарушении норм, установленных законодательством, и уплачивает пени (пени) на неправомерную сумму возмещения за период, начинающийся с даты фактического возврата на банковский счет и/или на расчетный счет субъекта либо в счет погашения его задолженности перед национальным публичным бюджетом и до даты ее взыскания.

- Административное дело о рассмотрении заявления о возмещении НДС должно содержать:

- Форма DIC;

- Мотивационная записка;

- Запрос о возмещении, если для субъектов, указанных в пункте 3 лит. б) из данного положения необходимо приложить сертификат подтверждения, предусмотренный в приложении №. 2 настоящего Положения;

- Акт контроля в части определения сумм НДС к возмещению;

- Решение, вынесенное по акту контроля.

Учреждения:

Периодическое издание "Monitorul Fiscal FISC.md" | Министерство финансов Республики Молдова

Счет пользователя создан успешно. Для подтверждения регистрации пройдите по подтверждающей ссылке, действительной в течение 30 календарных дней, отправленной на указанный в формуляре регистрации е-майл.

Задайте нам вопрос

Есть необходимость получить ответ на вопрос, или хочешь предложить тему для статьи, поясняющей практические аспекты деятельности? Зарегистрируйся, отправь вопрос или тему для статьи и в кратчайшие сроки получишь ответ эксперта на электронный адрес или в профиле на странице.

Е-майл *

Заказать услугу по телефону

Введите правильные данные и вскоре с вами свяжется оператор

Имя *

Фамилия *

Е-майл *

Телефон *

Отзыв

Для отслеживания статуса обработки отправленного отзыва, рекомендуем зарегистрироваться на странице. Таким образом ответ, отправленный Вам периодическим изданием «Monitorul Fiscal FISC.md» сохранится и отразится в Вашем профиле. В случае отправки отзыва без регистрации, ответ будет отправлен на ваш е-майл.

Е-майл *

Е-майл *

Уважаемый пользователь

Мы настоятельно рекомендуем вам оформить бесплатную подписку на Newsline.

2371 просмотры

Дата публикации:

19 Январь /2023 11:35

Catalogul tematic

Новости | Приказы МФ | НДС

Ключевые слова

Приказ МФ | положение | сельхозпроизводители | возмещение НДС

0 комментарии

Только для пользователей зарегистрированные и авторизованные обладают право публиковать комментарии