Поисковый фильтр

Период публикации

от

до

Раздел страницы

Подпаздел страницы

catalogul tematic

Каталог авторов

Catalogul revistelor

Каталог учреждений

Ключевое слово

Искать через google

Conform modificărilor operate la Codul fiscal nr. 1163/1997 (CF) prin Legea nr. 178/2018 cu privire la modificarea unor acte legislative, începând cu 1 octombrie 2018, se aplică cota redusă a TVA în mărime de 10% la:

Firma X (Beneficiar) implementează proiecte finanțate din granturile, împrumuturile și creditele acordate de către Instituțiile Internaționale de Finanțare (BEI, BERD, CE, BM) care sunt incluse în Lista împrumuturilor și granturilor din contul cărora vor fi importate sau achiziționate mărfuri (lucrări, servicii) scutite de accize, plata taxei vamale, a taxei pentru efectuarea procedurilor vamale, a taxei pentru mărfurile care, în procesul utilizării, cauzează poluarea mediului, scutite de TVA cu drept de deducere.

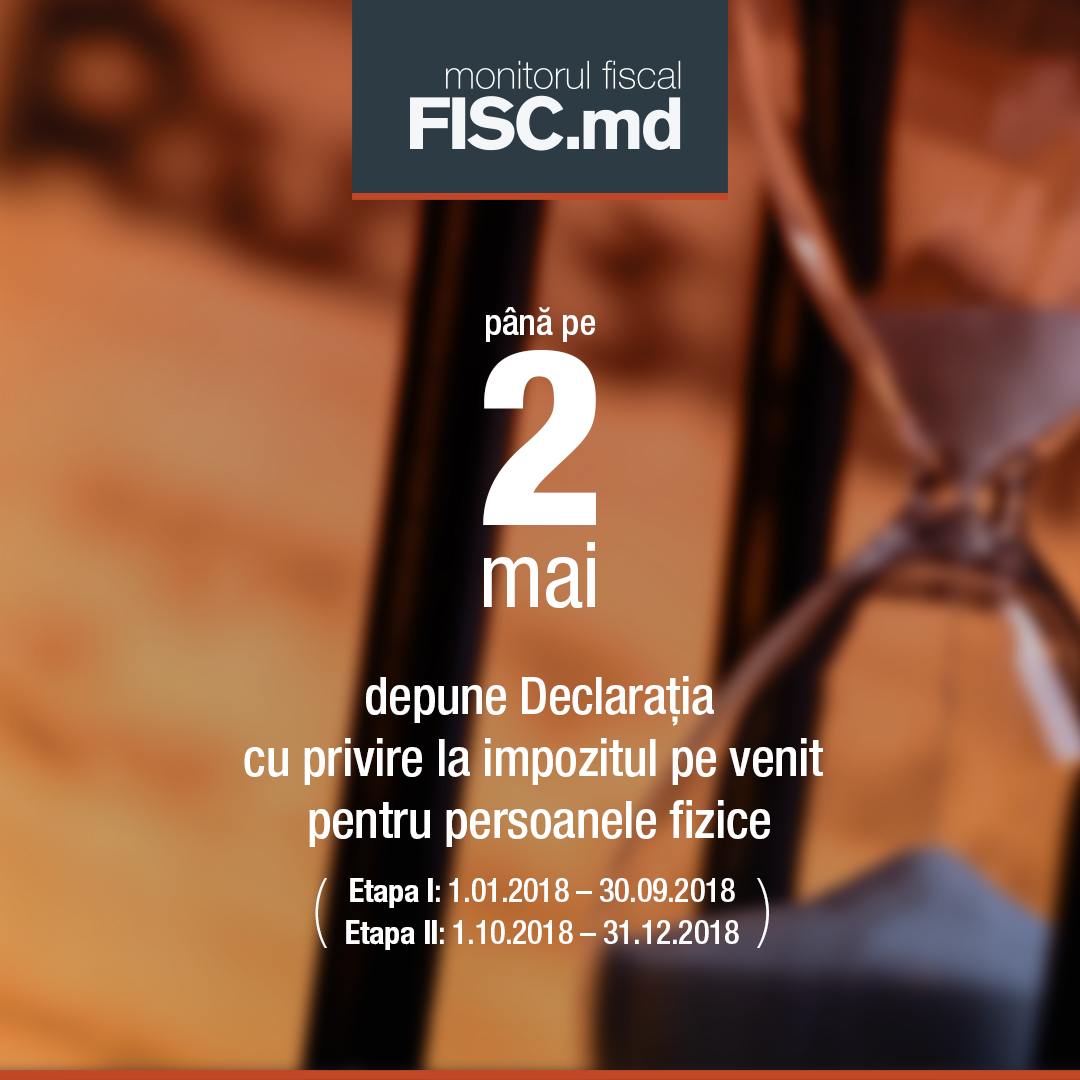

Pe lângă veniturile neimpozabile, există venituri pentru care nu se prezintă Declarația? Codul fiscal (CF) stabilește pentru o categorie de venituri reținerea finală a impozitului la sursa de plată, care scuteşte beneficiarul câştigurilor şi veniturilor de la includerea lor în componenţa venitului brut, precum şi de la declararea acestora. La categoria veniturilor respective se aplică cote de impunere diferite de cele specificate de art. 15 din CF.

Survine obligația de calculare a T.V.A. la diferența dintre valoarea de livrare și valoarea vamală, dacă din 01.05.2015 au fost abrogate prevederile art. 94 alin. (4) din CF? În conformitate cu prevederile art. 97 din CF, valoarea impozabilă a livrării impozabile (cu excepția cazurilor prevăzute la art. 99 din CF), reprezintă valoarea livrării achitate sau care urmează a fi achitată (fără T.V.A.).

În conformitate cu prevederile art. 12 alin. (1) lit. b) din Legea contabilităţii și raportării financiare nr. 287 din 15 decembrie 2017, documentele primare cu regim special se întocmesc conform formularelor tipizate și se utilizează în cazul prestării serviciilor, cu excepţia serviciilor financiare prestate de către instituţiile financiare, organizaţiile de microfinanţare, asociaţiile de economii şi împrumut.

1. (28.17.30) Are dreptul entitatea la aplicarea cotei reduse a TVA în mărime de 10% pentru livrările efectuate în conformitate cu art.96 lit.b) din Codul fiscal, în cazul în care aceasta obține venituri din compensarea de către angajați a cheltuielilor suportate?

Conform art.97 alin.(l) din Codul fiscal, valoarea impozabilă a livrării impozabile, reprezintă valoarea livrării achitate sau care urmează a fi achitată (fără TVA). Totodată, potrivit art.21 alin.(l) din Legea nr.62 din 21.03.2008 privind reglementarea valutară, pe teritoriul Republicii Moldova plăţile şi transferurile între rezidenţi se efectuează în monedă naţională.

Art.117 alin.(2) din Codul fiscal, stabileşte expres elementele obligatorii care urmează a fi indicate în factura fiscală.

1. Destinația și importanța sistemului PERLAS în analiza activității AEÎ Asociațiile de economii și împrumut (AEÎ) prezintă anual, trimestrial și lunar către Comisia Națională a Pieței Financiare (CNPF), dar și altor părți interesate situații financiare și rapoarte speciale, în conformitate cu prevederile Indicațiilor metodice privind particularitățile contabilității și prezentării informațiilor în situațiile financiare ale asociațiilor de economii și împrumut (aprobate prin ordinul MF nr. 166 din 30.12.2016, în continuare – Indicații) și Instrucțiunea cu privire la raportarea asociațiilor de economii și împrumut (aprobată prin Hotărârea CNPF nr. 54/3 din 11.12.2017, în continuare - Instrucțiunea), care stabilesc formele și regulile de întocmire și prezentare a situațiilor financiare și rapoartelor specifice (în continuare – rapoarte).

Proiectul ce prevede implementarea unor măsuri fiscale ce au ca scop asigurarea sustenabilității fiscale a fost propus spre consultare de Ministerul Finanțelor. Documentul vizează mai multe modificări în Codul fiscal. Astfel, se propune eliminarea scutirii personale a persoanelor fizice cu venituri mai mari de 360 mii lei anual. În acest sens, în nota informativă se menționează că se propune modificarea condiției de utilizare a scutirii personale de 24 mii lei pentru a readuce elemente de progresivitate în impozitarea persoanelor fizice, astfel ca persoanele cu venituri mai mari să ofere o contribuție mai mare în buget. În acest mod, se impune condiția pentru ca scutirea personală să poată fi utilizată de către persoanele fizice care au venituri mai mici de 360 mii lei anual.

Ministerul Finanțelor propune spre consultare proiectul hotărârii cu privire la modificarea Hotărârii pentru aprobarea Regulamentului cu privire la modul de aplicare a facilităților fiscale și vamale la importul mijloacelor de transport cu destinație specială.

În Monitorul Oficial din 20 iunie 2020, a fost publicat Ordinul Ministerului Finanțelor nr. 76 din 16 iunie 2020 cu privire la aprobarea Regulamentului privind rambursarea TVA întreprinderilor care sunt înregistrate în calitate de contribuabili ai TVA și înregistrează sume TVA spre deducere în perioada ulterioară. În circumstanțele excepționale create de pandemia COVID-19, contribuabilii, indiferent de mărime, se confruntă cu o lipsă severă de lichiditate și, în acest caz, au dificultăți în îndeplinirea obligațiilor de plată. Pentru reducerea impactului negativ asupra fluxurilor de numerar, lista măsurilor instituite de către autorități în vederea sprijinirii activității de întreprinzător a fost suplinită cu un nou mecanism de susţinere – Programul de rambursare a TVA.

În conformitate cu art.113 alin.(5) din Codul fiscal, în cazul efectuării livrărilor în perioada de suspendare a activității, obligațiile și drepturile contribuabilului TVA se restabilesc din prima zi a lunii în care au fost efectuate aceste livrări.

Serviciul Fiscal de Stat continuă acțiunile de monitorizare și control a agenților economici activitățile cărora prezintă riscuri sporite de evaziune fiscală – gestionari ai sălilor de ceremonii și/sau restaurante, dar și a comercianților de flori. Ca urmare a identificării riscurilor în activitatea agenților economici ce prestează servicii în domeniul alimentației publice, pe 10 mai curent au fost instituite posturi fiscale la 26 dintre aceștia.

Centrul Analitic Independent „Expert-Grup” lansează analiza „Rolul Uniunii Europene în stimularea exportului din Republica Moldova”, semnată de Alexandru Fală. Scopul acesteia este de a înțelege, în baza estimărilor econometrice, factorii determinanți ai performanței exporturilor Republicii Moldova. „În special, am încercat să estimăm contribuția economiei UE la creșterea exporturilor totale. În așa mod, constatăm faptul că succesul tranziției economiei moldovenești spre un model de creștere bazat pe exporturi depinde, în mod esențial, de nivelul de integrare pe piața UE.

Ce cotă a TVA se va aplica la livrarea serviciilor livrate sau importate în cadrul realizării unui proiect de asistență tehnică sau investițional (grant), derulat pe teritoriul Republicii Moldova, specificat în art. 104 lit. c1) din Codul fiscal, dacă proiectul parțial este finanțat din contul împrumutului (grantului), iar parțial din alte mijloace financiare?

Firma X ne oferă servicii de transport, folosind motorina noastră, dar în factura emisă către noi indică prețul cu motorina lor. În cazul dat firma X va emite factura cu „minus” (refacurare) pe cantitatea de motorină eliberata de către noi sau compania noastră le va elibera motorina, după care se va întocmi act de compensare?

La determinarea regimului fiscal privind TVA în cazul prestării serviciilor de către un rezident/nerezident Republicii Moldova, este necesar de a stabili locul livrării serviciilor. Conform art. 93 pct. 15) din Codul fiscal, locul livrării serviciilor se determină conform regulilor stabilite în art.111 al Codului fiscal, „Locul livrării serviciilor”.

În prezent pe teritoriul Republicii Moldova activează 7 zone economice libere/zonele antreprenoriatului liber (în continuare ZEL), care sunt amplasate în toate regiunile țării. Accesul liber al mărfurilor în zonă, coroborat cu regimul mai liberal al impozitelor asupra profitului realizat în zonă, reprezintă premise favorabile atragerii de capital străin în zona liberă. Obiectivul articolului îl prezintă examinarea particularităților specifice aferente activității ZEL cu referire la contabilitatea și fiscalitatea acesteia.

Счет пользователя создан успешно. Для подтверждения регистрации пройдите по подтверждающей ссылке, действительной в течение 30 календарных дней, отправленной на указанный в формуляре регистрации е-майл.

Задайте нам вопрос

Есть необходимость получить ответ на вопрос, или хочешь предложить тему для статьи, поясняющей практические аспекты деятельности? Зарегистрируйся, отправь вопрос или тему для статьи и в кратчайшие сроки получишь ответ эксперта на электронный адрес или в профиле на странице.

Е-майл *

Заказать услугу по телефону

Введите правильные данные и вскоре с вами свяжется оператор

Имя *

Фамилия *

Е-майл *

Телефон *

Отзыв

Для отслеживания статуса обработки отправленного отзыва, рекомендуем зарегистрироваться на странице. Таким образом ответ, отправленный Вам периодическим изданием «Monitorul Fiscal FISC.md» сохранится и отразится в Вашем профиле. В случае отправки отзыва без регистрации, ответ будет отправлен на ваш е-майл.

Е-майл *

Е-майл *

Уважаемый пользователь

Мы настоятельно рекомендуем вам оформить бесплатную подписку на Newsline.