Diverse

Неточности в финансовой отчетности: ошибки или мошенничество?

- Недостаточная компетентность составителя;

- Халатное отношение к процессу составления отчетности; либо

- Осознанная корректировка отдельных финансовых показателей.

- манипуляции, фальсификации, осознанные исправления учетных записей либо первичных документов, являющихся основой финансовой отчетности;

- искажение либо осознанное сокрытие в финансовой отчетности событий и хозяйственных операций либо другой существенной информации;

- осознанное неправильное применение принципов бухгалтерского учета в ходе измерения, признания, классификации, представления и раскрытия информации.

- при отборе и обработке информации в бухгалтерском учете;

- при неправильной учетной оценке по причине недосмотра либо ошибочного восприятия фактов;

- при ошибочном применении принципов бухгалтерского учета в ходе измерения, признания, классификации, представления и раскрытия информации.

- из-за неправильных расчетов;

- из-за осознанного искажения отдельных статей отчетности;

- из-за сокрытия каких-либо нелицеприятных фактов;

- в операциях со связанными сторонами, в том числе фиктивных судебных исках, наложении штрафов и передаче залогов;

- в связи с несоблюдением законов и прочих нормативных актов;

- из-за отображения несуществующих операций либо корректировок, которые могут изменить финансовые результаты, показатели прибыльности, объекты налогообложения и пр.;

- из-за неправильной корреспонденции счетов, в результате чего искажаются отдельные статьи финансовой отчетности;

- из-за сбоев в работе компьютерных программ, математических ошибок в составленных расчетах;

- по причине незнания стандартов учета и отчетности, их неправильной трактовки либо нарушения принципов составления отчетности;

- при неполном раскрытии информации о рисках;

- при неправильном определении момента признания выручки, в том числе несоблюдении принципа соответствия доходов и расходов;

- при принятии решений о сроке полезного использования необоротных активов;

- из-за недостоверной оценки активов, которые учитываются по справедливой стоимости;

- при определении величины резерва под сомнительные долги и обязательства гарантийного обслуживания;

- в ходе первого составления отчетности специалистом, который недостаточно знает специфику работы предприятия и особенности отражения в учете специфичных для этого бизнеса операций.

- которая была в наличии на момент утверждения финансовой отчетности;

- которую можно было получить и принять во внимание во время подготовки и составления отчетности.

- арифметические просчеты либо описки в учетных записях данных бухучета;

- упущение фактов либо неправильную их интерпретацию;

- неправильное использование учетной политики.

- которая обеспечивает доказательство условий, существовавших на дату, когда операция, иное действие либо условие имели место; и

- была бы в наличии, когда финансовая отчетность за тот период утверждалась к представлению (п.52 МСФО 8).

Проанализировав показатели отчетности и сопоставив их с данными управленческого учета, более опытный и авторитетный финансовый директор сказал бы бухгалтеру следующее:

Во-первых, новое руководство приложило немало усилий для продвижения продукции корпорации на рынке. Проведенная в сентябре 2014 года рекламная акция стоимостью 1.2 млн. грн. имела немалый успех, поэтому, по мнению коммерческого директора, на ближайшие три года лояльность клиента для корпорации гарантирована. Поэтому понесенные на рекламу затраты необходимо признать нематериальным активом и амортизировать в течение ожидаемого срока полезного использования.

Во-вторых, из резерва сомнительных долгов необходимо и сключить 1.5 млн. грн. по бывшему клиенту – компании “Фрод-Маркет”. Это правда, что мы уже более года с ними не работаем. Однако вступило в силу решение суда о взыскании с них долга, а через друзей в правоохранительных органах только что удалось определить месторасположение личной трехэтажной дачи их директора. Поэтому списывать в убытки означенную задолженность пока что рано.

В-третьих, неоплаченный капитал материнской компании в размере 60 млн. грн. по факту давно уже оплачен, ведь по поставленным ранее товарам корпорация задолжала холдингу почти 68 млн. грн. Следовательно, встречные задолженности перед одним и тем же контрагентом должны быть засчитаны.

Ну и, наконец, в четвертых. В июне 2015 года в Париже ожидается большая конференция по международным стандартам финансовой отчетности, и руководство собиралось отправить туда от корпорации “Трейд-Универсал” ее главного бухгалтера Зинаиду Прокофьевну. Однако допущенные ошибки в финансовой отчетности пошатнули уверенность гендиректора в достаточной компетенции главного бухгалтера.

ее убедительных аргументов главному бухгалтеру, наверное, не стоит и ждать. Все “ошибки” были оперативно исправлены (см. Таблицу 1).

По мнению аудиторов-консультантов, указанные изменения не полностью отвечают действующим стандартам (см. крайнюю правую колонку Таблицы 1). Однако это их субъективная независимая оценка, которая мало кого волнует. Они ведь не в курсе всей специфики деятельности корпорации, правда?

Вместо этого лучше подумать о том, что с представителями банка уже сложились дружественные доверительные отношения, и они очень заинтересованы в сотрудничестве с такой “раскрученной” корпорацией как “Трейд-Универсал”. В банке работают собственные аналитики, которые получают от корпорации все возможные расшифровки и проводят расчеты всех необходимых коэффициентов. А привлечение независимых аудиторов для проверки отчетности, которую представляют в банк, ни внутренними положениями банка, ни какими-либо нормативными документами прямо не требуется.

Соответственно, банк получает “правильную” отчетность от перспективного и надежного клиента (Таблицы 5 и 6).

Предварительно проведенный финансовый анализ показал, что скорректированная финансовая отчетность корпорации “Трейд-Универсал” обеспечивает достаточную общую ликвидность и положительную рентабельность, а по таким показателям как абсолютная ликвидность, финансовая устойчивость и структура капитала предприятие вообще приближается к оптимальным показателям. Это в отличие от базового варианта отчетности (до проведения корректировок), все показатели которого очень далеки от желаемого уровня (см. Таблицу 2).

Таблица 2

Результаты финансового анализа отчетности корпорации “Трейд-Универсал” за 2014 год

Проанализировав показатели отчетности и сопоставив их с данными управленческого учета, более опытный и авторитетный финансовый директор сказал бы бухгалтеру следующее:

Во-первых, новое руководство приложило немало усилий для продвижения продукции корпорации на рынке. Проведенная в сентябре 2014 года рекламная акция стоимостью 1.2 млн. грн. имела немалый успех, поэтому, по мнению коммерческого директора, на ближайшие три года лояльность клиента для корпорации гарантирована. Поэтому понесенные на рекламу затраты необходимо признать нематериальным активом и амортизировать в течение ожидаемого срока полезного использования.

Во-вторых, из резерва сомнительных долгов необходимо и сключить 1.5 млн. грн. по бывшему клиенту – компании “Фрод-Маркет”. Это правда, что мы уже более года с ними не работаем. Однако вступило в силу решение суда о взыскании с них долга, а через друзей в правоохранительных органах только что удалось определить месторасположение личной трехэтажной дачи их директора. Поэтому списывать в убытки означенную задолженность пока что рано.

В-третьих, неоплаченный капитал материнской компании в размере 60 млн. грн. по факту давно уже оплачен, ведь по поставленным ранее товарам корпорация задолжала холдингу почти 68 млн. грн. Следовательно, встречные задолженности перед одним и тем же контрагентом должны быть засчитаны.

Ну и, наконец, в четвертых. В июне 2015 года в Париже ожидается большая конференция по международным стандартам финансовой отчетности, и руководство собиралось отправить туда от корпорации “Трейд-Универсал” ее главного бухгалтера Зинаиду Прокофьевну. Однако допущенные ошибки в финансовой отчетности пошатнули уверенность гендиректора в достаточной компетенции главного бухгалтера.

ее убедительных аргументов главному бухгалтеру, наверное, не стоит и ждать. Все “ошибки” были оперативно исправлены (см. Таблицу 1).

По мнению аудиторов-консультантов, указанные изменения не полностью отвечают действующим стандартам (см. крайнюю правую колонку Таблицы 1). Однако это их субъективная независимая оценка, которая мало кого волнует. Они ведь не в курсе всей специфики деятельности корпорации, правда?

Вместо этого лучше подумать о том, что с представителями банка уже сложились дружественные доверительные отношения, и они очень заинтересованы в сотрудничестве с такой “раскрученной” корпорацией как “Трейд-Универсал”. В банке работают собственные аналитики, которые получают от корпорации все возможные расшифровки и проводят расчеты всех необходимых коэффициентов. А привлечение независимых аудиторов для проверки отчетности, которую представляют в банк, ни внутренними положениями банка, ни какими-либо нормативными документами прямо не требуется.

Соответственно, банк получает “правильную” отчетность от перспективного и надежного клиента (Таблицы 5 и 6).

Предварительно проведенный финансовый анализ показал, что скорректированная финансовая отчетность корпорации “Трейд-Универсал” обеспечивает достаточную общую ликвидность и положительную рентабельность, а по таким показателям как абсолютная ликвидность, финансовая устойчивость и структура капитала предприятие вообще приближается к оптимальным показателям. Это в отличие от базового варианта отчетности (до проведения корректировок), все показатели которого очень далеки от желаемого уровня (см. Таблицу 2).

Таблица 2

Результаты финансового анализа отчетности корпорации “Трейд-Универсал” за 2014 год

Как видите, убыточная отчетность – еще не приговор. Совершенное знание техники составления отчетности и соответствующих бухгалтерских стандартов может творить чудеса в переговорах с банкирами и потенциальными инвесторами.

Но с другой стороны, если в дальнейшем финансовая неплатежеспособность предприятия подтвердится, до приговора дело все-таки может и дойти. Детальнее эти вопросы оговариваются статьями 163-5, 164-2, 164-15 Кодекса Украины об административных правонарушениях и статьей 222 Уголовного кодекса Украины.

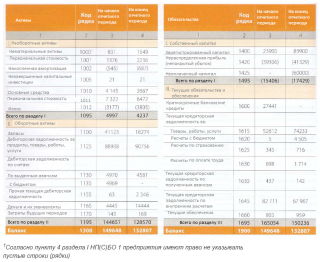

Таблица 3

Баланс на 31.12.2014

Как видите, убыточная отчетность – еще не приговор. Совершенное знание техники составления отчетности и соответствующих бухгалтерских стандартов может творить чудеса в переговорах с банкирами и потенциальными инвесторами.

Но с другой стороны, если в дальнейшем финансовая неплатежеспособность предприятия подтвердится, до приговора дело все-таки может и дойти. Детальнее эти вопросы оговариваются статьями 163-5, 164-2, 164-15 Кодекса Украины об административных правонарушениях и статьей 222 Уголовного кодекса Украины.

Таблица 3

Баланс на 31.12.2014

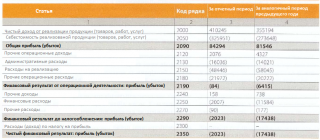

Таблица 4

Отчет о финансовых результатах (отчет о совокупных доходах) за 2014 год

Таблица 4

Отчет о финансовых результатах (отчет о совокупных доходах) за 2014 год

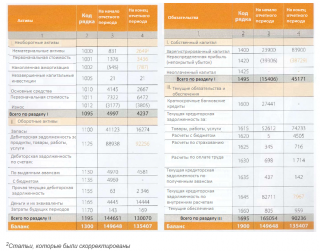

Таблица 5

Баланс на 31.12.2014 (уточненный)

Таблица 5

Баланс на 31.12.2014 (уточненный)

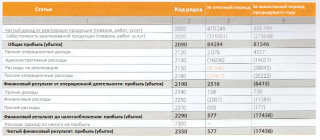

Таблица 6

Отчет о финансовых результатах (отчет о совокупных доходах) за 2014 год (уточненный)

Таблица 6

Отчет о финансовых результатах (отчет о совокупных доходах) за 2014 год (уточненный)

via | www.gaap.ru

„Acest articol aparține exclusiv P.P. „Monitorul fiscal FISC.md” și este protejat de Legea privind drepturile de autor.

Orice preluare a conținutului se face doar cu indicarea SURSEI și cu LINK ACTIV către pagina articolului”.

Autentificare

Autentificarea se poate efectua cu ajutorul adresei de E-mail sau a Login-ului

E-mail/Login *

Parola *

Contul de utilizator a fost creat cu succes. Pentru confirmarea înregistrării accesați linkul expediat la e-mailul indicat în formularul de înregistrare, care este valabil până la 30 zile calendaristice

Adresează-ne o întrebare

Dorești să obții un răspuns rapid si complex sau să ne sugerezi tematica unui articol necesar procesului tău de lucru? Loghează-te, expediază întrebarea sau sugestia și primești răspunsul experților în cel mai scurt timp la adresa de e-mail sau în profilul tău de pe pagină.

E-mail *

Comanda serviciului prin telefon

Introduceți corect datele solicitate și în scurt timp veți fi contactat de un operator

Prenumele *

Numele *

E-mail *

Telefon *

Feedback

Pentru monitorizarea statutului de prelucrare a Feedbackului expediat, recomandăm inițial să parcurgeți procesul de autentificare pe portal. Astfel, mesajul de răspuns din partea PP „Monitorul Fiscal FISC.md” la feedback se va salva și afișa în Profilul Dvs. În cazul expedierii feedback-ului fără a fi autentificat pe portal, mesajul va fi remis la adresa de e-mail.

E-mail *

E-mail *

4460 vizualizări

Data publicării:

06 August /2015 13:45

Catalogul tematic

Noutăți

Etichete:

Неточности | Финанс | Отчет

0 comentarii

Doar utilizatorii înregistraţi şi autorizați au dreptul de a posta comentarii.