Filtru de căutare

Perioada publicării

de la

până la

Compartiment pagină

Subcompartiment pagină

Catalogul tematic

Catalogul autorilor

Catalogul revistelor

Catalogul instituțiilor

Cuvânt cheie

Căutați pe google

Persoane fizice care nu desfășoară activitate de întreprinzător au obligația de a depune Declarația persoanei fizice cu privire la impozitul pe venit (Forma CET18) aferentă anului 2021 până la 30 aprilie inclusiv a anului curent. Reieșind din faptul că data de 30 aprilie 2022 este zi de odihnă, conform prevederilor Codului fiscal, ultima zi de depunere a Declarației CET18 în anul curent este prima zi lucrătoare care urmează după ziua de odihnă – 3 mai 2022, comunică Serviciul Fiscal de Stat.

Care sunt formulele contabile pentru evidenţa mărfurilor de consignaţie? Pentru a răspunde la această întrebare, vom aplica prevederile Codului Civil (CC) și Codului Fiscal (CF) ale Republicii Moldova.

Centrul de Tehnologii Informaționale în Finanțe (CTIF) invită contribuabilii – persoane juridice să se înscrie la cursurile de instruire privind utilizarea serviciului electronic e – Factura, organizate de CTIF în luna iunie. Primul curs, în limba rusă, va avea loc la 5 iunie, iar al doilea, în limba română, la 18 iunie. Cursurile au o durată de patru ore și se vor desfășura, cu începere de la ora 9.00, la sediul Centrului de instruire în finanțe al CTIF pe adresa: mun. Chișinău, str. Pușkin 45, etajul 2. Scopul principal al instruirilor este de a oferi contribuabililor suport consultativ și tehnic în ceea ce privește crearea, redactarea, semnarea electronică și circulația electronică a facturii fiscale în format electronic prin intermediul sistemului informațional automatizat e – Factura, administrat de CTIF.

Cum se efectuează vînzarea corectă a certificatelor cadou cu nominal de bani şi când este vânzarea între 2 copanii. Dacă cumparatorul a procurat un certificat cadou de la SRL X in valoare de 1200 lei, inclusiv TVA, dar marfa a ridicat-o de la SRL Y de 1200 lei inclusive TVA, cum corect se trece în evidenţa contabilă în ambele companii, dacă companiile realizează aceiaşi marfă şi cum ramâne cu TVA şi impozitul pe venit? Se eliberează bonul fiscal la vănzarea certicatului şi bon la marfă?

Publicația Periodică „Monitorul Fiscal FISC.md” amintește tuturor contribuabililor că, pe data de 25 martie, expiră termenul de depunere de către persoanele juridice a Declarației cu privire la impozitul pe venit. De astăzi revenim în sprijinul contabililor cu seria de articole expuse cu știință de cauză de un practician, care împarte experiența cu Dvs. Totodată, articolele corespund poziției oficiale a Serviciului fiscal de Stat. Declarația cu privire la impozitul pe venit (în continuare - Declarația) se completează în conformitate cu Anexa nr.2 „Modul de completare a Declarației cu privire la impozitul pe venit” la Ordinul MF nr.162 din 26.09.2018, care urmează a fi depusă în mod obligatoriu de următoarele categorii de contribuabili:

1. (28.15.74) Care este modalitatea completării facturii fiscale pentru livrările impozabile cu TVA efectuate în cadrul achizițiilor publice pe teritoriul țării?

În Monitorul Oficial din 31 decembrie 2020 a fost publicată Hotărârea Guvernului nr. 966 din 22 decembrie 2020 cu privire la serviciile prestate de către Agenția Servicii Publice, prin care a fost aprobată Metodologia de calculare a tarifelor la serviciile prestate, precum și Nomenclatorul serviciilor prestate și tarifele la acestea, dar și categoriile serviciilor prestate de ASP cu înlesniri. Costurile ce țin de prestarea serviciilor cu titlu gratuit sau cu tarif redus se vor acoperi din contul veniturilor Agenției obținute din prestarea serviciilor. De înlesniri la prestarea unor servicii beneficiază persoanele cu dizabilitate, veteranii de război, pensionarii beneficiari de pensii pentru limită de vârstă,

Activitățile Serviciului Fiscal de Stat de aducere în cadrul legal a persoanelor fizice și juridice care oferă în chirie bunuri imobile continuă și au drept scop asigurarea unui nivel înalt de conformare fiscală în acest domeniu de activitate. Astfel, pe parcursul lunilor ianuarie-octombrie 2019 au fost înregistrate 10942 contracte de dare în locațiune/chirie/arendă a bunurilor imobile. Acestea au fost înregistrate la Direcțiile deservire fiscală din teritoriul în care sunt amplasate. Ca urmare a transmiterii în locațiune a bunurilor imobile și drept rezultat al înregistrării contractelor de către SFS, la buget au fost încasate venituri în sumă de 18,4 mil. lei, depășind veniturile încasate în perioada similară a anului precedent cu 5,5 mil. lei sau o creștere de 42,5 %.

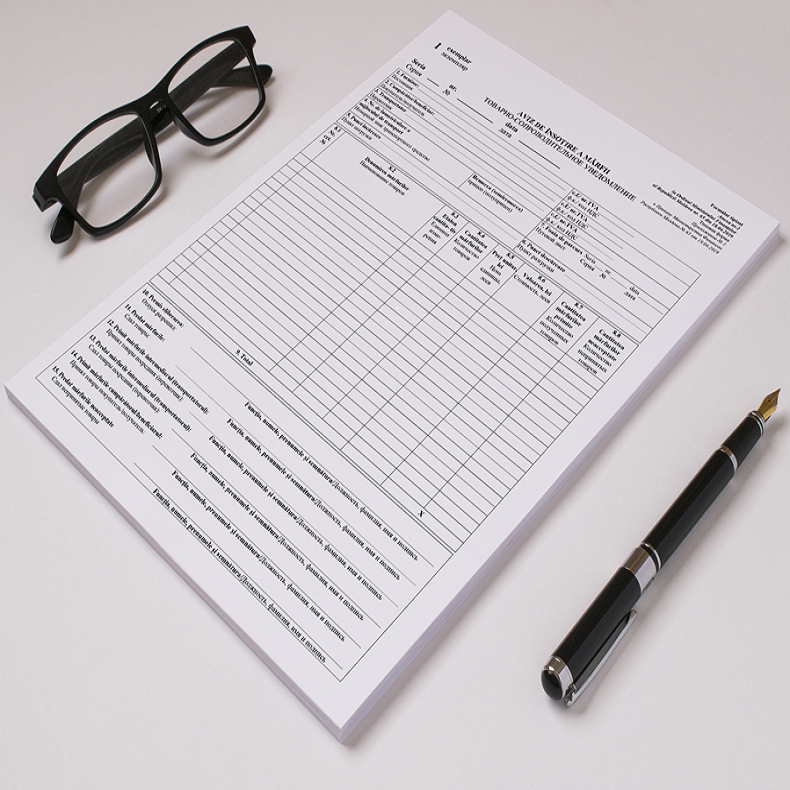

Ministerul Finanţelor, întru executarea art.12 alin.(1) din Legea contabilităţii şi raportării financiare nr.287 din 15 decembrie 2017 și Hotărârii Guvernului RM nr.294 din 17 martie 1998 “Cu privire la executarea Decretului Preşedintelui Republicii Moldova nr.406-II din 23 decembrie 1997” , cu modificările şi completările ulterioare, a emis Ordinul nr. 65 din 18.04.2019 Cu privire la aprobarea formularului tipizat de document primar cu regim special “Aviz de însoţire a mărfii” şi a Dispoziţiilor privind modul de operare cu formularul tipizat de document primar cu regim special “Aviz de însoţire a mărfii”. Conform pct. 4 din ordinul menționat, noul formular de strictă evidență cu regim special se aplică începând cu 1 mai 2019.

Compania X prestează servicii de publicitate unei companii nerezidente Y. În schimb, compania X beneficiază din partea nerezidentului Y de servicii informaționale, în baza unui contract de compensare reciprocă. În baza contractului se efectuează decontările reciproce, astfel că, la finele perioadei fiscale, nerezidentul Y urmează să transfere companiei rezidente X diferența de sumă. În această situație, pentru compania X apare obligația reflectării a importului și exportului de servicii în Declarația privind TVA?

Pe parcursul ultimului an mai mulți cetățeni ucraineni au obținut statut de rezident al RM. În acest context vom examina situațiile de fapt și consecințele fiscale, care apar urmare a obținerii statutului de rezident de către persoanele fizice din statul vecin. Este de remarcat faptul că obținerea statutului de rezident, nu implică careva înregistrări la organele de resort.

Stimați abonați, venim cu o noutate bună pentru DVS! În curând va ieși din tipar o ediție specială marca ”Monitorul fiscal FISC.md”! Este vorba despre ,,Actele normative de reglementare a contabilității în sectorul corporativ” care va include: - Legea contabilității și raportării financiare; - Standardele Naționale de Contabilitate (SNC) 2020; - Indicațiile metodice; - Planul general de conturi contabile. Ediția va fi disponibilă în limbile română și rusă. Prețuri: fără livrare - 400 lei cu livrare – 450 lei. Cere contul de plată la nr de telefon: 022 822 028 022 822 024 sau faceți comanda aici Notă : SNC 2020 nu este inclus în abonamentele P.P. ”Monitorul fiscal FISC.md”. Pentru procurare tastează AICI

În ultima perioadă unii contribuabili adresează întrebarea ce ține de restituirea taxei pentru folosirea drumurilor de către autovehiculele înmatriculate în RM în cazul apariției supraplății acesteia. Pentru a oferi un răspuns exhaustiv, vom recapitula prevederile legale ce se referă la obiectele și subiecții respectivei taxe. Art. 338 din Codul fiscal stabilește că obiect al impunerii cu taxa pentru folosirea drumurilor de către autovehiculele înmatriculate în RM (în continuare – Taxă) sunt autovehiculele înmatriculate permanent sau temporar în RM1, iar subiecţi ai impunerii – persoanele fizice şi juridice posesoare

Direcția generală finanțe a Consiliului municipal Chișinău propune spre consultare publică proiectul de decizie pentru operarea modificărilor la Decizia nr. 25/1 din 29.12.2020 ,,Cu privire la aprobarea și punerea în aplicare a taxelor locale pentru anul 2021”, fiind necesară eliminarea situațiilor în care cotele taxelor stabilite prin decizia Consiliului municipal depășesc cotele maxime stabilite în anexa la Titlul VII al Codului fiscal. Reamintim că, prin Legea nr. 257/2020, a fost aprobată plafonarea taxelor locale pentru o perioadă de 3 ani. Respectiv, taxele stabilite anual de AAPL nu pot fi mai mari de cele prevăzute de CF. Totodată, proiectul conține măsuri de susținere a mediului de afaceri.

Casarea mărfurilor prelevate ca mostre pentru poze/broşuri, utilizate ulterior în scopuri publicitare, este considerată ca cheltuială deductibilă? Referitor la tratamentul TVA, se consideră casarea acestora ca livrare impozabilă? Dacă nu, se permite trecerea în cont a TVA aferent valorii de achiziţie?

O întreprindere intenționează să vândă un teren și o clădire industrială. Care cotă a TVA se va aplica la vânzarea terenului și clădirii? În conformitate cu art. 93 alin. (6) din CF, livrare impozabilă reprezintă livrare de mărfuri, livrare (prestare) de servicii, cu excepția celor scutite de TVA, efectuate de către subiectul impozabil în procesul activității de întreprinzător.

La livrarea mărfii din zona liberă pe teritoriul RM, vama perfectează declarație vamală de tip Import-4, iar rezidentul ZEL achită în baza declarației vamale: proceduri vamale si TVA la import. Cum se va reflectă această operațiune în Declarația privind TVA?

În conformitate cu prevederile art. 90 alin. (1) din Codul fiscal, impozitul pe venit la sursa de plată se reţine, în mod obligatoriu, de către orice: a) persoană (contribuabil) care desfăşoară activitate de întreprinzător, cu excepţia deţinătorilor de patente de întreprinzător şi a persoanelor care desfăşoară activităţi independente conform cap. 102 şi activităţi în domeniul achiziţiilor de produse din fitotehnie şi/sau horticultură şi/sau de obiecte ale regnului vegetal conform cap. 103;

Autentificare

Autentificarea se poate efectua cu ajutorul adresei de E-mail sau a Login-ului

E-mail/Login *

Parola *

Contul de utilizator a fost creat cu succes. Pentru confirmarea înregistrării accesați linkul expediat la e-mailul indicat în formularul de înregistrare, care este valabil până la 30 zile calendaristice

Adresează-ne o întrebare

Dorești să obții un răspuns rapid si complex sau să ne sugerezi tematica unui articol necesar procesului tău de lucru? Loghează-te, expediază întrebarea sau sugestia și primești răspunsul experților în cel mai scurt timp la adresa de e-mail sau în profilul tău de pe pagină.

E-mail *

Comanda serviciului prin telefon

Introduceți corect datele solicitate și în scurt timp veți fi contactat de un operator

Prenumele *

Numele *

E-mail *

Telefon *

Feedback

Pentru monitorizarea statutului de prelucrare a Feedbackului expediat, recomandăm inițial să parcurgeți procesul de autentificare pe portal. Astfel, mesajul de răspuns din partea PP „Monitorul Fiscal FISC.md” la feedback se va salva și afișa în Profilul Dvs. În cazul expedierii feedback-ului fără a fi autentificat pe portal, mesajul va fi remis la adresa de e-mail.

E-mail *

E-mail *