Документы и комментарии

Particularitățile politicii fiscale și vamale pentru anul 2021

Particularitățile anului 2020 au condiționat un proces al politicii fiscale complex condiționând necesitatea identificării și promovării unor măsuri axate pe relansarea economică ca urmare a crizei pandemice, perfecționarea reglementărilor fiscale prin reguli clare de impozitare bazate pe echitate, simplitate și asigurarea unei previzibilități reglementărilor fiscale.

În acest sens, urmează o sistematizare și descriere a celor mai importante modificări ale legislației fiscale și vamale care se regăsesc în Legea nr.257/2020 cu privire la modificarea unor acte normative (în continuare – Legea nr.257/2020).

1.IMPOZITUL PE VENIT

1.1 Reprezentanță permanentă/Reprezentanța (art.5 pct.15), 151) din CF)

În partea ce vizează activitate nerezidenților pe teritoriul Republicii Moldova, s-a propus revizuirea noțiunii respective atât din perspectiva asigurării ajustării cadrului normativ la modificările Codului Civil realizate din 1 martie 2019 (prin introducerea noțiunii de sucursală a persoanei juridice) cât și alinierea acestora la prevederile Convenției Model OCDE 2017 în contextul în care potrivit principiilor actualizate a acesteia, nu se face o divizare a activității nerezidentului din perspectiva statului acestuia persoană juridică – reprezentanță permanentă sau persoană fizică – bază fixă.

Totodată, se exclude noțiunea de reprezentanță, aceasta urmând să constituie activitatea desfășurată de către nerezident în Republica Moldova.

1.2. Revizuirea spectrului scutirilor (art.33-35 din CF)

Modificarea respectivă are drept scop atenuarea impactului inflației asupra veniturilor cetățenilor, precum și pentru a asigura susținerea familiilor cu copii, în acest sens s-a propus:

- majorarea scutirii personale și scutirii suplimentare majore cu 5% - de la 24 000 lei până la 25 200 lei și respectiv de la 18 000 lei până la 18 900 lei;

- majorarea scutirii pentru persoanele întreținute cu 50% - de la 3 000 lei până la 4 500 lei.

La fel, Legea nr.257/2020 prevede anularea scutirii pentru soți în cuantum de 11 280 de lei în vederea stimulării încadrării persoanelor apte de muncă în cadrul pieței muncii, fiind propusă concomitent instituirea mecanismului de subvenționare a creării locurilor de muncă.

.png)

.png)

Măsura prevede ca reținerea impozitului în cuantum de 6% aplicată dividendelor să se realizeze la distribuirii dividendelor către persoane fizice și nerezidenți. Prevederile condiționează asigurarea unui cadru investițional favorabil și evitarea situațiilor de dublă impozitare a dividendelor achitate în favoarea persoanelor juridice. Este de menționat că regimul fiscal prevăzut nu se răsfrânge asupra profitului nerepartizat obținut în perioadele fiscale 2008–2011 inclusiv., în contextul în care în perioadele respective se aplica cota zero la impozitul pe profit.

1.5. Extinderea dreptului la deducere în scopuri fiscale a cheltuielilor achitate de contribuabili sub formă de taxe de aderare și cotizații (art.24 alin.15 din CF)

Noile prevederi asigură aplicarea unui regim fiscal echitabil pentru toate fundațiile și asociațiile de reprezentare a activității de întreprinzător, prin acordarea dreptului la deducere în scopuri fiscale a taxelor de aderare și cotizații achitate acestora în mărime de 0,15% din fondul de retribuire a muncii. Este de menționat că până la ajustarea prevederilor respective deducerea cheltuielilor achitate sub formă de taxe și cotizații de aderare se permiteau doar patronatelor.

1.6. Neimpozitarea în cazul regimul IVAO cu impozitul pe venit la cota de 4% a veniturilor din granturi neimpozabile în conformitate cu art.20 lit.z2 și z12 (art.542 alin.(3) din CF)

Lista veniturilor neimpozabile în cazul regimului fiscal de 4% din veniturile întreprinderilor mici și mijlocii a fost suplinită cu

(1) mijloacele financiare obţinute sub formă de grant prin intermediul programelor aprobate de Guvern

(2) veniturile persoanelor juridice obţinute în urma valorificării surselor financiare externe în cadrul granturilor internaționale ce ţin de dezvoltarea învățământului şi cercetării

1.7. Extinderea termenului de aplicare a facilităților fiscale la impozitul pe venit pentru sectorul IT până în anul 2023 (articolul 24 alin. (21) din Legea nr. 1164/1997 pentru punerea în aplicare a titlurilor I şi II ale Codului fiscal)

În vederea asigurării unui regim fiscal previzibil pe termen mediu (3 ani) pentru companiile IT, s-a propus extinderea facilităților fiscale aferent impozitului pe venit pentru angajaţii agenţilor economici a căror activitate de bază este realizarea de programe și alte activități aferente acestora pînă în anul 2023 inclusiv.

1.8. Modificări de vizează regimul fiscal al achiziționerilor (art.6915 din CF)

Se propune ca în cazul în care venitul din vânzarea produselor din fitotehnie și/sau horticultură și/sau a obiectelor regnului vegetal către agentul economic depășește suma de 1,2 milioane lei pe parcursul anului calendaristic, achiziționerii vor fi obligați să prezinte declarația cu privire la impozitul pe venit și pentru suma care depășește plafonul de 1,2 milioane lei să achite impozitul pe venit în mărime de 12%, fără a lua în calcul suma impozitului pe venit reținut la sursa de plată.

1.9. Permiterea la deducere a primelor de asigurări medicale din venitul persoanelor fizice nerezidente (art.73 alin.(4) din CF)

Prevederile art.73 alin.(4) au fost amendate prin includerea unor norme exprese care să asigure deducere primelor de asistență medicală în scopul calculării impozitului pe venit, aferent veniturilor obținute din activitatea conform contractului de muncă și facilitățile acordate de angajator.

1.10. Revizuirea condițiilor de înregistrare a contractelor privind darea în locațiune a proprietății imobiliare de la persoane fizice la persoane fizice (art.901 alin.(34) din CF)

Actualmente, persoanele fizice care transmit organizaţiilor statelor străine, organizaţiile internaţionale şi personalul acestora, precum și persoanelor fizice în posesie şi/sau în folosinţă (locaţiune, arendă, uzufruct, superficie) proprietate imobiliară, sînt obligate, în termen de 3 zile de la data încheierii contractului, să înregistreze contractul încheiat la Serviciul Fiscal de Stat și să achite impozit în cuantum de 7% din valoarea lunară a contractului cel tîrziu la data de 2 a lunii în curs sau în avans.

Noile ajustări extind termenul de achitare pînă la data de 25 a lunii în curs, pentru contractele înregistrare până la această dată. Dacă proprietatea imobiliară a fost transmisă în posesie şi/sau în folosinţă (locaţiune, arendă, uzufruct, superficie) după data de 25, termenul de plată în această lună va fi data de 25 a lunii următoare lunii transmiterii în posesie și/sau în folosință a bunului imobil.

1.11 Impozitarea veniturilor financiare (art.901 alin.(37) din CF)

Legea nr.257/2020 prevede impozitarea dobânzilor achitate în folosul persoanelor fizice rezidente de către bănci, asociații de economii și împrumut precum și emitenții de valori mobilare corporative la cota de 3% (25% din cota standard) prin reținerea finală a impozitului pe venit, ceea ce va asigura simplitate în procesul de administrare fiscală.

Actualmente, în conformitate art.24 alin.(7) din Legea pentru punerea în aplicare a titlurilor I şi II ale Codului fiscal nr.1164/1997, nu se impozitează, până la 1 ianuarie 2021, dobînzile persoanelor fizice rezidente, cu excepţia celor înregistrate într-o formă de organizare juridică a activităţii de întreprinzător, de la depozitele bancare; valorile mobiliare corporative sub formă de obligaţiuni şi valorile mobiliare, care sînt instrumente ale pieţei monetare, cum ar fi certificatele bancare de depozit şi cambiile bancare; depunerile membrilor pe conturile de economii personale în asociațiile de economii şi împrumut ale cetățenilor amplasate pe teritoriul Republicii Moldova.

Astfel, în contextul în care sumele respective reprezintă o sursă de venituri ale persoanelor fizice, pentru a asigura un regim de impozitare just și echitabil, apare necesitatea de a impozita veniturile menționate. Este de menționat că în lipsa modificărilor dobânzile urmau a fi impozitate cu cota de 12%

Important: Se supun impozitării doar dobânzile achitate persoanelor fizice rezidente calculate aferent perioadei începând cu 1 ianuarie 2021.

2. TAXA PE VALOAREA ADĂUGATĂ

2.1. Ajustarea noțiunii „investiții capitale” (art.93 pct.18) din CF)

Noile modificări propun ajutarea noțiunii de investiții capitale stabilită la art.93 pct.18) din CF, în vederea extinderii dreptului de solicitare a restituirii de TVA în legătură cu reparația capitală a mijlocului fix/imobilizărilor corporale. În acest sens modificarea are drept scop stimularea investițiilor și modernizarea capitalului fix.

2.2 Regimul TVA pentru sectorul HORECA (art.96 litera b) la liniuțele a opta și a noua din CF):

Legea nr.257/2020 prevede reducerea cotei TVA de la 15% la 12% pentru sectorul HORECA.

Respectiv, urmează a fi aplicată cota redusă a TVA de 12% la serviciile de cazare, precum și pentru produsele alimentare și/sau băuturi, cu excepția băuturilor alcoolice, realizate în cadrul activităţilor care se atribuie la secţiunea I a Clasificatorului activităţilor din economia Moldovei.

Măsura menționată are drept scop asigurarea susținerii întreprinderilor din sectorul respectiv, care este afectat de consecințele crizei pandemice.

2.3 Permiterea la deducere a sumei TVA aferentă mărfurilor procurate care, în procesul activităţii de întreprinzător, au fost distruse ca urmare a calamităților naturale (art.102 alin.(81) din CF)

Legea nr.257/2020 include modificări prin care se propune ca suma TVA, achitată sau care urmează a fi achitată, pe mărfurile procurate care, în procesul activităţii de întreprinzător, au fost distruse ca urmare a calamităților naturale să se permită la deducere în condițiile în care aceste situații sunt confirmate.

2.4 Modificări aferente dreptului la deducerea TVA în cazul livrărilor de produse petroliere (art.102 alin.(12) din CF)

Legea include modificări potrivit cărora, în cazul în care factura fiscală pentru livrările de produse petroliere este primită de către cumpărător (beneficiar) pînă la data de 10 inclusiv a lunii următoare celei în care a avut loc livrarea documentată prin factura fiscală respectivă, subiectul impozabil va avea dreptul la deducerea sumei TVA, achitată sau care urmează a fi achitată, pe mărfurile menţionate utilizate la efectuarea livrărilor impozabile în procesul desfăşurării activităţii de întreprinzător în luna în care a avut loc livrarea acestora.

2.5 Eliminarea scutirii de TVA cu drept de deducere, a accizei, a scutirii de taxa vamală și taxa pentru efectuarea procedurilor vamale pentru importul şi/sau livrarea pe teritoriul ţării a mărfurilor, serviciilor destinate proiectelor de asistenţă investiţională, finanţate din contul împrumuturilor (art.104 lit.c1), art.124 alin.(3) lit.b) din CF, art. 28 lit.n) din Legea 1380/1997.

Măsura prevede anularea facilităților fiscale și vamale la importul şi/sau livrarea pe teritoriul ţării a mărfurilor, serviciilor destinate proiectelor de asistenţă investiţională, finanţate din contul împrumuturilor sau acordate cu garanție de stat, din contul împrumuturilor acordate de organismele financiare internaţionale (inclusiv din cota-parte a Guvernului). Facilitățile fiscale și vamale se vor aplica la importul şi/sau livrarea pe teritoriul ţării a mărfurilor, serviciilor destinate proiectelor de asistenţă investiţională și tehnică finanțate din granturi.

Important: Proiectele de asistenţă investiţională finanţate din contul împrumuturilor acordate Guvernului sau acordate cu garanţie de stat, din contul împrumuturilor acordate de organismele financiare internaţionale (inclusiv din cota-parte a Guvernului) care, la data de 1 ianuarie 2021, se află în stadiu de derulare vor beneficia în continuare de facilitățile fiscale și vamale aplicate, potrivit cadrului legislativ la data de 31 decembrie 2020.

2.6 Modificări ce vizează concretizarea termenului obligaţiei fiscale aferente TVA în cazul importurilor de servicii (art.109 alin.(2) și articolul 115 alineatul (2) litera b) din CF)

Modificarea are drept scop eliminarea ambiguităților și interpretărilor duale ale prevederii ce vizează termenul obligației fiscale şi data achitării TVA la importul serviciilor. Astfel, modificarea va asigura stipularea expresă a faptului că termenul respectiv se consideră nu mai târziu de termenul la care agentul economic este obligat să depună declarația privind TVA, adică nu mai târziu de data de 25 a lunii care urmează după încheierea perioadei fiscale în care a avut loc importul serviciilor sau achitarea acestora.

2.7 Completări cu norme aferente statutului de plătitor de TVA în cazul reorganizării (art.112 alin.(5) din CF)

Legea nr.257/2020 presupune completarea art.112 alin.(5) astfel încât, urmează a fi stabilit faptul că subiectul căruia în cadrul reorganizării, i-au fost transmise drepturi şi obligaţii de către întreprinderea reorganizată, deţinătoare a statutului de plătitor a TVA, în cazul practicării activităţii de întreprinzător, se consideră înregistrat în calitate de subiect al impunerii cu TVA începînd cu data înregistrării de stat a noii persoane juridice sau cu data înregistrării modificărilor în actele de constituire ale persoanei juridice, în dependență de tipul de reorganizare.

2.8 Concretizări aferente eliberării facturii fiscale pentru vînzarea cu amănuntul şi prestările de servicii în locurile special amenajate şi în cadrul comerţului electronic (art.117 alin.(3) din CF)

Completarea propusă are drept scop eficientizarea și crearea condițiilor certe pentru mediul de afaceri prin expunerea expresă a faptului că pentru vînzarea cu amănuntul şi prestările de servicii în locurile special amenajate şi în cadrul comerţului electronic, eliberarea facturii fiscale nu este obligatorie, cu excepţia cazurilor cînd este solicitată de cumpărător în termen de pînă la ultima zi a lunii în care este realizată livrarea, cu respectarea condițiilor expuse în articolul respectiv.

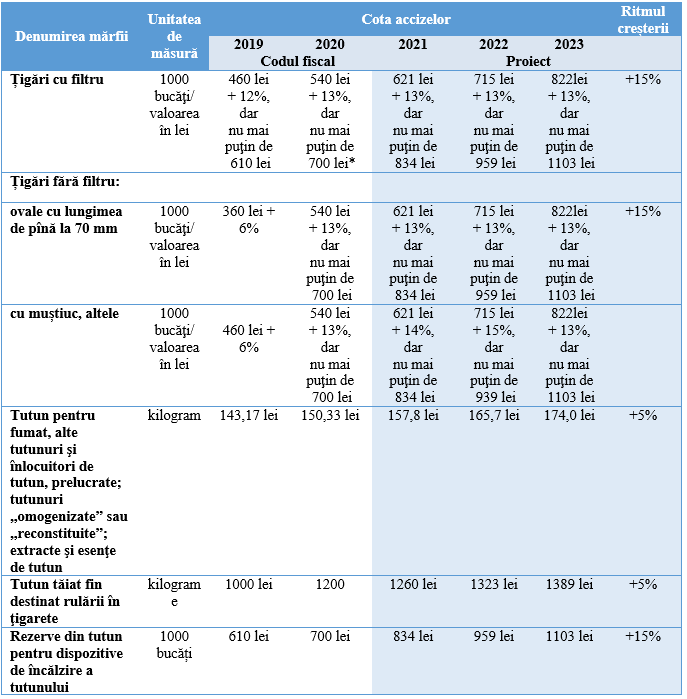

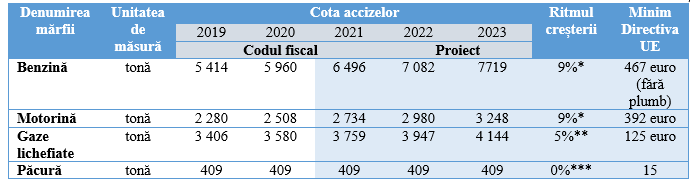

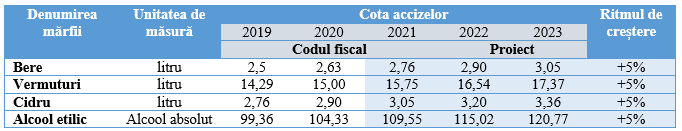

3. ACCIZELE

3.1 Stabilirea accizelor pe perioadă următorilor 3 ani

Una din măsurile incluse în Legea nr.257/2020 este continuarea practicii de stabilire a cotelor accizelor pe o perioadă de 3 ani, ceea ce asigură previzibilitate pentru mediul de afaceri dar și pentru încasările bugetare, respectiv prognoza cheltuielilor bugetare.

Mărimea accizelor la produsele din tutun, produsele alcoolice și produsele petroliere este determinată de factori precum:

(1) maximizarea veniturilor bugetare;

(2) reducerea treptată a consumului;

(3) angajamentele din Acordul de Asociere RM – UE;

(4) cotele în țările vecine și riscurile asociate de contrabandă.

.png)

3.2 Excluderea prohibițiilor la importul mijloacelor de transport concomitent cu stabilirea accizelor pentru tractoare și autovehicule pentru transportul persoanelor și mărfurilor

Modificările respective pot fi numite de-a drept actualități pentru Republica Moldova în contextul în care începând cu 1 ianuarie 2021, nu vor mai fi aplicate măsuri restrictive la importul mijloacelor de transport, acestea fiind permise pentru import fără a ține cont de termenul de exploatare a acestora.

Cotele de impozitare și tipul mijloacelor de transport care începând cu perioada anului 2021 vor fi importate cu acciz, sunt prevăzute mai jos.

Cota accizului pentru autoturisme/motociclete

.png)

Cota accizului pentru tractoare, camioane, autobuze

.png)

4. IMPOZITUL PE BUNURI IMOBILIARE. TAXELE LOCALE

Impozitul pe bunuri imobiliare

4.1 Anularea facilității ce vizează dreptul la o reducere cu 15% a sumei impozitului pe bunurile imobiliare (art.282 alin.(2) din CF)

În vederea fortificării autonomiei financiare a autorităților publice locale se propune anularea facilității ce vizează dreptul la o reducere cu 15% a sumei impozitului pe bunurile imobiliare pentru contribuabilii care achită suma integrală a impozitului pentru anul fiscal în curs până la 30 iunie a anului respectiv.

Impozitul pentru bunuri imobiliare este o sursă directă de venituri pentru bugetul autorităților publice locale, iar reducerea existentă diminuează încasările acumulate la bugetul autorităților publice locale.

Evidențiem că un studiu elaborat de către Banca Mondială din 25 septembrie 2017 include recomandarea de anulare a scutirii respective, aceasta fiind considerată o scutire bazată pe criterii subiective legată de un anumit grup de contribuabili.

4.2 Modificarea termenelor de plată a impozitului pe bunurile imobiliare

Sunt stabilite următoarele termene de plată:

- pentru cetățeni – 30 iunie a anului curent. În cazul bunurilor dobândite după 31 mai a anului fiscal în curs – 25 martie anul următor.

- pentru agenții economici – 25 septembrie a anului curent. În cazul bunurilor dobândite după 25 septembrie a anului fiscal în curs – 25 martie anul următor

4.3. Revederea impozitului pe bunuri imobiliare în localitățile rurale

Modificarea cotei impozitului pe bunuri imobiliare neevaluate cu destinaţie locativă din localitățile rurale, prin substituirea cuantumului de 0,1% în cuantumul prevăzut în intervalul de la 0,05 % până la 0,4 %, cota concretă urmând a fi stabilită de autoritățile publice locale

Taxe locale

4.4 Plafonarea taxelor locale și reglementarea acestora pe termen mediu (3 ani), cu majorarea anuală în mărimea ratei inflației

Este important de menționat faptul că autonomia locală este unul din principiile de bază ale administrării publice locale, fiind garantată atât de legislația națională, cât și de cea internațională. Totuși, aceasta nu restricționează stabilirea prin lege a unor limite maxime pentru cotele taxelor locale. Atât Constituția Republicii Moldova, cât și Carta Europeană a Autonomiei Locale, prevăd stabilirea cotelor taxelor locale de către autoritățile APL în limitele legii.

În acest sens, Legea prevede aplicarea principiului previzibilității fiscale a taxelor locale, prin stabilirea plafoanelor maxime a acestora pe termen mediu (3 ani).

Mărimea maximă a taxelor locale a fost stabilită reieșind din analiza cotelor actuale adoptate de autoritățile locale, astfel încât să impacteze la minim bugetele APL, dar să asigure previzibilitate în activitatea mediului de afaceri.

Taxele locale, termenele lor de plată şi de prezentare a dărilor de seamă fiscale

Totodată, în vederea minimizării impactului asupra bugetelor APL, în cazul în care autoritatea publică locală a stabilit pentru anul 2021 cote ale taxelor locale mai mari decât plafoanele stabilite în CF pînă la publicarea în Monitorul Oficial a Legii (22.12.2020), atunci aceasta va avea dreptul să aplice cotele respective pentru anul 2021, având obligația de conformare și aplicare a cotelor în limita plafoanelor începând cu anul 2022.

4.5 Taxe locale speciale

Autorităților publice le sunt atribuite competențe noi în stabilirea taxelor speciale ce reprezintă o plată percepută doar de la persoanele fizice și/sau persoanele juridice care utilizează sau beneficiază de serviciile publice locale create în interesul acestora, utilizată integral de către autoritățile publice locale pentru acoperirea cheltuielilor de înființare și întreținerea serviciilor publice de interes local. Aplicarea taxelor și modul de percepere se stabilește de autoritățile locale.

5. MĂSURI SUPLIMENTARE

Anularea scutirii de TVA a materiei prime, materialelor, articolelor de completare şi accesoriilor necesare procesului propriu de producţie, livrate și/sau importate de către organizaţiile şi întreprinderile societăţilor nevăzătorilor, societăţilor surzilor şi societăţilor invalizilor (Legea nr. 1417/1997 pentru punerea în aplicare a titlului III a Codului fiscal)

Ca măsură de politici pentru anul 2021, începând cu 1 mai, este propusă anularea scutirii stabilite la art.4 pct.(18) din Legea nr.1417/1997 pentru punerea în aplicare a Titlului III al Codului fiscal.

Concomitent, se propune subvenționarea din bugetul de stat a salariilor achitate de către agentul economic pentru persoanele cu dizabilități angajate.

Deficiențele scutirii existente și avantajele subvenționării directe

Reguli noi în procesul de repatriere a mijloacelor bănești (Legea nr. 1466/1998 cu privire la reglementarea repatrierii de mijloace băneşti, mărfuri şi servicii provenite din tranzacţiile economice externe)

Modificarea condiției de repatriere a mijloacelor băneşti, a mărfurilor şi serviciilor provenite din tranzacţiile economice externe. Actualmente daca se procură proprietăți (acțiuni sau imobile) peste hotare sau se acordă împrumuturi nerezidenților este necesar repatrierea mijloacelor financiare în termen de 3 ani din data tranzacției. Modificarea concretizează faptul că repatrierea urmează să aibă loc în termen de 3 ani de la momentul apariției dreptului de a încasa mijloacele bănești ca urmare a tranzacției economice externe.

Legea nr.1540/1998 privind plata pentru poluarea mediului

Legea nr.257/2020 prevede excluderea plății pentru deversările de poluanţi cu ape reziduale în sisteme de canalizare.

Legea Fondului de susținere a populației nr.827/2000

Legea prevede micșorarea contribuției prestatorilor de serviciilor de telefonie mobilă de 2,5 % la 1,5% din venitul obţinut din vânzările aferente acestor servicii din 01.01.2022.

6. ADMINISTRAREA VAMALĂ

Modificarea prevederilor Codului vamal al Republicii Moldova nr.1149/2000

Reorganizarea Serviciului Vamal

Legea prevede reformarea din 1 iulie 2021 a Serviciului Vamal prin constituirea unei singure persoane juridice, asemenea Serviciului Fiscal de Stat.

Reforma Serviciului Vamal are drept scop ca începând cu 1 iulie 2021 aparatul central al Serviciului vamal, împreună cu cele 3 birouri vamale, să fie reorganizate într-o entitate juridică unică – Serviciul Vamal.

Astfel, în urma procesului de reorganizare sistemul Serviciului Vamal va fi format din aparatul central al Serviciului Vamal și subdiviziunile teritoriale ale acestuia.

Prin urmare, prin prisma modificărilor propuse se urmărește eficientizarea procesului de administrare vamală și creșterea eficienței sistemului vamal al Republicii Moldova.

În acest context, desfășurarea activității Serviciului Vamal prin intermediul unei singure persoane juridice va constitui un sistem unitar de administrare vamală, asigurând:

- eficientizarea activității;

- tratarea univocă a plătitorilor vamali şi a legislației vamale;

- majorarea flexibilității în procesul de management al resurselor umane; -standardizarea serviciilor oferite plătitorilor vamali;

- aplicarea unui management operațional şi strategic pe verticală.

Anularea prohibițiilor la importul mijloacelor de transport (autoturisme, camioane, autobuze și tractoare) (art.20 din CV)

Legislația vamală prevede la moment o serie de prohibiții la import aferente mijloacelor de transport, după cum urmează:

- după termenul de exploatare a autoturismelor (se interzice importul autoturismelor mai mari de 10 ani);

- după termenul de exploatare a camioanelor și autobuzelor (se interzice importul autobuzelor de până la 20 de locuri mai mari de 7 ani, și altor autobuze și camioane mai mari de 10 ani);

- după termenul de exploatare a tractoarelor (se interzice importul tractoarelor mai mari de 12 ani);

- piese uzate.

Conceptual legislația, în speță legislația vamală, nu ar trebui să prevadă interziceri de bunuri (cu excepția celor care este interzisă circulația pe teritoriul țării, cum ar fi drogurile), iar în cazul în care se dorește restrângerea importurilor anumitor bunuri din raționamente ecologice, acestea urmează a fi realizate prin aplicarea unor impozite majorate.

Existența prohibițiilor creează stimulente pentru activități ilicite, prin care se evită atât interzicerile cât și achitarea impozitelor.

De asemenea, acestea nu permit dezvoltarea unor afaceri ce au drept scop importul prelucrare a și exportul bunurilor respective.

În acest sens, concomitent cu eliminarea prohibițiilor, se propune majorarea esențială a accizelor proporțional termenului de exploatare a mijloacelor de transport (tabelul noilor cote a accizei a fost prezentat mai sus)

Legea nr. 761/2001 cu privire la serviciul diplomatic

Anularea facilităților aferente introducerii unui mijloc de transport fără achitarea drepturilor de import pentru personalul misiunilor diplomatice și membrii familiilor acestora la reîntoarcerea acestora din misiune.

Codul penal al Republicii Moldova nr.985/2002, Codul de procedură penală al Republicii Moldova nr.122/2003, Codul contravențional al Republicii Moldova nr.218/2008

Diminuarea pragurilor valorice a contrabandei ce cade sub incidența legislației penale (modificarea articolelor 248, 2481, 2482 și 249 Cod Penal, art. 1328, 1342, 268, 270, 2702 din Codul de procedură penală și art. 287 alin.10, 11 din Codul Contravențional)

Întru consolidarea capacității în lupta cu contrabanda și promovarea instrumentelor de descurajare a politicilor și măsurilor de contracarare a schemelor de contrabandă, a fost propusă reducerea pragurilor legale pentru calificare ca infracțiune penală a contrabandei, precum și majorarea amenzilor administrative pentru astfel de încălcări.

Ultimele modificări asupra prevederilor articolelor 248 și 249 Cod penal au fost operate prin Legea nr. 179 din 26 iulie 2018 privind îmbunătățirea climatului investițional, în vigoare din 17.08.2018. Modificările aprobate au dus la majorarea cuantumului proporțiilor minime pentru ca fapta să constituie infracțiune de contrabandă de la 20 salarii medii prognozate pe economie la 100 salarii medii prognozate pe economie. În urma acestor modificări a scăzut capacitățile de prevenire a faptelor de contrabandă prin atragerea la răspundere.

Astfel, se propune micșorarea proporțiilor pentru calificarea faptelor ca infracțiune de contrabandă și eschivare de la achitarea plăților vamale. Respectiv, pentru art. 248, 2481 din Codul penal, se propune introducerea valorii în vamă a mărfurilor introduse sau scoase de pe teritoriul Republicii Moldova, prin locuri stabilite pentru control vamal, să fie stabilite în sumă mai mare de la 4000 unități convenționale în cazul produselor supuse accizelor, echivalentul a 200 000 lei, în cazul celorlalte mărfuri sau bunuri ar fi de la 8000 unități convenționale, echivalentul a 400 000 lei. La fel, este absolută necesară includerea separată a tutunului pentru o calificare juridică corectă a pretinselor acțiune ilegale. În cazul art. 2481 alin. (1) se propune introducerea cuantumului mai mare de 60 000 de ţigarete cu filtru sau fără filtru pentru a fi pasibil de răspundere penală.

În aceasta ordine de idei, prin alin. (2) al art. 2 art. 248, 2481 Cod penal, s-a propus introducerea unui alineat separat, pentru fapta de contrabanda săvîrșită “prin alte locuri decît cele stabilite pentru control vamal”. În cazul dat, se propune reducerea în jumătate a proporțiilor din cauza pericolului social al acțiunilor întreprinse în mare pe segmentul verde al frontierei de stat și anume, să fie stabilite în sumă mai mare de la 2000 unități convenționale în cazul produselor supuse accizelor, echivalentul a 100 000 lei, în cazul celorlalte mărfuri sau bunuri ar fi de la 4000 unități convenționale, echivalentul a 200 000 lei, iar în cazul tutunului în cantitate mai mare de 30 000 țigarete cu filtru sau fără filtru.

În cele din urmă se propune o contrapunere a pragurilor valorice a contrabandei potrivii legislației actuale și noile plafoane stabilite de Lege, începând cu 1 ianuarie 2021, după cum urmează:

.png)

Учреждения:

Министерство финансов Республики Молдова | Периодическое издание "Monitorul Fiscal FISC.md"

„Acest articol aparține exclusiv P.P. „Monitorul fiscal FISC.md” și este protejat de Legea privind drepturile de autor.

Orice preluare a conținutului se face doar cu indicarea SURSEI și cu LINK ACTIV către pagina articolului”.

Счет пользователя создан успешно. Для подтверждения регистрации пройдите по подтверждающей ссылке, действительной в течение 30 календарных дней, отправленной на указанный в формуляре регистрации е-майл.

Задайте нам вопрос

Есть необходимость получить ответ на вопрос, или хочешь предложить тему для статьи, поясняющей практические аспекты деятельности? Зарегистрируйся, отправь вопрос или тему для статьи и в кратчайшие сроки получишь ответ эксперта на электронный адрес или в профиле на странице.

Е-майл *

Заказать услугу по телефону

Введите правильные данные и вскоре с вами свяжется оператор

Имя *

Фамилия *

Е-майл *

Телефон *

Отзыв

Для отслеживания статуса обработки отправленного отзыва, рекомендуем зарегистрироваться на странице. Таким образом ответ, отправленный Вам периодическим изданием «Monitorul Fiscal FISC.md» сохранится и отразится в Вашем профиле. В случае отправки отзыва без регистрации, ответ будет отправлен на ваш е-майл.

Е-майл *

Е-майл *

Уважаемый пользователь

Мы настоятельно рекомендуем вам оформить бесплатную подписку на Newsline.

8839 просмотры

Дата публикации:

22 Декабрь /2020 12:21

Catalogul tematic

Местные сборы | Налог на недвижимое имущество | Налоговое администрирование | Акцизы | НДС | Подоходный налог

Ключевые слова

politica bugetar fiscala | 2021 г | tutun | impozit pe venit | scutire | TVA | accize

0 комментарии

Только для пользователей зарегистрированные и авторизованные обладают право публиковать комментарии