Practica fiscală

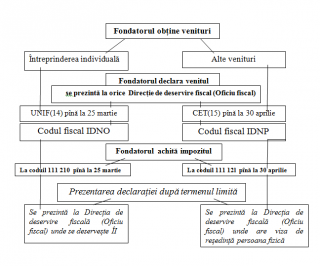

Impozitarea veniturilor fondatorilor întreprinderilor individuale si reflectarea acestora in dările de seamă (UNIF,CET)

- anual către data de 25 martie al anului următor anului fiscal de gestiune, Darea de seamă fiscală unificată (forma UNIF14) aprobată prin ordinul Inspectoratului Fiscal Principal de Stat nr. 1804 din 30.12.2014 (art. 92 alin. (8)) dacă numărul mediu anual de salariaţi, pe parcursul perioadei fiscale, nu depăşeşte 3 unităţi sau;

- nu mai tîrziu de data de 25 a lunii a treia după finele perioadei fiscale de gestiune, Declarația cu privire la impozitul pe venit (forma VEN12) aprobată prin Hotărîrea Guvernului nr.596 din 13 august 2012 (art.83 alin. (4), lit. d)) dacă numărul mediu anual de salariaţi, pe parcursul perioadei fiscale, depăşeşte 3 unităţi.

- venitul impozabil încasat din activitatea desfășurată în cadrul Întreprinderii individuale - în Darea de seamă fiscală unificată (forma UNIF14) sau Declarația cu privire la impozitul pe venit (forma VEN12) în dependență de numărul salariaților (art. 92 alin. (8)) sau art.83 lit. d));

- venitul impozabil încasat din alte surse (angajat al altei întreprinderi în bază contractului individual de muncă, și/sau obține venit din prestarea serviciilor și/sau lucrărilor altor întreprinderi în baza contractelor încheiate din numele fondatorului,si nu a Întreprinderii individuale ș.a.) – în Declarația persoanei fizice cu privire la impozitul pe venit (forma CET15) aprobată prin Hotărîrea Guvernului nr.834 din 01.12.2015 (art. 83 alin.(2)).

- obţin venit impozabil din surse altele decît salariul, cu excepţia cazurilor în care obţin venituri impozabile doar din plăţile primite conform art.90, care depăşeşte suma scutirii personale de 10620 lei pe an, acordate conform art.33 alin.(1);

- obţin venit impozabil sub formă de salariu, care depăşeşte suma de 31140 lei pe an, cu excepţia persoanelor fizice care obţin venit sub formă de salariu la un singur loc de muncă;

- obţin venituri impozabile atît sub formă de salariu, cît şi din orice alte surse, a căror sumă totală depăşeşte 31140 lei pe an;

- obţin venit impozabil care depăşeşte suma de 31140 lei pe an doar din plăţile primite conform art.90;

- direcţionează un cuantum procentual din impozitul pe venit calculat anual la buget.

- 7% din venitul anual impozabil ce nu depăşeşte suma de 31140 lei;

- 18% din venitul anual impozabil ce depăşeşte suma de 31140 lei.

Concluziile

Instituții:

Publicaţia periodică "Monitorul Fiscal FISC.MD"

„Acest articol aparține exclusiv P.P. „Monitorul fiscal FISC.md” și este protejat de Legea privind drepturile de autor.

Orice preluare a conținutului se face doar cu indicarea SURSEI și cu LINK ACTIV către pagina articolului”.

Autentificare

Autentificarea se poate efectua cu ajutorul adresei de E-mail sau a Login-ului

E-mail/Login *

Parola *

Contul de utilizator a fost creat cu succes. Pentru confirmarea înregistrării accesați linkul expediat la e-mailul indicat în formularul de înregistrare, care este valabil până la 30 zile calendaristice

Adresează-ne o întrebare

Dorești să obții un răspuns rapid si complex sau să ne sugerezi tematica unui articol necesar procesului tău de lucru? Loghează-te, expediază întrebarea sau sugestia și primești răspunsul experților în cel mai scurt timp la adresa de e-mail sau în profilul tău de pe pagină.

E-mail *

Comanda serviciului prin telefon

Introduceți corect datele solicitate și în scurt timp veți fi contactat de un operator

Prenumele *

Numele *

E-mail *

Telefon *

Feedback

Pentru monitorizarea statutului de prelucrare a Feedbackului expediat, recomandăm inițial să parcurgeți procesul de autentificare pe portal. Astfel, mesajul de răspuns din partea PP „Monitorul Fiscal FISC.md” la feedback se va salva și afișa în Profilul Dvs. În cazul expedierii feedback-ului fără a fi autentificat pe portal, mesajul va fi remis la adresa de e-mail.

E-mail *

E-mail *

44807 vizualizări

Data publicării:

20 Septembrie /2017 15:13

Catalogul tematic

Legislație fiscală | Persoana fizică | Persoană juridică

Etichete:

impozit | venituri | Cod fiscal | dare de seamă | persoana juridica | persoana fizică

0 comentarii

Doar utilizatorii înregistraţi şi autorizați au dreptul de a posta comentarii.