Servicii electronice

Înregistrarea nerezidenților RM în sistemul „e-Commerce VAT” și practica Uniunii Europene

Companiile străine, care nu dețin o formă organizatorico-juridică în Republica Moldova, însă desfășoară activitate de întreprinzător pe teritoriul RM sau prin intermediul cărora are loc achitarea serviciilor de către persoanele fizice rezidente a RM ce nu desfășoară activitate de întreprinzător prestate prin intermediul rețelelor electronice de la alți nerezidenți, operând cu interfețe electronice, cum ar fi piețele online sau platformele, sunt considerați ca furnizori de bunuri vândute clienților din RM. În consecință, acestea vor trebui să țină evidența, să raporteze și să achite TVA pentru aceste vânzări în RM.

Dacă reședința persoanei fizice este RM și/sau sediul instituției financiare, în care este deschis contul utilizat pentru achitarea serviciilor sau a operatorului de mijloace financiare electronice, prin intermediul căruia are loc achitarea este RM, și/sau adresa în rețea (IP) a dispozitivului utilizat de către cumpărător pentru procurarea serviciilor este RM, și/sau prefixul țării a numărului de telefon utilizat pentru procurarea sau achitarea serviciilor este atribuit RM, atunci locul livrării serviciilor sus menționate se consideră RM.

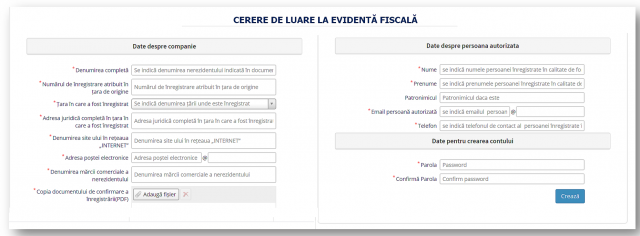

În calitate de nerezident în RM, procesul de înregistrare se va parcurge online, prin intermediul sistemului „e-Commerce VAT”. Începând cu data de 1 aprilie 2020, nerezidentul e-VAT depune Cererea privind luarea la evidență fiscală (Cerere) din prima zi a efectuării tranzacției în adresa persoanelor fizice rezidente ale RM. Sistemul este disponibil pe portalul www.sfs.md, care pune la dispoziție completarea formularului de cererii online, cu anexarea copiei documentului din țara nerezidentului care confirmă înregistrarea și statutul juridic al acestuia.

Cu privire la documentul necesar din țara de origine, care confirmă înregistrarea și statutul juridic al nerezidentului ce urmează a fi anexat la cererea de luare la evidență fiscală au fost deja înaintate întrebări: „Este necesară traducerea documentului în limba de stat a Republicii Moldova?” sau „Se necesită autentificarea notarială a documentului pentru prezentarea acestuia autorității statului din Republica Moldova?” Răspunsul este - Documentul din țara de origine nu necesită traducere și/sau autentificare notarială în RM. Cererea se va completa, în mod obligatoriu, și cu datele personale a persoanei autorizate pentru înregistrarea, declararea obligațiilor și evidența lor. Sistemul „e-Commerce VAT” oferă posibilitatea includerii mai multor persoane autorizate și ștergerea lor.

Pentru procesul de ștergere, în mod obligatoriu este necesară modificarea parolei de acces a sistemului. Urmare a completării tuturor câmpurilor aferente datelor despre companie și despre persoana autorizată, se vor completa datele compartimentului pentru crearea contului, și anume parola și confirmarea acesteia. Parola va fi salvată, pentru autentificarea ulterioară în cadrul sistemului.

Adresa poștei electronice (e-mail) și parola indicate în Cerere vor fi ulterior indicate la autentificare în cadrul sistemului. Important este de a accesa link-ul remis în mod automatizat de către sistem la adresa de e-mail respectivă. În cazul în care se va încerca autentificarea în cadrul sistemului fără confirmarea înregistrării, sistemul va atenționa despre acest fapt și nu va permite accesarea contului de utilizator. Adresa de e-mail este la fel verificată de către sistem și crearea a două conturi de utilizator cu e-mail-uri identice este restricționată.

Parcurgerea întregului proces de completare a câmpurilor obligatorii din Cerere, marcate cu simbolul obligativității - *, accesarea opțiunii „Creează” și confirmarea înregistrării create prin accesarea link-ului va permite nerezidentului e-VAT autentificarea în cadrul sistemului „e-Commerce VAT”. În cadrul sistemului, nerezidentul e-VAT va dispune de posibilitatea modificării datelor din profilul utilizatorului, editarea datelor companiei, editarea ștergerea sau adăugarea persoanei autorizate, declararea informației privind TVA, generarea datelor necesar pentru achitarea TVA etc.

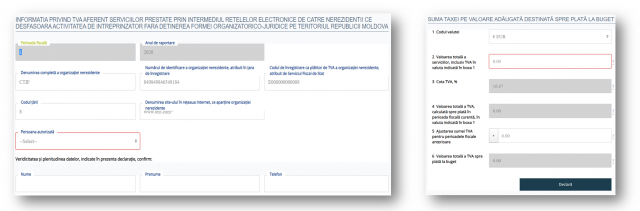

Posibilitatea modificării datelor declarate în cerere din compartimentul „Date despre companie” vor fi restricționate pentru „numărul de înregistrare atribuit în țara de origine, țara în care a fost înregistrat și a numărului de înregistrare ca subiect impozabil cu TVA”. Informația privind TVA se prezintă, în mod obligatoriu, prin metode automatizate de raportare electronică, în termen de până la data de 25 a lunii care urmează după încheierea perioadei fiscale.

Perioada fiscală privind TVA pentru subiecții impozabili nerezidenți constituie trimestrul calendaristic. Fiecare subiect impozabil este obligat să prezinte informația privind TVA pentru fiecare perioadă fiscală în care au avut loc operațiuni impozabile.

În final, pentru depunerea informației privind TVA se va accesa buton „Declară”. Sistemul va afișa rechizitele bancare pentru achitarea TVA în dependență de valuta selectată. Achitarea TVA de către nerezident se va efectua în monedă națională a RM sau în valută străină EUR/USD, conform procedurii stabilite de Ministerul Finanțelor al Republicii Moldova, iar după depunerea declarației se va afișa Registrul declarațiilor. „Generarea datelor pentru achitare” conțin datele bancare unde urmează a fi virate mijloacele bănești la bugetul de stat al Republicii Moldova care pot fi generate în cadrul sistemului „e-Commerce VAT”. Contribuabilul dispune de posibilitatea selectării valutei în care urmează să efectueze achitarea și sistemul va genera, în mod automat, datele bancare unde urmează a fi virate mijloacele bănești la bugetul de stat al Republicii Moldova. Achitarea poate fi efectuată atât în lei moldovenești, cât și în valută străină (euro/dolar). În scopul asigurării evidenței corecte a sumelor transferate în contul stingerii obligației aferente TVA contribuabilul nerezident e-VAT, în rubrica „Destinația plății”, în mod obligatoriu, trebuie să indice codul TVA din Confirmarea privind luarea la evidență fiscală a nerezidentului. Despre obligațiile companiilor din Uniunea Europeană la aspectul TVA pentru comerțul electronic, sursa companiei de tehnologie fiscală „MAROSA”, care se bazează foarte mult pe soluții automate, comunică că atunci când mărfurile sunt vândute pe internet și expediate către client într-o altă țară a Uniunii Europene, vânzătorul are opțiunea de a percepe cota TVA a țării expeditoare sau cota TVA a țării beneficiare.

Această opțiune este disponibilă numai atunci când suma totală a vânzărilor din țara clientului este sub pragul de vânzări la distanță. Atunci când valoarea anuală a vânzărilor depășește acest prag, vânzătorul este obligat să obțină un număr de TVA în țara clientului și să perceapă TVA la cota TVA a țării. Începând cu data de 1 ianuarie 2015, conform Normelor de bază ale Uniunii Europene privind TVA pentru serviciile furnizate pe cale electronică, explicate pentru microîntreprinderi, serviciile de telecomunicații, serviciile de radiodifuziune și televiziune și serviciile furnizate pe cale electronică sunt impozitate întotdeauna în țara de apartenență a clientului, indiferent dacă acesta este o întreprindere sau un consumator.

Dacă se furnizează servicii calificate drept servicii prestate pe cale electronică unor clienți care nu sunt persoane impozabile în scopuri de TVA cu loc de apartenență în state membre diferite de statul companiei prestatoare de servicii și care primesc serviciul direct de la aceasta, trebuie să se factureze și să achite TVA acestor alte state membre ale Uniunii Europene. Acest lucru înseamnă că trebuie să se factureze TVA clienților la cota pe care o are taxa în statul membru de apartenență al acestora.

Prin urmare, există două opțiuni pentru îndeplinirea obligațiilor: înregistrarea în scopuri de TVA în toate statele membre în care se găsesc clienții sau înregistrarea în scopuri de TVA la mini-ghișeul unic (Mini One Stop Shop - MOSS) numai în statul membru de proveniență a serviciului. La 5 decembrie 2017, Consiliul a adoptat pachetul de e-Commerce TVA format din: • Directiva Consiliului (UE) 2017/2455 • Regulamentul (UE) 2017/2454 al Consiliului • Regulamentul de punere în aplicare (UE) 2017/2459 al Consiliului. La 21 noiembrie 2019, Consiliul a adoptat măsurile de punere în aplicare a pachetului de e-Commerce TVA constând din: • Directiva Consiliului (UE) 2019/1995 de modificare a Directivei 2006/112 / CE în ceea ce privește dispozițiile referitoare la vânzările la distanță de mărfuri și la anumite livrări interne de bunuri • Regulamentul de punere în aplicare (UE) 2019/2026 al Consiliului de modificare a Regulamentului de punere în aplicare (UE) nr. 282/2011 în ceea ce privește livrările de bunuri sau servicii facilitate de interfețele electronice și regimurile speciale pentru persoanele impozabile care furnizează servicii persoanelor neimpozabile, realizând vânzări la distanță de mărfuri. și anumite livrări interne de bunuri La 12 februarie 2020, Comisia a adoptat Regulamentul de punere în aplicare (UE) 2020/194 de stabilire a detaliilor privind funcționarea unității unice de TVA. Regulament furnizează detaliile pentru înregistrarea în un singur pachet de TVA, inclusiv Import One Stop Shop, și pentru returul TVA One Stop Shop. La 8 mai 2020, din cauza dificultăților practice create de măsurile de blocare luate în legătură cu pandemia coronavirusului (COVID-19), Comisia a propus amânarea introducerii de noi norme TVA pentru comerțul electronic cu șase luni. Odată adoptate de Consiliu, regulile se vor aplica de la 1 iulie 2021 în loc de 1 ianuarie 2021, oferind statelor membre și întreprinderilor suficient timp pentru pregătire.

________________________________________________

1 Art.95 alin. (11) În sensul prezentului alineat, servicii prestate prin intermediul rețelelor electronice de către subiecții impozabili specificați la art. 94 lit. d) se consideră serviciile prestate prin rețelele informaționale de telecomunicații, inclusiv prin rețeaua internet, în mod automatizat, cu utilizarea tehnologiilor informaționale. La astfel de servicii se atribuie: a) acordarea dreptului de utilizare a programelor pentru calculatoare (inclusiv a jocurilor de calculator), a bazelor de date prin rețeaua internet, inclusiv prin oferirea accesului la distanță la acestea, de asemenea a dreptului de upgrade și de extindere a posibilităților funcționale ale acestora; b) acordarea serviciilor de publicitate în rețeaua internet, inclusiv cu utilizarea programelor pentru calculatoare și a bazelor de date ce funcționează în rețeaua internet, precum și acordarea spațiilor de publicitate în rețeaua internet; c) acordarea serviciilor de plasare a ofertelor privind procurarea (comercializarea) mărfurilor (serviciilor), a drepturilor patrimoniale în rețeaua internet; d) prestarea prin rețeaua internet a serviciilor privind acordarea posibilităților tehnice, organizaționale, informaționale și a altora, efectuate cu utilizarea tehnologiilor și a sistemelor informaționale, pentru stabilirea contactelor și încheierea tranzacțiilor dintre vânzători și cumpărători (inclusiv acordarea spațiilor de comerț ce funcționează în rețeaua internet în regim on-line, în care cumpărătorii potențiali propun prețul lor prin intermediul procedurii automatizate și părțile sunt notificate referitor la comercializare prin mesajul remis ce se formează automatizat); e) asigurarea și/sau susținerea existenței comerciale sau personale în rețeaua internet, susținerea resurselor informaționale ale utilizatorilor (a site-urilor și/sau a paginilor din rețeaua internet), asigurarea accesului la acestea al altor utilizatori ai rețelei, oferirea utilizatorilor a posibilităților de modificare a acestora; f) stocarea și prelucrarea informației cu condiția că persoana ce acordă această informație are acces la ea prin rețeaua internet; g) acordarea în regim on-line a puterii computaționale pentru plasarea informației în sistemele informaționale; h) acordarea numelor de domeniu, prestarea serviciilor de hosting; i) prestarea serviciilor de administrare a sistemelor informaționale, a site-urilor în rețeaua internet; j) prestarea serviciilor acordate în mod automatizat prin rețeaua internet la introducerea datelor de către cumpărătorul serviciilor, prestarea serviciilor de căutare, selectare și sortare a datelor la cerere, acordarea acestor date utilizatorilor prin rețelele informaționale și de telecomunicații (în special, prezentarea în timp real a rapoartelor de la burse, traducerea automată în timp real); k) acordarea prin rețeaua internet a drepturilor de utilizare a cărților (edițiilor) electronice și a altor publicații electronice, a materialelor informaționale, pentru instruire, a prezentărilor grafice, a pieselor muzicale cu text sau fără text, a pieselor audiovizuale, inclusiv prin acordarea accesului la distanță la acestea pentru vizualizare sau ascultare; l) prestarea serviciilor de căutare pentru beneficiar și/sau de acordare beneficiarului a informației privind cumpărătorii potențiali; m) acordarea accesului la sistemele de căutare în rețeaua internet; n) ținerea statisticii pe site-urile din rețeaua internet; o) transmisia digitală a programelor de radio sau de televiziune; p) acordarea accesului la conținutul audiovizual. În sensul prezentului alineat, la serviciile prestate prin intermediul rețelelor electronice nu se atribuie următoarele operațiuni: a) realizarea mărfurilor (serviciilor, lucrărilor) dacă, la comandarea prin rețeaua internet, livrarea acestora se efectuează fără utilizarea rețelei internet; b) realizarea (transmiterea dreptului de utilizare) a produselor informaționale pentru calculatoare (inclusiv a jocurilor de calculator), a bazelor de date pe suport material; c) acordarea serviciilor de consultanță prin poșta electronică.

Instituții:

Publicaţia periodică "Monitorul Fiscal FISC.MD"

„Acest articol aparține exclusiv P.P. „Monitorul fiscal FISC.md” și este protejat de Legea privind drepturile de autor.

Orice preluare a conținutului se face doar cu indicarea SURSEI și cu LINK ACTIV către pagina articolului”.

Autentificare

Autentificarea se poate efectua cu ajutorul adresei de E-mail sau a Login-ului

E-mail/Login *

Parola *

Contul de utilizator a fost creat cu succes. Pentru confirmarea înregistrării accesați linkul expediat la e-mailul indicat în formularul de înregistrare, care este valabil până la 30 zile calendaristice

Adresează-ne o întrebare

Dorești să obții un răspuns rapid si complex sau să ne sugerezi tematica unui articol necesar procesului tău de lucru? Loghează-te, expediază întrebarea sau sugestia și primești răspunsul experților în cel mai scurt timp la adresa de e-mail sau în profilul tău de pe pagină.

E-mail *

Comanda serviciului prin telefon

Introduceți corect datele solicitate și în scurt timp veți fi contactat de un operator

Prenumele *

Numele *

E-mail *

Telefon *

Feedback

Pentru monitorizarea statutului de prelucrare a Feedbackului expediat, recomandăm inițial să parcurgeți procesul de autentificare pe portal. Astfel, mesajul de răspuns din partea PP „Monitorul Fiscal FISC.md” la feedback se va salva și afișa în Profilul Dvs. În cazul expedierii feedback-ului fără a fi autentificat pe portal, mesajul va fi remis la adresa de e-mail.

E-mail *

E-mail *

2795 vizualizări

Data publicării:

31 Mai /2020 09:31

Catalogul tematic

T.V.A. | Administrare fiscală | Noutăți

Etichete:

e-vat | nerezidenti | Servicii electronice fiscale | TVA | monitorul.fisc.md

0 comentarii

Doar utilizatorii înregistraţi şi autorizați au dreptul de a posta comentarii.