Documente și comentarii

Politica bugetar-fiscală: provocări și reușite ale politicii fiscale pentru anul 2016

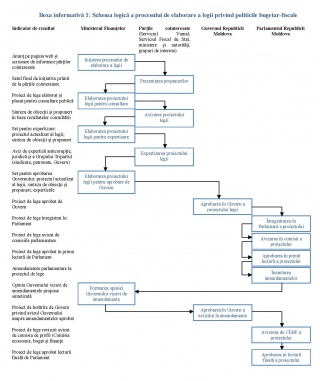

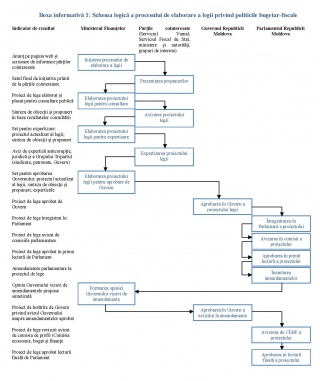

Politica bugetar-fiscală este unul din cele mai așteptate de către societatea civilă documente de politici, pornind de la setul de politici fiscale ce le conține, fiind un exercițiu anual complex și extrem de complicat, avînd implicații operaționale atît din partea organelor statului responsabile de elaborarea și promovarea acesteia, cît și din partea societății civile active, dornice să participe în procesul decizional.

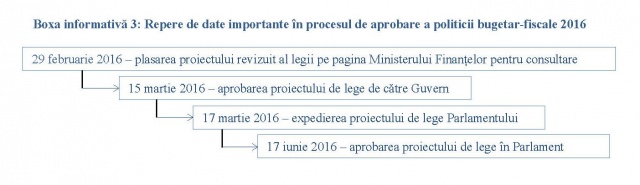

Politica fiscală pentru anul 2016, ca parte a politicii bugetar-fiscale, a reprezentat un exercițiu și mai complicat pentru conducerea Ministerului Finanțelor, dat fiind faptul că la investirea ei (ianuarie-februarie 2016), aceasta încă exista doar în stare de proiect, făcînd exercițiu de aprobare în termeni utili a documentului unul contra cronometru.

Mai mult ca atît, dat fiind faptul că politica fiscală pentru anul 2015 a fost aprobată cu angajamentul Guvernului în fața Parlamentului*, fără a ține prea mult cont și de părerea societății civile, în special, de afaceri, la elaborarea proiectului de lege, la consultarea publică și promovarea proiectului în Parlament au fost propuse spre examinare Ministerului Finanțelor un număr impunător de amendamente, care necesitau a fi testate și, la necesitate, incluse în proiectul de lege **.

* Exercițiu de voință legiferat prin ordonanță guvernamentală de urgență înaintată de prim-ministru, prin care acesta își asumă responsabilitatea de executare a actului normativ asumat, acesta nefiind discutat și votat ulterior în Parlament, rolul Parlamentului limitîndu-se doar la înaintarea, în timp de 72 ore de la momentul prezentării ordonanței de angajament, a moțiunii de cenzură.

** În baza mai multor decizii ale Curții Constituționale, Regulamentul Parlamentului nr. 797-XIII din 02.04.1996 a fost completat cu un set de norme care presupun că comisia permanentă sesizată în fond transmite Guvernului, spre avizare, amendamentele care, la decizia comisiei, atrag majorarea sau reducerea veniturilor bugetare sau a împrumuturilor, precum şi majorarea sau reducerea cheltuielilor bugetare, exercițiul bugetar-fiscal al anului 2016 fiind primul după operarea acestor modificări.

Politica fiscală pentru anul 2016, ca parte a politicii bugetar-fiscale, a reprezentat un exercițiu și mai complicat pentru conducerea Ministerului Finanțelor, dat fiind faptul că la investirea ei (ianuarie-februarie 2016), aceasta încă exista doar în stare de proiect, făcînd exercițiu de aprobare în termeni utili a documentului unul contra cronometru.

Mai mult ca atît, dat fiind faptul că politica fiscală pentru anul 2015 a fost aprobată cu angajamentul Guvernului în fața Parlamentului*, fără a ține prea mult cont și de părerea societății civile, în special, de afaceri, la elaborarea proiectului de lege, la consultarea publică și promovarea proiectului în Parlament au fost propuse spre examinare Ministerului Finanțelor un număr impunător de amendamente, care necesitau a fi testate și, la necesitate, incluse în proiectul de lege **.

* Exercițiu de voință legiferat prin ordonanță guvernamentală de urgență înaintată de prim-ministru, prin care acesta își asumă responsabilitatea de executare a actului normativ asumat, acesta nefiind discutat și votat ulterior în Parlament, rolul Parlamentului limitîndu-se doar la înaintarea, în timp de 72 ore de la momentul prezentării ordonanței de angajament, a moțiunii de cenzură.

** În baza mai multor decizii ale Curții Constituționale, Regulamentul Parlamentului nr. 797-XIII din 02.04.1996 a fost completat cu un set de norme care presupun că comisia permanentă sesizată în fond transmite Guvernului, spre avizare, amendamentele care, la decizia comisiei, atrag majorarea sau reducerea veniturilor bugetare sau a împrumuturilor, precum şi majorarea sau reducerea cheltuielilor bugetare, exercițiul bugetar-fiscal al anului 2016 fiind primul după operarea acestor modificări.

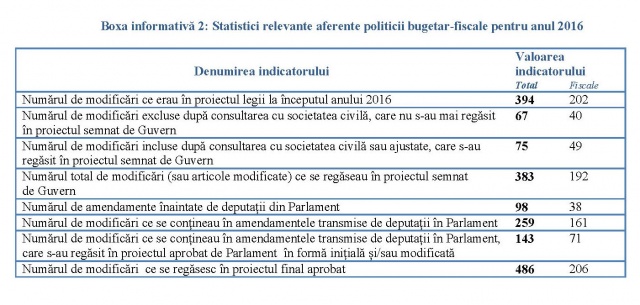

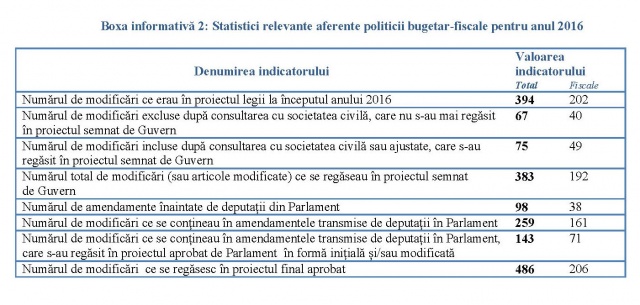

Din tabel se poate identifica că măsurile fiscale reprezintă circa jumătate din toate obiectivele de politică bugetar-fiscale, ceea ce face direcția aceasta drept una prioritară, care necesită un tratament special.

Printre amendamentele excluse la faza regîndirii proiectului de către Ministerul Finanțelor și Guvern din proiectul de politică bugetar-fiscală existent la începutul anului 2016 se numără:

Din tabel se poate identifica că măsurile fiscale reprezintă circa jumătate din toate obiectivele de politică bugetar-fiscale, ceea ce face direcția aceasta drept una prioritară, care necesită un tratament special.

Printre amendamentele excluse la faza regîndirii proiectului de către Ministerul Finanțelor și Guvern din proiectul de politică bugetar-fiscală existent la începutul anului 2016 se numără:

- introducerea conceptului cu privire la preţul de transfer în scopul reglementării impozitului pe venit;

- modificarea sistemului de evaluare şi reevaluare a bunurilor imobiliare ce aparţin persoanelor fizice care desfăşoară activitate de întreprinzător şi persoanelor juridice (cu excepția persoanelor juridice – deținători ai drepturilor patrimoniale asupra bunurilor imobiliare), în scopul aplicării impozitului pe bunurile imobiliare;

- stabilirea obligaţiei contribuabilului de prezentare a informaţiei privind rulajele mijloacelor băneşti din rapoartele de închidere zilnică, emise de maşinile de casă şi de control;

- stabilirea obligaţiei persoanelor fizice - cetăţeni ai Republicii Moldova de declarare şi justificare a provenienţei mijloacelor financiare în cazul achiziţionării bunurilor imobiliare şi/sau mijloacelor de transport ale căror valoare depăşeşte suma de 30 mii euro per unitate;

- acordarea dreptului organului fiscal de a aplica interdicţie de a părăsi ţara faţă de persoana fizică-cetăţean şi faţă de conducătorul/administratorul/persoana cu funcţie de răspundere a persoanei juridice, precum şi a persoanei fizice care practică activitate de întreprinzător sau oricărei alte entităţi care a admis restanţe faţă de bugetul public naţional în sumă de 100 000 lei în cazul persoanelor juridice şi în sumă de 5 000 lei în cazul persoanelor fizice;

- introducerea amenzii de 10 000 lei pentru contribuabilii care nu îndeplinesc cerinţele legislaţiei în vigoare privind alegerea sistemului şi metodei de ţinere a evidenţei contabile şi a politicii de contabilitate.

Printre amendamentele excluse la faza Parlamentului din proiectul de politică fiscal-vamală prezentat de Guvern se numără:

- introducerea impozitului pe autovehiculele înmatriculate în Republica Moldova în sistemul taxelor locale, cu excluderea acestuia din sistemul taxelor rutiere;

- majorarea cotelor taxei pentru folosirea drumurilor Republicii Moldova de către autovehiculele neînmatriculate în Republica Moldova (vinieta) pentru autovehiculele care se află pe teritoriul Republicii Moldova o perioadă mai mare de timp, cu transmiterea responsabilităților pentru încasarea acestea, de la Serviciul Vamal în competenţa Ministerului Transporturilor şi Infrastructurii Drumurilor;

- majorarea cotelor impozitului funciar pentru terenurile cu destinaţie agricolă şi pentru cele din intravilan şi extravilan, cu 15%.

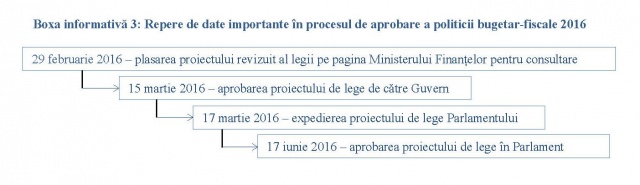

Respectiv, în cadrul ședinței Parlamentului Republicii Moldova din 17 iunie 2016, proiectul de lege pentru modificarea și completarea unor acte legislative nr. 218 din 19.05.2016 a fost aprobat, cu intrarea în vigoare a politicii fiscale începînd cu 1 iulie 2016 (în mare majoritate).

În cele ce urmează, se va realiza o trecere în revistă a celor mai importante modificări din Codul fiscal și din alte acte ce compun legislația fiscală.

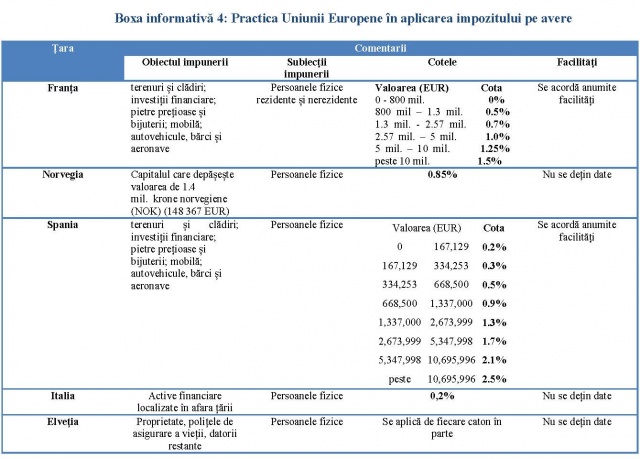

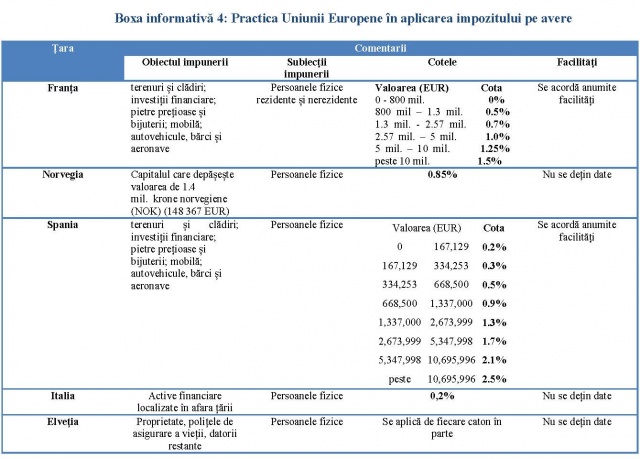

Măsura privind introducerea impozitului pe avere se regăsește și în Programul de activitate al Guvernului 2016 – 2018 (pct.D.4*.). Într-o societate modernă, impozitelor le revine şi un important rol social, ce se concretizează prin utilizarea lor ca instrument al redistribuirii unei părţi importante a produsului intern brut. Impozitul pe avere vine drept un instrument modern pentru persoanele fizice, al cărui mecanism asigură redistribuirea corectă a veniturilor şi solidaritate socială între membrii acesteia.

Practica internațională denotă prezența acestui impozit în țările cu orientare socială, inclusiv în unele țări din Uniunea Europeană, cum este Franța, Norvegia, Spania, Italia, Elveția și altele.

Respectiv, în cadrul ședinței Parlamentului Republicii Moldova din 17 iunie 2016, proiectul de lege pentru modificarea și completarea unor acte legislative nr. 218 din 19.05.2016 a fost aprobat, cu intrarea în vigoare a politicii fiscale începînd cu 1 iulie 2016 (în mare majoritate).

În cele ce urmează, se va realiza o trecere în revistă a celor mai importante modificări din Codul fiscal și din alte acte ce compun legislația fiscală.

Măsura privind introducerea impozitului pe avere se regăsește și în Programul de activitate al Guvernului 2016 – 2018 (pct.D.4*.). Într-o societate modernă, impozitelor le revine şi un important rol social, ce se concretizează prin utilizarea lor ca instrument al redistribuirii unei părţi importante a produsului intern brut. Impozitul pe avere vine drept un instrument modern pentru persoanele fizice, al cărui mecanism asigură redistribuirea corectă a veniturilor şi solidaritate socială între membrii acesteia.

Practica internațională denotă prezența acestui impozit în țările cu orientare socială, inclusiv în unele țări din Uniunea Europeană, cum este Franța, Norvegia, Spania, Italia, Elveția și altele.

Mecanismul propus este doar prima fază în implementarea unui concept modern, ce va viza nu doar bunurile imobile, ci și autoturismele, care, de asemenea, reprezintă subiect al impunerii cu impozitul pe avere (pe lux) în multe țări.

La elaborarea conceptului, Ministerul Finanțelor s-a inspirat din experiența Norvegiei, făcînd, totuși, ajustările necesare realităților din Moldova**.

Conform noului concept, obiect al impunerii îl constituie bunurile imobiliare cu destinaţie locativă, inclusiv căsuţele de vacanţă (cu excepţia terenurilor), precum și cotele-părţi, ale căror totalitate întruneşte cumulativ următoarele condiţii:

Mecanismul propus este doar prima fază în implementarea unui concept modern, ce va viza nu doar bunurile imobile, ci și autoturismele, care, de asemenea, reprezintă subiect al impunerii cu impozitul pe avere (pe lux) în multe țări.

La elaborarea conceptului, Ministerul Finanțelor s-a inspirat din experiența Norvegiei, făcînd, totuși, ajustările necesare realităților din Moldova**.

Conform noului concept, obiect al impunerii îl constituie bunurile imobiliare cu destinaţie locativă, inclusiv căsuţele de vacanţă (cu excepţia terenurilor), precum și cotele-părţi, ale căror totalitate întruneşte cumulativ următoarele condiţii:

- a)valoarea estimată totală constituie 1,5 milioane şi mai mult;

- b)suprafaţa totală constituie 120 m2 şi mai mult.

Cota impozitului constituie 0,8% și se aplică asupra bazei impozabile a bunurilor imobile cu destinație locativă, estimate de organele cadastrale.

Este de menționat, că doar 1,1% (3322 obiecte locative) din numărul total de imobile ce aparțin persoanelor fizice vor reprezenta subiect al impunerii, dintre care 98,6% - în Chișinău).

Mecanismul este unul asemănător celui aplicat impozitului pe bunuri imobiliare, cu preavizarea persoanelor despre suma necesară de a fi achitată. Totodată, nu sunt prevăzute facilități de achitare sau scutiri aplicate obiectelor impunerii, după cum există în cazul impozitului pe bunuri imobiliare (persoane în etate, reducerea de achitare prematură etc.). Acesta se prezintă în detaliu în Capitolul VI1 din Titlul VI al CF.

* Programul de activitate al Guvernului 2016 – 2018 poate fi accesat aici

** Salariul mediu în Norvegia constituie circa 4 600 EUR (net 2700 EUR), iar salariul mediu în Moldova – circa 200 EUR. Comparînd cu limita de 1,5 mil. lei (68 180 EUR), care conține circa 341 salarii medii moldovenești, limita de 1,4 mil NOK (148 367 EUR), care conține circa 41 salarii medii norvegiene, este una net inferioară. Prin extrapolare, limita valorii activelor ar trebui să reprezinte 8 100 EUR în Republica Moldova, ceea ce nu reprezintă, în opinia autorilor, limita de avuție în Republica Moldova. Astfel, s-a optat pentru valoarea de aproximativ 300 salarii medii anuale.

a) revizuirea modului și a termenului de reportare a pierderilor rezultate din desfășurarea activității de întreprinzător, de la 3 ani la 5 ani, cu excluderea eşalonării acestora în părţi egale. Această normă a fost propusă în vederea susţinerii agenţilor economici în partea ce ţine de perioada de recuperare a investiţiilor şi pierderilor suportate în cadrul desfăşurării activităţii de întreprinzător, așteptîndu-se un impact pozitiv asupra rezultatelor activităţii financiar-economice a tuturor agenţilor economici, inclusiv și a producătorilor agricoli.

Este de menționat, că norma în cauză se răsfrînge asupra perioadelor fiscale începînd cu anul 2016, reportările din perioadele precedente avîndu-și efectul de reportare, în modul stabilit, în versiunea anterioară a legislației.

Respectiv, dacă un agent economic a reportat din perioadele fiscale precedente pentru anul 2016 sau oricare din anii ulteriori, aceste reportări nu vor fi transferabile, avîndu-și efectul corespunzător în anii de reportare. Totodată, pentru pierderile înregistrate începînd cu anul 2016 nu va mai exista un calendar de reportare eșalonat în părți egale, contribuabilul avînd capacitatea să își reporteze pierderile în orice perioadă fiscală ulterioară,ce se cuprinde în termenul de 5 ani.

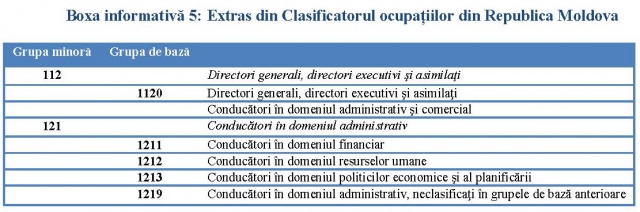

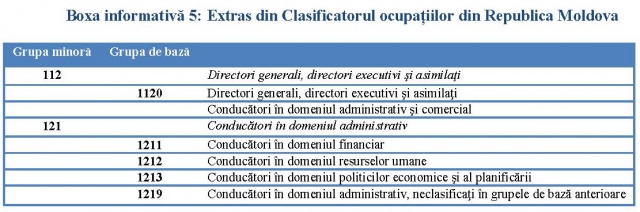

b)revizuirea modului de deducere a cheltuielilor aferente întreţinerii, funcţionării şi reparaţiei autoturismelor folosite de directorii generali, directorii executivi şi asimilaţi, precum și conducătorii în domeniul administrativ, pentru un singur autoturism, în vederea diminuării presiunii fiscale a contribuabililor.

Chiar dacă modificarea pare una mai mult redacțională, aceasta are o însemnătate majoră în modalitatea în care urmează a fi înțeleasă această limitare de deductibilitate. Noua redacție presupune limitarea deductibilității cheltuielilor menționate la nivelul unui singur autoturism pe persoană cu funcție de conducere, fără a face referință la subdiviziune în calitate de reper, ceea ce este mai corect din punct de vedere a practicii internaționale.

Astfel, cheltuielile de întreținere, funcționare și reparație a autoturismelor utilizate de persoanele trecute în Clasificatorul ocupațiilor din Republica Moldova, ale căror funcții trebuie să corespundă ocupațiilor din tabelul de mai jos, se vor permite la deducere în limita unui singur autoturism.

Norma respectivă își găsește reflectare prin modificările operate și în partea ce ține de TVA, în art.102 alin.(11) din CF. Astfel, suma TVA, achitată sau care urmează a fi achitată, pentru întreținerea, funcționarea și reparația autoturismelor folosite de către persoanele specificate la grupele minore 112 și 121 din Clasificatorul ocupațiilor din Republica Moldova se trece în cont doar pentru un singur autoturism pentru fiecare persoană specificată la grupele minore 112 și 121 din Clasificatorul ocupațiilor din Republica Moldova. Suma TVA, achitată sau care urmează a fi achitată, pentru întreținerea, funcționarea și reparația a mai mult de un singur autoturism folosit de către persoanele specificate la grupele minore 112 și 121 din Clasificatorul ocupațiilor din Republica Moldova nu se trece în cont și se raportează la consumuri sau la cheltuieli.

c) revizuirea modului de impozitare a donației activelor de către persoanele fizice și cele juridice.

Noua redacție a Codului fiscal vine cu un concept diferit de cel existent în ceea ce ține de donația activelor. Astfel, potrivit modificărilor operate în art.21 alin.(4) din CF, persoana care face o donaţie sub formă de mijloace băneşti se consideră drept persoană care a obţinut venit în mărimea sumei mijloacelor băneşti donate, cu excepția sumei donate de persoana fizică care nu desfăşoară activitate de întreprinzător în partea în care această sumă nu depășește venitul impozabil.

Respectiv, donarea mijloacelor bănești de către persoanele fizice ce nu practică activitate de întreprinzător nu constituie obiect al impunerii, în limita venitului impozabil obținut în perioada fiscală precedentă. Este de menționat că se face referință la suma totală a mijloacelor bănești donate pe parcursul unei perioade fiscale, raportată fiind la venitul impozabil obținut în perioada fiscală curentă.

Astfel, dacă, spre exemplu, pe parcursul anului 2016 o persoană a făcut mai multe donații în valoare de 10 mii lei, 25 mii lei și 5 mii lei, iar venitul impozabil în anul 2015 a reprezentat valoarea de 33 mii lei, atunci partea excedentară de 7 mii lei ((10 mii + 25 mii + 5 mii) – 33 mii) va constitui venit ce urmează a fi impozitat în anul 2016.

În ceea ce ține de agenții economici rezidenți, CF face o precizare importantă de la Codul Civil, care în art. 832 prevede că este interzisă donația, cu excepţia donaţiei neînsemnate, pentru realizarea unor obligaţii morale în relaţiile dintre persoanele juridice cu scop lucrativ.

Astfel, art.36 alin.(1) din CF se prezintă într-o nouă redacție, astfel încît agentul economic rezident are dreptul la deducerea oricăror donaţii făcute de el pe parcursul anului fiscal în scopuri filantropice sau de sponsorizare, dar nu mai mult de 5% din venitul impozabil. Această valoare este mai mare decît cea existentă pînă la modificare de 2%, pentru a stimula mai activ implicarea agenților economici în acțiuni filantropice și de sponsorizare, modul de documentare a acestor activități fiind prevăzut în Hotărîrea Guvernului despre aprobarea Regulamentului cu privire la modul de confirmare a donaţiilor pentru scopuri filantropice şi/sau de sponsorizare nr.489 din 04.05.1998.

Suplimentar, menționăm că prin operarea modificărilor la art.42 din CF s-a urmărit restabilirea înțelegerii în ceea ce ține de modul în care urmează a fi tratat articolul dat, acesta făcînd parte din capitolul ce ține de creșterea de capital, normele acestuia urmînd a fi utilizate exclusiv în acest scop.

Modificarea în cauză vizează, de asemenea, și art. din Titlul III al Codului fiscal, ajustarea obiectului impunerii.

d) completarea modului de impozitare a diferenței de curs

În mare parte, această completare vizează art.21 alin.(3) şi art.97 alin.(6) din CF și urmărește reglementarea în Codul fiscal a tuturor normelor ce ţin de calcularea obligaţiilor fiscale, în cazul efectuării operaţiunilor în valută străină.

Astfel, s-a realizat transferarea prevederilor Regulamentului privind modul de calculare a obligaţiilor fiscale în cazul efectuării operaţiunilor în valută străină, aprobat prin Hotărîrea Guvernului nr.488 din 04.05.1998, la art.21 alin.(3) al Codului fiscal, cu abrogarea ulterioară a regulamentului respectiv.

Totodată, a fost făcută o tangență directă dintre regulile INCOTERMS* și momentul apariției obligației fiscale – fapt solicitat în numărate rînduri de mediul profesional.

e) revizuirea modului de impozitare a venitului proprietarului decedat

Modificarea vizează excluderea necesității determinării obligației fiscale a persoanei decedate, în momentul în care aceasta încă nu a fost formată la momentul decesului. De asemenea, prin modificarea dată se propune de a stabili cert cine devine subiectul impozitării venitului generat de proprietatea persoanei decedate și cînd survine termenul de stabilire a acestor venituri.

Respectiv, în cazul în care proprietatea persoanei decedate generează venituri pînă la stabilirea moștenitorilor finali (în 6 luni de la momentul decesului, conform art.1517 Din Codul civil) (spre exemplu, dobînzi din conturile bancare deținute, venituri din darea în locațiune a bunurilor imobile etc.), aceasta va deveni sursă de venit impozabilă la succesor, apariția obligației fiscale, ținînd de momentul acceptării succesiunii.

Astfel, au fost operate modificări în art.17 din CF, totodată, fiind exclusă necesitatea prezentării declarațiilor pe venit de către persoanele care administrează succesiunea conform art. 17, stabilită în art.83 al CF.

f) revizuirea modului de achitare și declarare a impozitului pe venit reținut final la sursa de plată

Modificările date au atins, în mare parte, două compartimente:

Norma respectivă își găsește reflectare prin modificările operate și în partea ce ține de TVA, în art.102 alin.(11) din CF. Astfel, suma TVA, achitată sau care urmează a fi achitată, pentru întreținerea, funcționarea și reparația autoturismelor folosite de către persoanele specificate la grupele minore 112 și 121 din Clasificatorul ocupațiilor din Republica Moldova se trece în cont doar pentru un singur autoturism pentru fiecare persoană specificată la grupele minore 112 și 121 din Clasificatorul ocupațiilor din Republica Moldova. Suma TVA, achitată sau care urmează a fi achitată, pentru întreținerea, funcționarea și reparația a mai mult de un singur autoturism folosit de către persoanele specificate la grupele minore 112 și 121 din Clasificatorul ocupațiilor din Republica Moldova nu se trece în cont și se raportează la consumuri sau la cheltuieli.

c) revizuirea modului de impozitare a donației activelor de către persoanele fizice și cele juridice.

Noua redacție a Codului fiscal vine cu un concept diferit de cel existent în ceea ce ține de donația activelor. Astfel, potrivit modificărilor operate în art.21 alin.(4) din CF, persoana care face o donaţie sub formă de mijloace băneşti se consideră drept persoană care a obţinut venit în mărimea sumei mijloacelor băneşti donate, cu excepția sumei donate de persoana fizică care nu desfăşoară activitate de întreprinzător în partea în care această sumă nu depășește venitul impozabil.

Respectiv, donarea mijloacelor bănești de către persoanele fizice ce nu practică activitate de întreprinzător nu constituie obiect al impunerii, în limita venitului impozabil obținut în perioada fiscală precedentă. Este de menționat că se face referință la suma totală a mijloacelor bănești donate pe parcursul unei perioade fiscale, raportată fiind la venitul impozabil obținut în perioada fiscală curentă.

Astfel, dacă, spre exemplu, pe parcursul anului 2016 o persoană a făcut mai multe donații în valoare de 10 mii lei, 25 mii lei și 5 mii lei, iar venitul impozabil în anul 2015 a reprezentat valoarea de 33 mii lei, atunci partea excedentară de 7 mii lei ((10 mii + 25 mii + 5 mii) – 33 mii) va constitui venit ce urmează a fi impozitat în anul 2016.

În ceea ce ține de agenții economici rezidenți, CF face o precizare importantă de la Codul Civil, care în art. 832 prevede că este interzisă donația, cu excepţia donaţiei neînsemnate, pentru realizarea unor obligaţii morale în relaţiile dintre persoanele juridice cu scop lucrativ.

Astfel, art.36 alin.(1) din CF se prezintă într-o nouă redacție, astfel încît agentul economic rezident are dreptul la deducerea oricăror donaţii făcute de el pe parcursul anului fiscal în scopuri filantropice sau de sponsorizare, dar nu mai mult de 5% din venitul impozabil. Această valoare este mai mare decît cea existentă pînă la modificare de 2%, pentru a stimula mai activ implicarea agenților economici în acțiuni filantropice și de sponsorizare, modul de documentare a acestor activități fiind prevăzut în Hotărîrea Guvernului despre aprobarea Regulamentului cu privire la modul de confirmare a donaţiilor pentru scopuri filantropice şi/sau de sponsorizare nr.489 din 04.05.1998.

Suplimentar, menționăm că prin operarea modificărilor la art.42 din CF s-a urmărit restabilirea înțelegerii în ceea ce ține de modul în care urmează a fi tratat articolul dat, acesta făcînd parte din capitolul ce ține de creșterea de capital, normele acestuia urmînd a fi utilizate exclusiv în acest scop.

Modificarea în cauză vizează, de asemenea, și art. din Titlul III al Codului fiscal, ajustarea obiectului impunerii.

d) completarea modului de impozitare a diferenței de curs

În mare parte, această completare vizează art.21 alin.(3) şi art.97 alin.(6) din CF și urmărește reglementarea în Codul fiscal a tuturor normelor ce ţin de calcularea obligaţiilor fiscale, în cazul efectuării operaţiunilor în valută străină.

Astfel, s-a realizat transferarea prevederilor Regulamentului privind modul de calculare a obligaţiilor fiscale în cazul efectuării operaţiunilor în valută străină, aprobat prin Hotărîrea Guvernului nr.488 din 04.05.1998, la art.21 alin.(3) al Codului fiscal, cu abrogarea ulterioară a regulamentului respectiv.

Totodată, a fost făcută o tangență directă dintre regulile INCOTERMS* și momentul apariției obligației fiscale – fapt solicitat în numărate rînduri de mediul profesional.

e) revizuirea modului de impozitare a venitului proprietarului decedat

Modificarea vizează excluderea necesității determinării obligației fiscale a persoanei decedate, în momentul în care aceasta încă nu a fost formată la momentul decesului. De asemenea, prin modificarea dată se propune de a stabili cert cine devine subiectul impozitării venitului generat de proprietatea persoanei decedate și cînd survine termenul de stabilire a acestor venituri.

Respectiv, în cazul în care proprietatea persoanei decedate generează venituri pînă la stabilirea moștenitorilor finali (în 6 luni de la momentul decesului, conform art.1517 Din Codul civil) (spre exemplu, dobînzi din conturile bancare deținute, venituri din darea în locațiune a bunurilor imobile etc.), aceasta va deveni sursă de venit impozabilă la succesor, apariția obligației fiscale, ținînd de momentul acceptării succesiunii.

Astfel, au fost operate modificări în art.17 din CF, totodată, fiind exclusă necesitatea prezentării declarațiilor pe venit de către persoanele care administrează succesiunea conform art. 17, stabilită în art.83 al CF.

f) revizuirea modului de achitare și declarare a impozitului pe venit reținut final la sursa de plată

Modificările date au atins, în mare parte, două compartimente:

- darea în locațiune a imobilelor ambasadelor, consulatelor, misiunilor diplomatice, ambasadorilor, precum și altor persoane specificate la art.54 din CF (art.901 alin.(34) din CF); și

- declararea venitului reținut la sursa de plată (art.92 al Codului fiscal).

Vizavi de prima componentă, era nevoie de a face claritate, în special pe partea ce ține de darea în locațiune a bunurilor ambasadelor care erau destul de complicat de a fi urmărite ca subiecte ce urmează să rețină și să declare, dat fiind faptul că sunt, de obicei, considerate teritoriul unui alt stat.

Respectiv, odată cu operarea modificărilor în articolul menționat, persoanele fizice care nu desfăşoară activitate de întreprinzător şi transmit persoanelor specificate la art.54 din CF în posesie şi/sau în folosinţă (locaţiune, arendă, uzufruct) proprietate imobiliară, achită impozit în mărime de 5% din valoarea contractului. Persoanele menţionate sînt obligate, în termen de 3 zile de la data încheierii contractului, să înregistreze contractul încheiat la organul fiscal în raza căruia sînt deservite. Acest impozit se achită lunar cel tîrziu la data de 2 a lunii în curs, sau în avans. Dacă proprietatea imobiliară a fost transmisă în posesie şi/sau în folosinţă (locaţiune, arendă, uzufruct) după data de 2, termenul de plată în această lună va fi a doua zi din momentul încheierii contractului. Suma impozitului achitat în avans nu se va restitui din buget.

Persoanele specificate la art.54 sunt:

- a) misiunile diplomatice şi oficiile consulare acreditate în Republica Moldova, membrii personalului acestor misiuni diplomatice şi oficii consulare, inclusiv personalul administrativ, tehnic şi personalul de serviciu, precum şi membrii familiilor lor care locuiesc împreună cu ei (dacă nu sînt cetăţeni ai Republicii Moldova sau dacă nu au reşedinţă permanentă în Republica Moldova);

- b) reprezentanţele organizaţiilor internaţionale acreditate în Republica Moldova, membrii personalului acestora, precum şi membrii familiilor lor care locuiesc împreună cu ei (dacă nu sînt cetăţeni ai Republicii Moldova sau dacă nu au reşedinţă permanentă în Republica Moldova).

Totodată, au fost operate modificări la art.92 din CF atît cu caracter redacțional, cît și cu caracter conceptual.

Astfel, a fost concretizată necesitatea prezentării informației din reținerea finală la sursă dacă aceasta depășește cuantumul stabilit, ci nu în partea în care aceasta depășește cuantumul stabilit.

Totodată, în cazul în care, pe parcursul perioadei fiscale, persoanele care sînt obligate să rețină la sursă impozitul pe venit, se lichidează sau se reorganizează prin dezmembrare, acestea urmează să prezinte darea de seamă IALS14 în termen de 15 zile de la data aprobării bilanțului de lichidare/ repartiție a întreprinderii în proces de lichidare sau reorganizare.

Un alt moment ține de plățile îndreptate în favoarea administratorilor autorizați, care odată cu aprobarea modificărilor la Codul fiscal, au fost incluse în lista excepțiilor din care nu se reține la sursă, administratorii autorizați fiind, astfel, asimilați altor categorii de activități profesionale juridice – notari, avocați și executori judecătorești.

Totodată, a fost specificată expres lipsa necesității prezentării de către entitatea care a realizat reținerea, pînă la 1 martie al anului fiscal imediat următor celui în care au fost efectuate plăţile, beneficiarului acestor plăţi a informaţiei privind tipul venitului achitat, suma acestuia, suma scutirilor acordate conform art.33-35, suma deducerilor prevăzute la art.36 alin.(6) şi (7), precum şi suma impozitului reţinut, în cazul reţinerii, dat fiind faptul că, conform uzuanțelor internaționale, dar și prevederilor Codului fiscal (art.793 alin.(5)), pentru impozitele reţinute la sursă în Republica Moldova, autoritatea competentă eliberează nerezidentului un certificat privind atestarea impozitului pe venit achitat în Republica Moldova.

Printre alte norme ce vizează modificările operate la impozitul pe venit se numără:

- concretizarea operată la art.88 alin.(5) din Codul fiscal, prin care se specifică în mod expres regimul de impozitare a veniturilor membrilor consiliului sau comisiei de cenzori a întreprinderilor , acestea fiind considerate drept salariu din care se reține impozitul conform cotei prevăzute la art.15 lit. a) din CF;

- deducerea cheltuielilor suportate pentru acordarea burselor private, în modul stabilit de Guvern (modul urmează a fi elaborat) (art.24 alin.(21) din CF);

- specificarea legislativă ce permite organizaţiilor de microfinanţare care practică activitatea de leasing financiar să deducă provizioanele destinate acoperirii creanţelor ce ţin de nerecuperarea ratelor şi dobînzilor de leasing în mărime de pînă la 5% din soldul mediu anual al creanţelor aferente contractelor de leasing, dacă aceste creanţe sînt datorate de o persoană care nu este afiliată contribuabilului, oferind, astfel, posibilitatea de deducere și a provizioanelor pentru companiile ce practică atît activitate de leasing, cît și de microfinanțare (art.31 alin.(7) din CF);

- specificarea expresă a obligativității declarării veniturilor de către persoanele care practică activitate profesională, indiferent de prezența obligației privind achitarea impozitului (art.83 alin.(2) lit. a1) din CF);

- specificarea expresă a modului de raportare a veniturilor de către o reprezentanță devenită reprezentanță permanentă. Astfel, reprezentanța care obține statut de reprezentanță permanentă conform art. 5 pct. 15) din CF este obligată să prezinte, în prima declarație cu privire la impozitul pe venit depusă la organul teritorial al Serviciului Fiscal de Stat, și informația aferentă perioadei fiscale pe parcursul căreia a fost desfășurată activitatea de întreprinzător, începînd cu ziua în care a lansat activitatea de întreprinzător și pînă la momentul înregistrării în calitate de reprezentanță permanentă în anul fiscal de raportare (art.83 alin.(10) din CF).

* INCOTERMS este un acronim pentru INternational COmmercial TERMS, ceea ce înseamnă Clauze de Comerț Internațional.

a) concretizarea prin enumerarea propriu - zisă a poziţiilor tarifare pentru mărfurile cărora se aplică TVA şi are drept scop asigurarea aplicării conforme a prevederilor acestor norme potrivit poziţiilor tarifare stabilite în Legea nr.172 din 25.07.2014 privind aprobarea Nomenclaturii combinate a mărfurilor;

b)aplicarea regimului de 8% și la serviciile de transport şi de distribuţie a gazelor naturale (art.96 lit.b) liniuța a patra din CF). Prin norma dată s-a urmărit stabilirea cotei de 8% asupra întregului lanț ce vizează transportul și distribuția gazelor naturale;

c) concretizarea modului de stabilire a valorii impozabile a livrării impozabile contractate în valută străină. Astfel, la stabilirea valorii impozabile a livrării impozabile contractate în valută străină, cursul de schimb valutar care se aplică este cursul oficial al leului moldovenesc valabil la data la care apare obligația fiscală privind TVA. Dacă operațiunea se efectuează în valuta străină față de care Banca Națională a Moldovei nu cotează leul moldovenesc, atunci conversiunea are loc în două etape. Inițial, valuta străină este recalculată în altă valută străină față de care Banca Națională a Moldovei cotează leul moldovenesc. Pentru aceasta se folosește metoda directă de corelație între cursurile respectivelor valute străine. Suma obținută astfel în altă valută străină este recalculată în monedă națională la cursul oficial al leului moldovenesc valabil la data la care apare obligația fiscală privind TVA. Totodată, pentru livrări de mărfuri și servicii pe teritoriul Republicii Moldova, contractate în valută străină cu decontare în monedă națională, se aplică cursul oficial al leului moldovenesc la data plății, iar diferențele dintre valoarea calculată a mărfurilor și serviciilor la data eliberării facturii fiscale și valoarea calculată a mărfurilor, serviciilor la cursul oficial al leului moldovenesc stabilit la data plății constituie valoare impozabilă cu TVA a livrării de mărfuri, servicii contractate în valută străină. (art.97 alin.(6) și (7) și art.98 alin.(2) din CF). În mare parte, modificarea dată are drept scop elucidarea neclarităţilor în partea ce ţine de determinarea valorii impozabile cu TVA aferentă sumelor calculate suplimentar rezultate din contractele încheiate în valută străină între rezidenţii Republicii Moldova. Astfel, rezultatele obţinute din determinarea echivalentului în monedă naţională a livrărilor de mărfuri, servicii contractate în valută străină influenţează valoarea impozabilă cu TVA a livrării de mărfuri, servicii contractate în valută străină și aceasta urmează a fi ajustată.

d) amînarea posibilității de stingere a obligației fiscale privind TVA și accize prin intermediul cesiunii acestora. În prezent, creditorii subiectului impunerii/plătitorului vamal, care dispune de decizie de restituire, inclusiv persoanele juridice şi fizice cesionari ai acestuia, pot beneficia de suma TVA, taxei vamale şi accizelor acceptate spre restituire în contul stingerii datoriilor sale faţă de bugetul public naţional sau a viitoarelor obligaţii faţă de bugetul public naţional, inclusiv în contul stingerii obligaţiilor vamale administrate de organul vamal. Acest mecanism preferenţial de restituire a TVA, taxei vamale şi accizelor pentru creditorii subiectului impunerii/plătitorului vamal cu aplicarea modului de stingere a obligaţiei fiscale prin compensare exclude transferarea propriu-zisă a mijloacelor băneşti în bugetul public naţional şi, respectiv, imposibilitatea restituirii TVA, taxei vamale şi accizelor în contul bancar al agentului economic în termenii stabiliţi (45 de zile), din motivul lipsei unui flux constant de lichidităţi curente (imediate) în bugetul public naţional. În acest sens, conform art.176 alin.(3) din Codul fiscal, dacă suma plătită în plus şi suma care, conform legislaţiei fiscale, urmează a fi restituită nu au fost restituite în termen de 45 de zile de la data primirii cererii de către organul fiscal sau în alt termen prevăzut de legislaţia fiscală, contribuabilului i se plăteşte o dobîndă, calculată în funcţie de rata de bază (rotunjită pînă la următorul procent întreg), stabilită de Banca Naţională a Moldovei în luna noiembrie a anului precedent anului fiscal de gestiune, aplicată la operaţiunile de politică monetară pe termen scurt, pentru perioada cuprinsă între data primirii cererii şi data compensării de către Trezoreria de Stat. De asemenea, cesionarea creanţelor subiecţilor impunerii/plătitorilor vamali faţă de bugetul public naţional către creditorii săi a devenit un element constant şi excesiv, care implică încheierea unor contracte fictive dintre agentul economic şi creditorii, cesionarii săi pentru a beneficia de mecanismul de stingere a obligaţiilor. Mai mult ca atît, conform datelor operative înregistrate pe parcursul anului 2016, Ministerul de finanțe, de comun cu Serviciul Fiscal de Stat depun eforturi considerabile pentru a nu admite tărăgănarea procesului de restituire peste limitele stabilite de legislație (art.101, 1011, 1013, art.121 și art.130 din CF).

e)precizarea modalității de operare în cazul TVA aferentă livrărilor ce nu constituie obiect al impunerii cu TVA. Astfel, trecerea în cont a sumei TVA, achitată sau care urmează a fi achitată, pe valorile materiale, serviciile procurate care sînt folosite pentru efectuarea livrărilor ce nu constituie obiecte impozabile cu TVA, în conformitate cu art. 95 alin. (2) lit. c) şi d), se efectuează similar livrărilor impozabile (art.102 alin.(31) din CF). Amendamentul dat a fost condiţionat de lipsa prevederilor în Codul fiscal care specifică modul de reflectare a sumelor TVA, aferente procurărilor folosite pentru efectuarea livrărilor obiectelor neimpozabile cu TVA. Totodată, livrările în cauză nu vor fi considerate în vederea determinării statutului de plătitor al TVA, prevăzut în art.112 alin.(1) din CF.

f) concretizarea modului de trecere în cont în baza facturilor fiscale, altele decît cele pretipărite. Astfel, modificarea prevede excluderea obligativităţii utilizării de către contribuabili a facturilor fiscale tipărite centralizat de organul fiscal şi are drept scop acordarea posibilităţii tipăririi de sine stătător a formularelor tipizate de documente primare cu regim special de către contribuabili cu utilizarea seriei şi diapazonului de numere pentru imprimare atribuite de Inspectoratul Fiscal Principal de Stat. Totodată, conform prognozelor autorului, amendamentul propus va contribui la micşorarea cheltuielilor ce ţin de documentarea activităţii economice a agentului economic, precum şi va eficientiza circuitul documentelor de strictă evidenţă în activitatea operaţională a contribuabilului (art.102 alin.(7) și art.1182 din CF).

g) simplificarea modului de documentare a cererilor de restituire înregistrate la export. Modificarea prevede excluderea obligativității prezentării de către agenții economici a declaraţiei vamale de export sau extrasul din declaraţia vamală de export în format electronic, pe care a fost aplicată semnătura electronică emisă în conformitate cu legislaţia în vigoare a subiectului impozabil, în contextul beneficierii de restituire a sumei TVA și accizelor aferente livrării de mărfuri. Excluderea respectivă este motivată prin faptul că Serviciul Fiscal de Stat în colaborare cu Serviciul Vamal a asigurat acces la sistemul informațional al Serviciului Vamal Asycuda World pentru toate organele fiscale teritoriale. În acest sens, inspectorii fiscali pot examina dosarele pentru restituirea TVA pe valorile materiale şi serviciile exportate inclusiv prin accesarea și verificarea declaraţiei vamale de export prin intermediul sistemului informațional Asycuda. Astfel, din art.108 se abrogă punctul 1) litera b1), care prevedea necesitatea prezentării declaraţiei vamală de export sau extrasul din declaraţia vamală de export în format electronic, pe care a fost aplicată semnătura electronică emisă în conformitate cu legislaţia în vigoare a subiectului impozabil. Norma respectivă se răsfrînge și asupra accizelor – fapt specificat în art.125 alin.(4) lit.c) şi alin.(41) lit.d) din CF.

h)revizuirea listei documentelor confirmative în cazul solicitării restituirii TVA pentru unele situații specifice. În partea ce ține de exportul realizat prin Aeroportul Internațional Liber ”Mărculești” sau Portul Internațional Liber ”Giurgiulești”, completările respective sunt condiţionate de modificările efectuate la art.104 lit.f) și lit.i) din Codul fiscal prin Legea nr.71 din 12.04.2015 pentru modificarea şi completarea unor acte legislative, în vigoare din data de 01.05.2015. De asemenea, prin Legea nr.71 din 12.04.2015, art.8 alin.(6) din Legea cu privire la Portul Internaţional Liber ”Giurgiuleşti” și art.5 alin.(3) din Legea cu privire la Aeroportul Internaţional Liber “Mărculeşti” la care se face referinţă în art.102 alin.(8) pct.11) din Codul fiscal au fost abrogate. În conformitate cu modificările introduse de legea menţionată, aplicarea cotei 0% a TVA aferente Portului Internaţional Liber Giurgiuleşti și Aeroportului Internaţional Liber “Mărculeşti” este reglementată acum în art.104 lit. i) din CF. Suplimentar, includerea referinţelor exprese cu privire la Portul Internaţional Liber Giurgiuleşti și Aeroportul Internaţional Liber “Mărculeşti” este condiţionată de faptul că, acestea nu sunt zone economice libere, având un statut separat de aceste zone. Astfel, lista exhaustivă a documentelor este prevăzută în art.108 alin.(8) pct.11) din CF. Totodată, a fost prezentată lista documentelor ce urmează a fi solicitate în cazul restituirii pentru livrarea produselor din biomasă lemnoasă, erbacee şi din fructe destinată producerii energiei termice şi apei calde (alin.(8) pct.17)), pentru livrările de mărfuri şi servicii destinate proiectului “Reabilitarea străzilor centrale şi modernizarea iluminatului public al centrului municipiului Chişinău” (alin.(8) pct.18)) și pentru livrările de mărfuri şi servicii destinate Programului de Investiţii Prioritare prevăzut de Studiul de Fezabilitate la Programul de alimentare cu apă şi tratare a apelor uzate în municipiul Chişinău (alin.(8) pct.19) din CF).

i) concretizarea și/sau introducerea mai multor poziții de scutiri de TVA, printre care:

- scutirea prevăzută pentru mijloacele cosmetice la art.103 pct.10) din CF a fost restrînsă la lista prevăzută de Guvern;

- s-a introdus scutirea de TVA la rachetele contra grindinei de la poziția tarifară 3604 (art.103 pct.272) din CF) și la turbinele hidraulice cu puterea maximum 1000 kW de la poziția tarifară 841011000, generatoarele electrice de o putere de peste 75 kW, dar de maximum 375 kW de la poziția tarifară 850133000, părțile pentru grupuri electrogene de la poziția tarifară 850300990, aparatura pentru comutarea circuitelor electrice de la poziția tarifară 853690850 (art.103 pct.273) din CF);

- s-a revizuit modul de aplicare a scutirii de TVA la introducerea în capitalul statutar a activelor materiale pe termen lung utilizate nemijlocit la fabricarea produselor, la prestarea serviciilor şi/sau executarea lucrărilor, prevăzută la art.103 pct.29) din CF. Astfel, s-a concretizat definiția activelor materiale pe termen lung utilizate nemijlocit la fabricarea produselor, la prestarea serviciilor şi/sau executarea lucrărilor, la care se atribuie activele a căror uzură se raportează la costul produselor fabricate, serviciilor prestate şi/sau lucrărilor executate. Totodată, a fost exclusă restricția expresă ce prevedea că activele date fi comercializate, transmise în arendă, locaţiune, uzufruct, leasing operaţional sau financiar pe parcursul a 3 ani din data validării declaraţiei vamale respective sau eliberării facturii, în mare parte, deoarece obligativitatea utilizării activelor la prestarea serviciilor şi/sau executarea lucrărilor în baza definiției prezentate, în mare parte, înglobează această restricție, precum și alte categorii de restricții similare nespecificate expres (cum ar fi, spre exemplu, transmiterea activelor în baza contractului de comodat).

j) extinderea aplicării cotei zero la TVA și asupra altor agenți decît S.A. Moldova-Gaz, prin excluderea expresă a agentului specificat din textul art.104 lit.a) din CF ca beneficiar în cazul prestării serviciilor de transport internaţional al gazelor naturale.

k) revizuirea modului de stabilire a termenului obligației fiscale pentru mărfurile și serviciile importate. Astfel, a fost prevăzută posibilitatea amînării termenului de plată a obligației fiscale privind TVA și accize, în cazurile prevăzute la art.124 alin.(12) din Codul vamal (art.109 alin.(1) din CF). Norma respectivă din Codul Vamal prevede că prin derogare de la prevederile generale de achitare a obligațiilor în prealabil, importatorii care deţin statutul de AEO* în conformitate cu art.1951 dispun de dreptul la plata drepturilor de import după depunerea (validarea) declaraţiei vamale. Prelungirea termenului de plată nu poate depăşi 10 zile calendaristice de la validarea declaraţiei vamale. În acest caz, depunerea declaraţiei vamale este condiţionată de constituirea unei garanţii, în cuantum deplin al drepturilor de import.

Normele date își găsesc reflectare și în partea ce ține de accize la art.123 alin.(3) din CF.

l) revizuirea modalității de ajustare a valorii impozabile privind TVA în cazul datoriilor compromise. Scopul modificării aprobate constă în eliminarea interpretărilor duale a prevederilor art.116 din Codul fiscal. Pînă la operarea modificărilor, prevederile art.116 alin.(1) din Codul fiscal pot fi înţelese eronat în sensul beneficierii de dreptul de trecere în cont a sumei TVA pe livrarea care corespunde sumei datoriei compromise doar în urma achitării sumei TVA pe livrarea respectivă, fapt ce contravine principiilor generale de calculare şi trecere în cont a sumei TVA. Astfel, dacă, după includerea în declarația privind TVA a sumei TVA calculate pe livrarea efectuată, toată suma sau o parte a ei se consideră, conform legislației, drept datorie compromisă, subiectul impozabil are dreptul la ajustarea sumei TVA calculate începînd cu perioada fiscală în care s-a constatat datoria compromisă. Suma TVA care urmează a fi ajustată este egală cu suma TVA calculată pe livrarea care corespunde sumei datoriei compromise nerambursate.

m) concretizarea modalității de documentare a unor operațiuni economice prin facturile fiscale (art.117 alin.(3) din CF). Astfel, a fost stabilită concretizarea necesității de eliberare a facturii fiscale în cazul comerțului electronic doar la solicitarea expresă a cumpărătorilor. Totodată, în calitate de operatori de procesare a documentelor de plată au fost specificați și ÎS ”Poșta Moldovei”, precum și alți prestatori de servicii de plată.

n) concretizarea metodei de ajustare a valorii impozabile a livrării impozabile de mărfuri, servicii, după livrarea sau achitarea lor. Modificarea operată are drept scop excluderea interpretării duale de către contribuabili a modului de documentare a ajustării valorii impozabile cu TVA. Pînă la operarea modificărilor, modalitatea de perfectare a documentelor la ajustarea valorii impozabile a livrării impozabile cu TVA de mărfuri, servicii se efectuează în conformitate cu actele normative interne emise de Serviciul Fiscal de Stat. Totodată, ajustarea valorii impozabile a livrării impozabile condiţionează modificarea obligaţiilor fiscale privind TVA faţă de buget, atît la nivelul vînzătorului, cît şi la nivelul cumpărătorului, ceea ce și a condiționat operarea modificărilor la art.1171 alin.(12) din CF.

o) concretizarea modalității de completare a Registrului General Electronic al Facturilor Fiscale. Astfel, în scopul vizualizării integrale a livrărilor impozabile efectuate în baza facturilor fiscale care sunt pasibile înregistrării în RGEFF, stabilirea obligației fiscale privind TVA înregistrării în RGEFF, s-a stabilit înregistrarea în RGEFF și a facturilor fiscale în care sunt indicate valorile impozabile cu semnul minus, rezultate din ajustarea valorii impozabile a livrării de mărfuri, servicii în urma modificării prețurilor sau returnării mărfurilor, cu totalul valorii impozabile ce depășește suma de 100000 lei.

* Agent Economic Autorizat (AEO), conform Codului vamal, este persoana juridică, înregistrată în conformitate cu legislaţia, care deţine acest statut în temeiul deciziei Serviciului Vamal şi care beneficiază de anumite facilităţi în ceea ce priveşte controlul vamal privind securitatea şi siguranţa şi/sau de anumite simplificări prevăzute de reglementările vamale. Lista AEO poate fi accesată, urmînd linkul

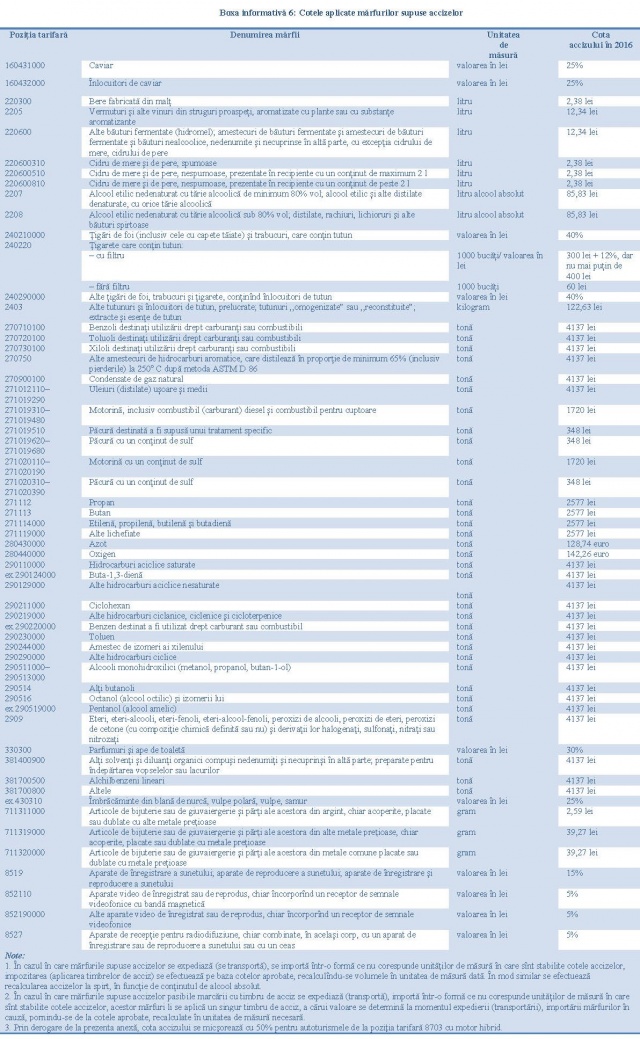

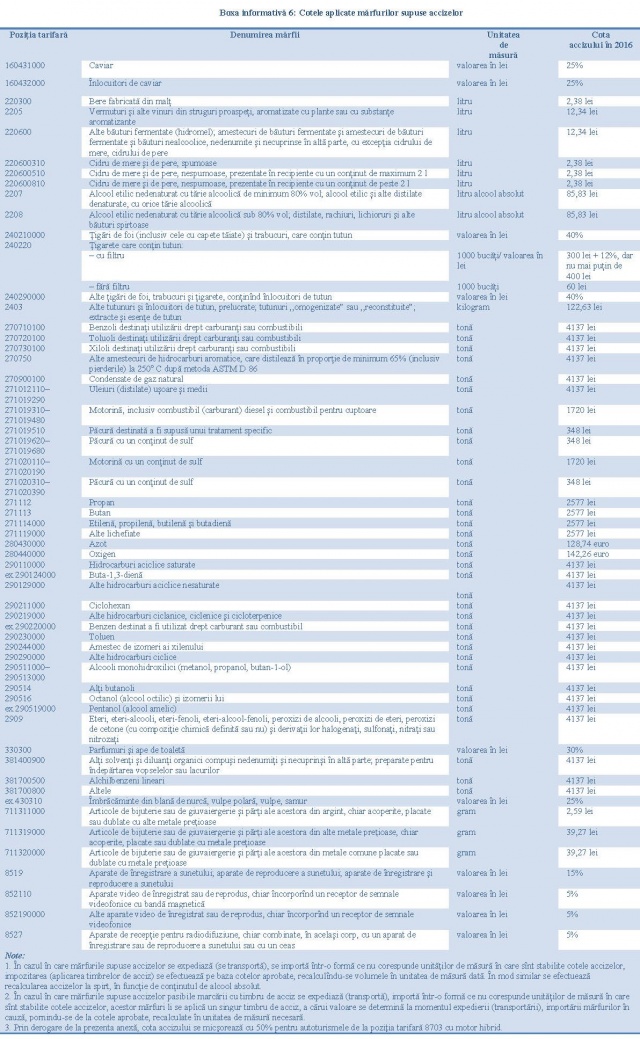

În mare parte, modificările operate au constat în actualizarea cotelor accizelor la indicatorii economici prestabiliți (rata inflației sau creșterea economică). Totodată, au fost înregistrate și unele ajustări procedurale, cele mai importante se prezintă mai jos:

a) revizuirea listei produselor care se scutesc de plata accizului, după cum urmează:

- alcoolul etilic nedenaturat de la poziţiile tarifare 220710000 şi 220890990, destinat producerii farmaceutice şi utilizării în medicină, în limita volumului contingentului anual stabilit de Guvern (art.124 alin.(15) din CF);

- alcoolul etilic nedenaturat de la poziţia tarifară 220710000 destinat utilizării în industria de parfumerie şi cosmetică, în limita volumului stabilit de ministerul de ramură, coordonat cu Inspectoratul Fiscal Principal de Stat şi Serviciul Vamal, în vederea realizării programului de activitate al industriei de parfumerie şi cosmetică pe anul respectiv (art.124 alin.(16) din CF);

- mărfurile de la poziţiile tarifare 280430000 şi 280440000 produse pe teritoriul ţării (art.124 alin.(17) din CF).

b) extinderea dreptului de trecere în cont a accizelor și asupra producătorilor autohtoni. Pînă la operarea modificărilor, subiectul care desfăşoară activitate de întreprinzător şi care nu este înregistrat în calitate de subiect al impunerii cu accize, la exportul mărfurilor supuse accizelor, beneficiază de restituirea accizului achitat anterior pentru materia primă supusă accizelor prelucrată şi/sau fabricată pe teritoriul Republicii Moldova, utilizată ulterior pentru prelucrarea şi/sau fabricarea altor mărfuri supuse accizelor. Operarea modificărilor are drept scop excluderea inechității faţă de producători în partea ce ţine de restituirea sumei accizelor achitate numai pentru materia primă supusă accizelor prelucrată şi/sau fabricată pe teritoriul Republicii Moldova, utilizată ulterior pentru prelucrarea şi/sau fabricarea altor mărfuri supuse accizelor, deoarece cheltuielile pentru procurarea materiei prime şi achitarea accizului pentru marfa respectivă sunt suportate nemijlocit de către producători (art.125 alin.(32) din CF).

c) revizuirea cotelor accizelor

a) acordarea dreptului de evaluare a bunurilor imobile în scopul impunerii și din alte surse, decît din bugetul de stat. Conform modificărilor operate la art.279 alin.(6) și (7) din CF, autoritatea administraţiei publice locale poate iniţia procesul de evaluare sau reevaluare a bunurilor imobiliare din unitatea administrativ-teritorială respectivă, inclusiv colectarea datelor iniţiale privind bunurile imobiliare, cu transmiterea ulterioară a datelor respective organelor cadastrale pentru evaluarea în modul stabilit de legislaţia în vigoare. În aceste cazuri, finanţarea lucrărilor de evaluare și reevaluare a bunurilor imobiliare se va efectua din bugetul local. Norma dată urmează a fi aplicată începînd cu 1 ianuarie 2017.

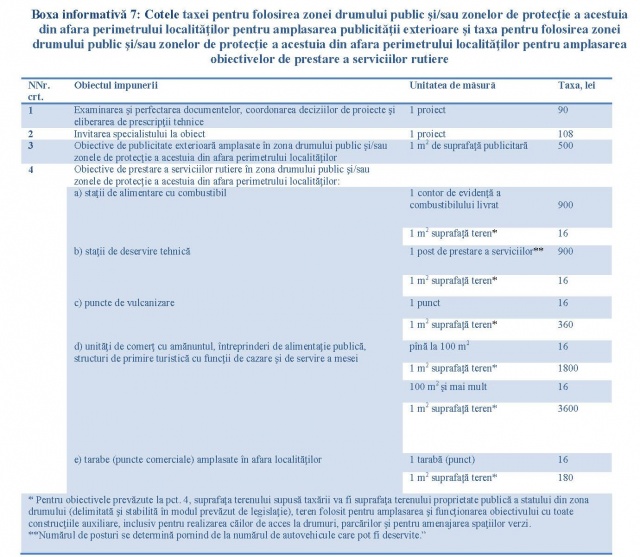

b) revizuirea noțiunii de ”dispozitiv publicitar” și a obiectului impunerii în cazul taxei aferente, realizîndu-se îngustarea bazei impozabile a taxei pentru dispozitivele publicitare în scopul diminuării poverii fiscale a contribuabililor, precum și simplificarea și eficientizarea administrării fiscale a acesteia. Astfel, obligația achitării taxei pentru dispozitivele publicitare va reveni contribuabilului numai în cazul amplasării prin intermediul dispozitivele publicitare a publicităţii exterioare, care este definită în Legea cu privire la publicitate (art.288 pct.8 și art.290 lit.q) din CF). Totodată, s-a revizuit obiectului impunerii la taxa pentru dispozitivele publicitare, acesta constituind suprafaţa feţei (feţelor) dispozitivului publicitar prin intermediul cărora se amplasează publicitatea exterioară (art.291 alin.(1) lit.q) din CF).

c) revizuirea obiectului impunerii în cazul taxei de piață. Astfel, conform noii redacții, obiect al impunerii îl constituie suprafața terenului pieței și a clădirilor, construcțiilor a căror strămutare este imposibilă fără cauzarea de prejudicii destinației lor. Noua definiție a obiectului impunerii oferă o claritate mai mare în partea ce ține de imobilele aflate pe teritoriul piețelor, definind clar care din ele vor constitui obiect al impunerii.

d) ajustarea noțiunilor ce se referă la taxa pentru utilizarea resurselor naturale în scopul racordării noţiunilor utilizate în Codul fiscal la prevederile Codului subsolului nr.3-XVI din 02.02.2009.

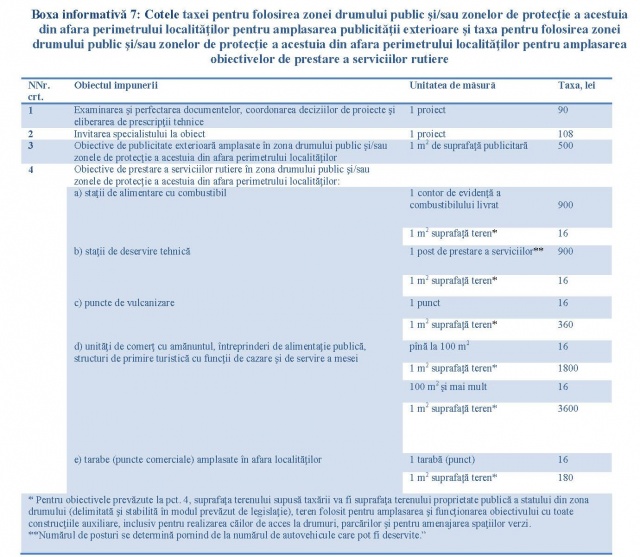

e) ajustarea mecanismului de aplicare a taxei pentru folosirea zonei drumului public şi/sau zonelor de protecţie a acestuia din afara perimetrului localităţilor pentru amplasarea obiectivelor de prestare a serviciilor rutiere. Conform ajustărilor operate, pentru obiective de prestare a serviciilor rutiere în zona drumului public şi/sau zonele de protecţie a acestuia din afara perimetrului localităţilor (lista cărora se va specifica în boxa informativă 7) taxa se determină prin înmulţirea cotei taxei cu fiecare metru pătrat de suprafaţă a terenului proprietate publică a statului din zona drumului folosit pentru amplasarea şi funcţionarea obiectivului (art.366 alin.(1) lit.d) din CF). Totodată, in cazul în care terenul ocupat de obiectivele de prestare a serviciilor rutiere (inclusiv căile de acces, parcările și spațiile verzi) este situat parţial în zona drumului public şi/sau zonele de protecţie a acestuia din afara perimetrului localităţilor, taxa pentru teren se calculează doar pentru suprafaţa de teren proprietate publică a statului, delimitată şi stabilită în modul prevăzut de legislaţie, teren folosit pentru amplasarea și funcționarea obiectivului. Dacă obiectivul de prestare a serviciilor rutiere a fost amplasat sau a fost lichidat pe parcursul perioadei fiscale, taxa se calculează, în modul stabilit, din ziua în care a fost obținută autorizația pentru amplasarea sau, respectiv, pînă în ziua în care obiectivul a fost lichidat. Se consideră că obiectivul a fost lichidat din data retragerii autorizaţiei de către organul abilitat al administraţiei publice centrale.

a) acordarea dreptului de evaluare a bunurilor imobile în scopul impunerii și din alte surse, decît din bugetul de stat. Conform modificărilor operate la art.279 alin.(6) și (7) din CF, autoritatea administraţiei publice locale poate iniţia procesul de evaluare sau reevaluare a bunurilor imobiliare din unitatea administrativ-teritorială respectivă, inclusiv colectarea datelor iniţiale privind bunurile imobiliare, cu transmiterea ulterioară a datelor respective organelor cadastrale pentru evaluarea în modul stabilit de legislaţia în vigoare. În aceste cazuri, finanţarea lucrărilor de evaluare și reevaluare a bunurilor imobiliare se va efectua din bugetul local. Norma dată urmează a fi aplicată începînd cu 1 ianuarie 2017.

b) revizuirea noțiunii de ”dispozitiv publicitar” și a obiectului impunerii în cazul taxei aferente, realizîndu-se îngustarea bazei impozabile a taxei pentru dispozitivele publicitare în scopul diminuării poverii fiscale a contribuabililor, precum și simplificarea și eficientizarea administrării fiscale a acesteia. Astfel, obligația achitării taxei pentru dispozitivele publicitare va reveni contribuabilului numai în cazul amplasării prin intermediul dispozitivele publicitare a publicităţii exterioare, care este definită în Legea cu privire la publicitate (art.288 pct.8 și art.290 lit.q) din CF). Totodată, s-a revizuit obiectului impunerii la taxa pentru dispozitivele publicitare, acesta constituind suprafaţa feţei (feţelor) dispozitivului publicitar prin intermediul cărora se amplasează publicitatea exterioară (art.291 alin.(1) lit.q) din CF).

c) revizuirea obiectului impunerii în cazul taxei de piață. Astfel, conform noii redacții, obiect al impunerii îl constituie suprafața terenului pieței și a clădirilor, construcțiilor a căror strămutare este imposibilă fără cauzarea de prejudicii destinației lor. Noua definiție a obiectului impunerii oferă o claritate mai mare în partea ce ține de imobilele aflate pe teritoriul piețelor, definind clar care din ele vor constitui obiect al impunerii.

d) ajustarea noțiunilor ce se referă la taxa pentru utilizarea resurselor naturale în scopul racordării noţiunilor utilizate în Codul fiscal la prevederile Codului subsolului nr.3-XVI din 02.02.2009.

e) ajustarea mecanismului de aplicare a taxei pentru folosirea zonei drumului public şi/sau zonelor de protecţie a acestuia din afara perimetrului localităţilor pentru amplasarea obiectivelor de prestare a serviciilor rutiere. Conform ajustărilor operate, pentru obiective de prestare a serviciilor rutiere în zona drumului public şi/sau zonele de protecţie a acestuia din afara perimetrului localităţilor (lista cărora se va specifica în boxa informativă 7) taxa se determină prin înmulţirea cotei taxei cu fiecare metru pătrat de suprafaţă a terenului proprietate publică a statului din zona drumului folosit pentru amplasarea şi funcţionarea obiectivului (art.366 alin.(1) lit.d) din CF). Totodată, in cazul în care terenul ocupat de obiectivele de prestare a serviciilor rutiere (inclusiv căile de acces, parcările și spațiile verzi) este situat parţial în zona drumului public şi/sau zonele de protecţie a acestuia din afara perimetrului localităţilor, taxa pentru teren se calculează doar pentru suprafaţa de teren proprietate publică a statului, delimitată şi stabilită în modul prevăzut de legislaţie, teren folosit pentru amplasarea și funcționarea obiectivului. Dacă obiectivul de prestare a serviciilor rutiere a fost amplasat sau a fost lichidat pe parcursul perioadei fiscale, taxa se calculează, în modul stabilit, din ziua în care a fost obținută autorizația pentru amplasarea sau, respectiv, pînă în ziua în care obiectivul a fost lichidat. Se consideră că obiectivul a fost lichidat din data retragerii autorizaţiei de către organul abilitat al administraţiei publice centrale.

a) ajustarea și/sau operarea unor modificări în definițiile ce vizează administrarea fiscală, printre care:

a) ajustarea și/sau operarea unor modificări în definițiile ce vizează administrarea fiscală, printre care:

- introducerea noțiunii de conformare voluntară care reprezintă calculare corectă, raportare și achitare deplină și la timp la buget a obligației fiscale de către contribuabil în mod benevol (art.129 pct.61) din CF);

- completarea noțiunii de ”restanță” prin concretizarea că obligațiile fiscale aferente contribuabililor aflați în procedură de insolvabilitate, procedura falimentului sau procedura simplificată a falimentului nu se califică drept restanță (art.129 pct.13 din CF)). Necesitatea operării modificării este generată de faptul că, conform prevederilor art.206 alin.(3) al Codului fiscal, obligaţiile fiscale a căror executare silită este imposibilă, precum şi suma obligaţiilor fiscale stinse prin scădere conform art.174 alin.(1), alin.(2) şi alin.(4) sînt luate la o evidenţă specială, care este parte componentă a evidenţei generale. Astfel, prin modificarea respectivă se legalizează faptul atestării lipsei restanţelor doar pentru a nu fi incluse în certificatele privind lipsa sau existenţa restanţelor faţă de bugetul public naţional, pe perioada existenţei documentelor confirmative ce permit neachitarea datoriilor conform legislaţiei în vigoare. Totodată, completarea a avut drept scop evitarea disensiunilor ce apar în cazul în care se solicită certificatele respective de către contribuabili, care sînt în procedură de insolvabilitate, şi de către administratorii acestora pentru a fi prezentate în instanţele de drept, deoarece se contrazic în esenţă (pe de o parte există restanţă – o condiţie pentru a fi derulată procedura de insolvabilitate, pe de altă parte – lipseşte restanţa, fapt ce exclude necesitatea de a intenta procedura de insolvabilitate);

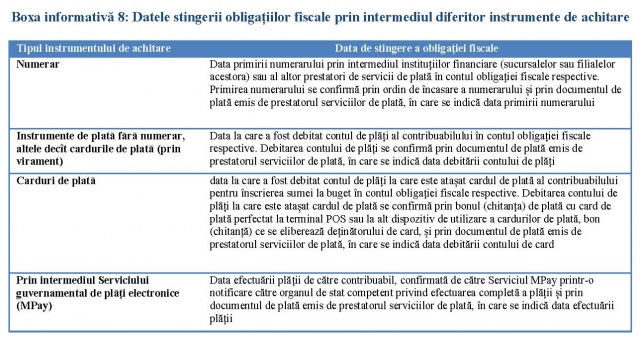

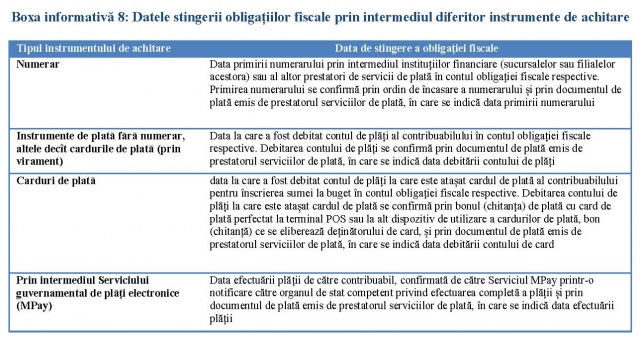

b) revizuirea modului și a termenului de stingere a obligației fiscale (prestatorilor de servicii de plată nebancară şi emitenţi de monedă electronică - organizații de microfinanţare, Poşta Moldovei, agenţi economici ce prestează servicii de plată prin intermediul terminalelor cash-in, etc.) decît instituţiile financiare. Modificarea presupune acordarea posibilităţii de achitare mai rapidă şi comodă a obligațiilor fiscale prin intermediul altor prestatori de servicii de plată decît instituţiile financiare. Concomitent, se propune extinderea răspunderii pentru încălcările modului de decontare şi executare a ordinelor de plată, stabilite la art.259 alin.(4) și alin.(6) din Codul fiscal, asupra altor prestatori de servicii de plată (organizaţii de microfinanţare, Poşta Moldovei, agenţi economici ce prestează servicii de plată prin intermediul terminalelor cash-in, etc.).

Modificarea vizează art.171 alin.(2) și alin.(3), art.178 alin.(1) și art.259 din CF.

c) revederea mecanismului de acordare a dreptului de eșalonare a obligației fiscale (art.180 din CF). Modificarea presupune pe de o parte, acordarea dreptului unui grup mai mare de contribuabili de a beneficia de eșalonarea pe o perioadă de pînă la 12 luni a datoriilor sale (fie prin amînare cu achitare printr-o plată unică, fie prin eșalonare cu achitare în rate), dar pe de altă parte impune aplicarea măsurilor de asigurare a stingerii obligației fiscale sub formă de gaj. Totodată, amînarea sau eşalonarea stingerii obligaţiei fiscale se acordă în baza unui contract-tip, care se încheie între organul fiscal şi contribuabil: (a) dacă suma restanţelor la bugetul public naţional, cu excepţia bugetului asigurărilor sociale de stat, nu depăşeşte suma de 300 mii lei inclusiv; (b) dacă suma restanţelor la bugetul public naţional, cu excepţia bugetului asigurărilor sociale de stat, depăşeşte suma de 300 mii lei, după coordonarea şi acordul scris al Inspectoratului Fiscal Principal de Stat.

d) acordarea dreptului agenților economici de a depune dările de seamă fiscale la orice organ fiscal teritorial. Modificarea operată la art.187 alin.(2) din CF are drept scop simplificarea mecanismului de conformare voluntară a contribuabililor prin oferirea posibilității de prezentare a dărilor de seamă în orice organ fiscal teritorial. Este de menționat că norma dată își are efectul cu condiția că prezentarea dării de seamă are loc în termenul stabilit de prezentare a acestora. Cu alte cuvinte, prezentarea Declarației privind TVA aferentă lunii iunie poate fi depusă în termenul stabilit, adică pînă la data de 25 a lunii iulie în orice organ fiscal teritorial. În cazul depășirii termenului, aceasta urmează a fi depusă doar la organul fiscal, în raza căruia contribuabilul se deservește.

e) extinderea obligativității de depunere a dărilor de seamă electronice asupra angajatorilor cu mai mult de 10 angajați. Astfel, pe lîngă plătitorii de TVA, începînd cu 1 iulie 2016, darea de seamă fiscală se prezintă utilizînd, în mod obligatoriu, metode automatizate de raportare electronică, în forma şi în modul reglementat de Inspectoratul Fiscal Principal de Stat de către subiecţii care au, conform numărului scriptic de salariați înregistrat în anul precedent, mai mult de 10 persoane angajate prin contract individual de muncă ori prin alte contracte. Altfel spus, începînd cu perioada fiscală care începe cu luna iulie, dările de seamă urmează a fi depuse, în mod obligatoriu, în formă electronică. Spre exemplu, Darea de seamă IRV14 urmează a fi depusă în formă electronică pentru luna iulie pînă la data de 25 august.

f) revizuirea mecanismului de estimare prin metode și surse indirecte a veniturilor persoanelor fizice – cetățeni. Astfel, subiecţi ai estimării prin metode indirecte vor constitui persoanele fizice rezidente cetăţeni ai Republicii Moldova care depăşesc riscul minim acceptat stabilit în art.22613 alin.(11) din Codul fiscal, adică diferenţa dintre veniturile impozabile estimate calculate în baza situaţiei fiscale şi veniturile impozabile declarate de persoana fizică sau de plătitorii de venit este mai mare 300 mii lei. Scopul propunerii este excluderea cazurilor cînd persoanele fizice cu venituri nesemnificative declarate sau declarate incomplet, concomitent obţin venituri sau efectuează cheltuieli la limita criteriilor actuale de subiect al estimării prin metode indirecte. În acest caz, organul fiscal este în imposibilitatea aplicării metodelor indirecte de estimare a venitului impozabil. De exemplu, persoana fizică fără venituri declarate în perioada fiscală verificată obţine proprietăţi în valoare de 999.999 lei. Conform art.22613 alin.(13) din Codul fiscal, persoana în cauză urmează a fi inclusă în lista persoanelor fizice ce urmează a fi supusă verificării fiscale prealabile. Însă, în conformitate cu prevederile actuale a art.2263 lit.a) din Codul fiscal, persoana fizică nu este subiect al estimării şi, respectiv, nu pot fi aplicate metodele indirecte de estimare a proprietăţii respective. Totodată, au fost operate ajustări și la biectul impunerii. Astfel, propune interzicerea diminuării venitului impozabil estimat al persoanei fizice cu suma de 500 mii lei, în cazul existenţei probelor ce atestă acordarea împrumutului de mijloace băneşti de către acesta altor persoane fizice. Aceste măsuri au drept scop contracararea fenomenului de întocmire de către persoanele fizice supuse controlului fiscal a contractelor de împrumut false cu persoanele fizice terţe care nu au avut obligaţia de a depune Declaraţia cu privire la disponibilul de mijloace băneşti. Schemele frauduloase în cauză oferă posibilitatea persoanelor fizice supuse controlului fiscal de a se eschiva de la plata obligaţiunilor fiscale – fapt care va fi diminuat odată cu intrarea în vigoare a prevederilor curente. Totodată, a fost revizuit sistemul de amenzi aplicate furnizorilor de informații ce constituie baza pentru estimarea indirectă (art.253 alin.(6)-(8) din CF). Respectiv:

Modificarea vizează art.171 alin.(2) și alin.(3), art.178 alin.(1) și art.259 din CF.

c) revederea mecanismului de acordare a dreptului de eșalonare a obligației fiscale (art.180 din CF). Modificarea presupune pe de o parte, acordarea dreptului unui grup mai mare de contribuabili de a beneficia de eșalonarea pe o perioadă de pînă la 12 luni a datoriilor sale (fie prin amînare cu achitare printr-o plată unică, fie prin eșalonare cu achitare în rate), dar pe de altă parte impune aplicarea măsurilor de asigurare a stingerii obligației fiscale sub formă de gaj. Totodată, amînarea sau eşalonarea stingerii obligaţiei fiscale se acordă în baza unui contract-tip, care se încheie între organul fiscal şi contribuabil: (a) dacă suma restanţelor la bugetul public naţional, cu excepţia bugetului asigurărilor sociale de stat, nu depăşeşte suma de 300 mii lei inclusiv; (b) dacă suma restanţelor la bugetul public naţional, cu excepţia bugetului asigurărilor sociale de stat, depăşeşte suma de 300 mii lei, după coordonarea şi acordul scris al Inspectoratului Fiscal Principal de Stat.

d) acordarea dreptului agenților economici de a depune dările de seamă fiscale la orice organ fiscal teritorial. Modificarea operată la art.187 alin.(2) din CF are drept scop simplificarea mecanismului de conformare voluntară a contribuabililor prin oferirea posibilității de prezentare a dărilor de seamă în orice organ fiscal teritorial. Este de menționat că norma dată își are efectul cu condiția că prezentarea dării de seamă are loc în termenul stabilit de prezentare a acestora. Cu alte cuvinte, prezentarea Declarației privind TVA aferentă lunii iunie poate fi depusă în termenul stabilit, adică pînă la data de 25 a lunii iulie în orice organ fiscal teritorial. În cazul depășirii termenului, aceasta urmează a fi depusă doar la organul fiscal, în raza căruia contribuabilul se deservește.

e) extinderea obligativității de depunere a dărilor de seamă electronice asupra angajatorilor cu mai mult de 10 angajați. Astfel, pe lîngă plătitorii de TVA, începînd cu 1 iulie 2016, darea de seamă fiscală se prezintă utilizînd, în mod obligatoriu, metode automatizate de raportare electronică, în forma şi în modul reglementat de Inspectoratul Fiscal Principal de Stat de către subiecţii care au, conform numărului scriptic de salariați înregistrat în anul precedent, mai mult de 10 persoane angajate prin contract individual de muncă ori prin alte contracte. Altfel spus, începînd cu perioada fiscală care începe cu luna iulie, dările de seamă urmează a fi depuse, în mod obligatoriu, în formă electronică. Spre exemplu, Darea de seamă IRV14 urmează a fi depusă în formă electronică pentru luna iulie pînă la data de 25 august.

f) revizuirea mecanismului de estimare prin metode și surse indirecte a veniturilor persoanelor fizice – cetățeni. Astfel, subiecţi ai estimării prin metode indirecte vor constitui persoanele fizice rezidente cetăţeni ai Republicii Moldova care depăşesc riscul minim acceptat stabilit în art.22613 alin.(11) din Codul fiscal, adică diferenţa dintre veniturile impozabile estimate calculate în baza situaţiei fiscale şi veniturile impozabile declarate de persoana fizică sau de plătitorii de venit este mai mare 300 mii lei. Scopul propunerii este excluderea cazurilor cînd persoanele fizice cu venituri nesemnificative declarate sau declarate incomplet, concomitent obţin venituri sau efectuează cheltuieli la limita criteriilor actuale de subiect al estimării prin metode indirecte. În acest caz, organul fiscal este în imposibilitatea aplicării metodelor indirecte de estimare a venitului impozabil. De exemplu, persoana fizică fără venituri declarate în perioada fiscală verificată obţine proprietăţi în valoare de 999.999 lei. Conform art.22613 alin.(13) din Codul fiscal, persoana în cauză urmează a fi inclusă în lista persoanelor fizice ce urmează a fi supusă verificării fiscale prealabile. Însă, în conformitate cu prevederile actuale a art.2263 lit.a) din Codul fiscal, persoana fizică nu este subiect al estimării şi, respectiv, nu pot fi aplicate metodele indirecte de estimare a proprietăţii respective. Totodată, au fost operate ajustări și la biectul impunerii. Astfel, propune interzicerea diminuării venitului impozabil estimat al persoanei fizice cu suma de 500 mii lei, în cazul existenţei probelor ce atestă acordarea împrumutului de mijloace băneşti de către acesta altor persoane fizice. Aceste măsuri au drept scop contracararea fenomenului de întocmire de către persoanele fizice supuse controlului fiscal a contractelor de împrumut false cu persoanele fizice terţe care nu au avut obligaţia de a depune Declaraţia cu privire la disponibilul de mijloace băneşti. Schemele frauduloase în cauză oferă posibilitatea persoanelor fizice supuse controlului fiscal de a se eschiva de la plata obligaţiunilor fiscale – fapt care va fi diminuat odată cu intrarea în vigoare a prevederilor curente. Totodată, a fost revizuit sistemul de amenzi aplicate furnizorilor de informații ce constituie baza pentru estimarea indirectă (art.253 alin.(6)-(8) din CF). Respectiv:

- prezentarea tardivă a informaţiei prevăzute la art. 22611 alin. (5) de către persoanele indicate la art. 22611 alin. (2) se sancţionează cu amendă în mărime de 2% din suma indicată în informaţia prezentată tardiv, dar nu mai mult de 25 mii lei;

- prezentarea informaţiei prevăzute la art. 22611 alin. (5) neautentice de către persoanele indicate la art. 22611 alin. (2) se sancţionează cu amendă în mărime de 10% din diferenţa dintre suma care urma să fie indicată şi cea indicată în informaţie, dar nu mai mult de 50 mii lei;

- neprezentarea informaţiei prevăzute la art. 22611 alin. (5) de către persoanele indicate la art. 22611 alin. (2) se sancţionează cu amendă în mărime de 50% din suma care urma să fie indicată în informaţie, dar nu mai mult de 150 mii lei.

g) revizuirea conceptului de ”încălcare nesemnificativă”. Astfel, noua redacție aduce mai multă claritate în modul în care urmează a fi tratată și înțeleasă această inițiativă. În redacția precedentă era destul de complicat de a înțelege cum anume acționează acest mecanism, dat fiind faptul că exista statutul de primă încălcare, destul de complicat de estimat și trimiteri complicate de la un articol la altul. În redacția curentă, se consideră nesemnificativă încălcarea fiscală dacă suma impozitului sau taxei constituie pînă la 100 lei pentru persoanele fizice care nu desfăşoară activitate de întreprinzător şi pînă la 1000 lei pentru persoanele fizice care desfăşoară activitate de întreprinzător şi persoanele juridice, inclusiv pentru fiecare perioadă fiscală în parte – în cazul nedeclarării, declarării tardive sau diminuării impozitului sau taxei.

Veronica Vragaleva

Viceministru al finanțelor

„Acest articol aparține exclusiv P.P. „Monitorul fiscal FISC.md” și este protejat de Legea privind drepturile de autor.

Orice preluare a conținutului se face doar cu indicarea SURSEI și cu LINK ACTIV către pagina articolului”.

Politica fiscală pentru anul 2016, ca parte a politicii bugetar-fiscale, a reprezentat un exercițiu și mai complicat pentru conducerea Ministerului Finanțelor, dat fiind faptul că la investirea ei (ianuarie-februarie 2016), aceasta încă exista doar în stare de proiect, făcînd exercițiu de aprobare în termeni utili a documentului unul contra cronometru.

Mai mult ca atît, dat fiind faptul că politica fiscală pentru anul 2015 a fost aprobată cu angajamentul Guvernului în fața Parlamentului*, fără a ține prea mult cont și de părerea societății civile, în special, de afaceri, la elaborarea proiectului de lege, la consultarea publică și promovarea proiectului în Parlament au fost propuse spre examinare Ministerului Finanțelor un număr impunător de amendamente, care necesitau a fi testate și, la necesitate, incluse în proiectul de lege **.

* Exercițiu de voință legiferat prin ordonanță guvernamentală de urgență înaintată de prim-ministru, prin care acesta își asumă responsabilitatea de executare a actului normativ asumat, acesta nefiind discutat și votat ulterior în Parlament, rolul Parlamentului limitîndu-se doar la înaintarea, în timp de 72 ore de la momentul prezentării ordonanței de angajament, a moțiunii de cenzură.

** În baza mai multor decizii ale Curții Constituționale, Regulamentul Parlamentului nr. 797-XIII din 02.04.1996 a fost completat cu un set de norme care presupun că comisia permanentă sesizată în fond transmite Guvernului, spre avizare, amendamentele care, la decizia comisiei, atrag majorarea sau reducerea veniturilor bugetare sau a împrumuturilor, precum şi majorarea sau reducerea cheltuielilor bugetare, exercițiul bugetar-fiscal al anului 2016 fiind primul după operarea acestor modificări.

Politica fiscală pentru anul 2016, ca parte a politicii bugetar-fiscale, a reprezentat un exercițiu și mai complicat pentru conducerea Ministerului Finanțelor, dat fiind faptul că la investirea ei (ianuarie-februarie 2016), aceasta încă exista doar în stare de proiect, făcînd exercițiu de aprobare în termeni utili a documentului unul contra cronometru.

Mai mult ca atît, dat fiind faptul că politica fiscală pentru anul 2015 a fost aprobată cu angajamentul Guvernului în fața Parlamentului*, fără a ține prea mult cont și de părerea societății civile, în special, de afaceri, la elaborarea proiectului de lege, la consultarea publică și promovarea proiectului în Parlament au fost propuse spre examinare Ministerului Finanțelor un număr impunător de amendamente, care necesitau a fi testate și, la necesitate, incluse în proiectul de lege **.

* Exercițiu de voință legiferat prin ordonanță guvernamentală de urgență înaintată de prim-ministru, prin care acesta își asumă responsabilitatea de executare a actului normativ asumat, acesta nefiind discutat și votat ulterior în Parlament, rolul Parlamentului limitîndu-se doar la înaintarea, în timp de 72 ore de la momentul prezentării ordonanței de angajament, a moțiunii de cenzură.

** În baza mai multor decizii ale Curții Constituționale, Regulamentul Parlamentului nr. 797-XIII din 02.04.1996 a fost completat cu un set de norme care presupun că comisia permanentă sesizată în fond transmite Guvernului, spre avizare, amendamentele care, la decizia comisiei, atrag majorarea sau reducerea veniturilor bugetare sau a împrumuturilor, precum şi majorarea sau reducerea cheltuielilor bugetare, exercițiul bugetar-fiscal al anului 2016 fiind primul după operarea acestor modificări.

Din tabel se poate identifica că măsurile fiscale reprezintă circa jumătate din toate obiectivele de politică bugetar-fiscale, ceea ce face direcția aceasta drept una prioritară, care necesită un tratament special.

Printre amendamentele excluse la faza regîndirii proiectului de către Ministerul Finanțelor și Guvern din proiectul de politică bugetar-fiscală existent la începutul anului 2016 se numără:

Din tabel se poate identifica că măsurile fiscale reprezintă circa jumătate din toate obiectivele de politică bugetar-fiscale, ceea ce face direcția aceasta drept una prioritară, care necesită un tratament special.

Printre amendamentele excluse la faza regîndirii proiectului de către Ministerul Finanțelor și Guvern din proiectul de politică bugetar-fiscală existent la începutul anului 2016 se numără:

Respectiv, în cadrul ședinței Parlamentului Republicii Moldova din 17 iunie 2016, proiectul de lege pentru modificarea și completarea unor acte legislative nr. 218 din 19.05.2016 a fost aprobat, cu intrarea în vigoare a politicii fiscale începînd cu 1 iulie 2016 (în mare majoritate).

În cele ce urmează, se va realiza o trecere în revistă a celor mai importante modificări din Codul fiscal și din alte acte ce compun legislația fiscală.

Respectiv, în cadrul ședinței Parlamentului Republicii Moldova din 17 iunie 2016, proiectul de lege pentru modificarea și completarea unor acte legislative nr. 218 din 19.05.2016 a fost aprobat, cu intrarea în vigoare a politicii fiscale începînd cu 1 iulie 2016 (în mare majoritate).

În cele ce urmează, se va realiza o trecere în revistă a celor mai importante modificări din Codul fiscal și din alte acte ce compun legislația fiscală.

Mecanismul propus este doar prima fază în implementarea unui concept modern, ce va viza nu doar bunurile imobile, ci și autoturismele, care, de asemenea, reprezintă subiect al impunerii cu impozitul pe avere (pe lux) în multe țări.

La elaborarea conceptului, Ministerul Finanțelor s-a inspirat din experiența Norvegiei, făcînd, totuși, ajustările necesare realităților din Moldova**.