Știri

Aspecte privind completarea Declarației cu privire la impozitul pe venit, pe etape, pentru perioada 2018, de către persoanele fizice cetățeni

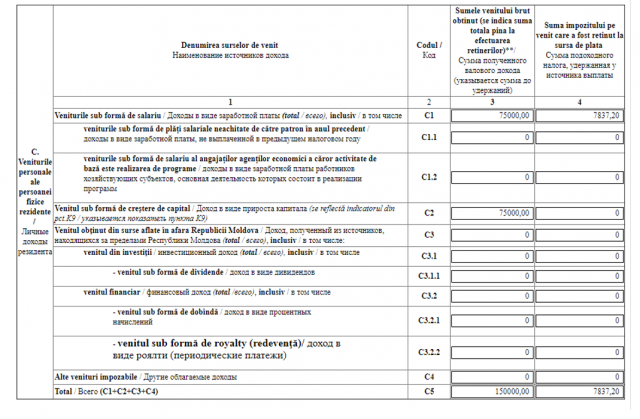

- Creșterea de capital – 75 000 lei

- Creșterea de capital – 75 000 lei

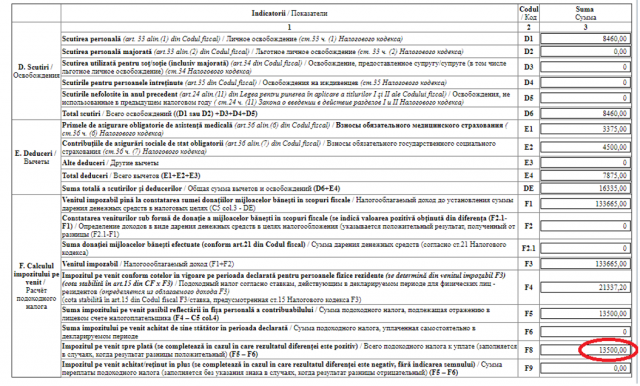

Astfel, venitul total pentru persoana fizică constituie 150 000 lei, care se va impozita la cotele de 7% din suma de până la 24 750 lei, iar suma ce depășește 24 750 lei se va impozita cu 18 %, ținând cont de scutirea personală pentru 9 luni.

Astfel, venitul total pentru persoana fizică constituie 150 000 lei, care se va impozita la cotele de 7% din suma de până la 24 750 lei, iar suma ce depășește 24 750 lei se va impozita cu 18 %, ținând cont de scutirea personală pentru 9 luni.

Conform Declarației cu privire la impozitul pe venit aferent etapei I a perioadei 2018, persoana fizică X are obligații fiscale cu privire la achitarea impozitului pe venit în sumă de 13500 lei.

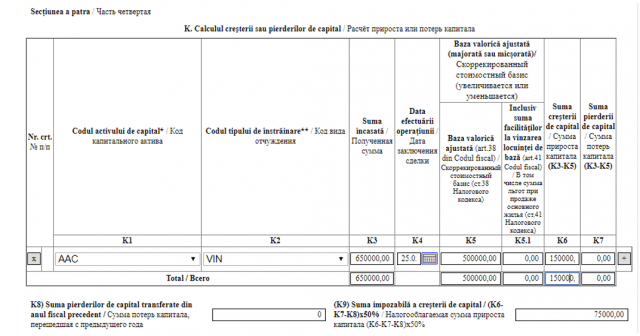

2. Cât privește etapa a II, pentru tranzacția înregistrată la data de 15 decembrie 2018 persoana fizică își va determina creșterea de capital :

Baza valorică a acțiunilor conform contractului de cumpărare constituie 15 000 lei.

Valoarea de înstrăinare constituie 45 000 lei

Astfel, creșterea de capital = VÎ – BV, respectiv, CC = 45 000 lei – 15 000 lei =30 000 lei.

Este de menționat că, în contextul modificărilor operate pe parcursul perioadei fiscale 2018, începând cu 1 octombrie a fost modificată modalitatea de determinare a venitului obținut din înstrăinarea activelor de capital. Pentru a II etapă suma creșterii de capital este determinată ca 20% din suma excedentară.

Astfel, în partea ce ține de apariția obligației fiscale privind impozitul pe venit menționăm că, veniturile obținute de către persoanele fizice se vor impozita la momentul când acestea vor fi încasate, conform normelor în vigoare la acel moment. Respectiv, în scopuri fiscale: CC = 30 000 lei x 20% = 6 000 lei.

Persoana fizică își va declara obligațiile fiscale pentru a II etapă a perioadei 2018 prin depunerea Declarației persoanei fizice cu privire la impozitul pe venit (Forma CET18) cu completarea Secțiunii a patra (Calculul creșterii / pierderii de capital) și cu utilizarea scutirilor pentru 3 luni în cuantumul în vigoare începând cu 1 octombrie 2018 (scutirea personală în sumă de 6000 lei).

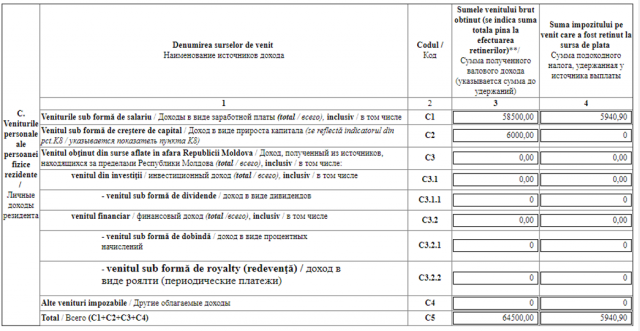

Venituri declarate:

˗Venituri salariale – 28 500 lei (din care a fost reținut impozit - 2 340,9 lei, prime medicale – 1 282,5 lei si contribuții de asigurări sociale – 1 710,0 lei)

˗Venituri obținute în urma prestării serviciilor – 30 000 lei (din care a fost reținut impozit – 3 600,0 lei, prime medicale – 1 350,0 lei si contribuţii de asigurări sociale – 1 800,0 lei)

˗Creșterea de capital – 6 000 lei.

Conform Declarației cu privire la impozitul pe venit aferent etapei I a perioadei 2018, persoana fizică X are obligații fiscale cu privire la achitarea impozitului pe venit în sumă de 13500 lei.

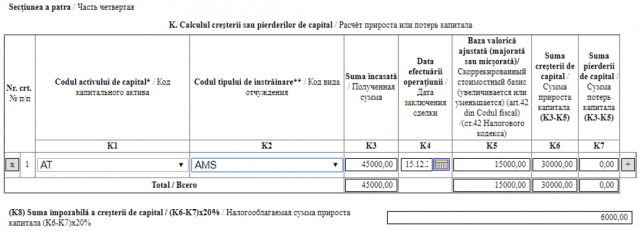

2. Cât privește etapa a II, pentru tranzacția înregistrată la data de 15 decembrie 2018 persoana fizică își va determina creșterea de capital :

Baza valorică a acțiunilor conform contractului de cumpărare constituie 15 000 lei.

Valoarea de înstrăinare constituie 45 000 lei

Astfel, creșterea de capital = VÎ – BV, respectiv, CC = 45 000 lei – 15 000 lei =30 000 lei.

Este de menționat că, în contextul modificărilor operate pe parcursul perioadei fiscale 2018, începând cu 1 octombrie a fost modificată modalitatea de determinare a venitului obținut din înstrăinarea activelor de capital. Pentru a II etapă suma creșterii de capital este determinată ca 20% din suma excedentară.

Astfel, în partea ce ține de apariția obligației fiscale privind impozitul pe venit menționăm că, veniturile obținute de către persoanele fizice se vor impozita la momentul când acestea vor fi încasate, conform normelor în vigoare la acel moment. Respectiv, în scopuri fiscale: CC = 30 000 lei x 20% = 6 000 lei.

Persoana fizică își va declara obligațiile fiscale pentru a II etapă a perioadei 2018 prin depunerea Declarației persoanei fizice cu privire la impozitul pe venit (Forma CET18) cu completarea Secțiunii a patra (Calculul creșterii / pierderii de capital) și cu utilizarea scutirilor pentru 3 luni în cuantumul în vigoare începând cu 1 octombrie 2018 (scutirea personală în sumă de 6000 lei).

Venituri declarate:

˗Venituri salariale – 28 500 lei (din care a fost reținut impozit - 2 340,9 lei, prime medicale – 1 282,5 lei si contribuții de asigurări sociale – 1 710,0 lei)

˗Venituri obținute în urma prestării serviciilor – 30 000 lei (din care a fost reținut impozit – 3 600,0 lei, prime medicale – 1 350,0 lei si contribuţii de asigurări sociale – 1 800,0 lei)

˗Creșterea de capital – 6 000 lei.

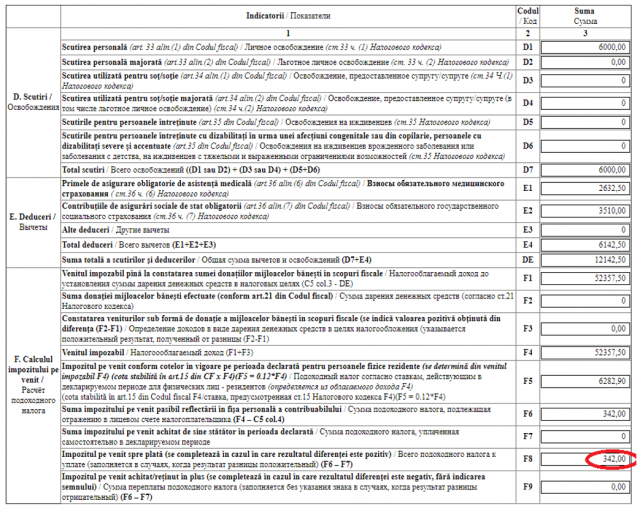

Respectiv, venitul total pentru persoana fizică constituie 64 500 lei, care se va impozita la cota de 12% din întregul venit obținut, ținând cont de scutirea personală pentru 3 luni.

Respectiv, venitul total pentru persoana fizică constituie 64 500 lei, care se va impozita la cota de 12% din întregul venit obținut, ținând cont de scutirea personală pentru 3 luni.

Conform declarației cu privire la impozitul pe venit aferent etapei a II a perioadei 2018, persoana fizică X are obligații fiscale cu privire la achitarea impozitului pe venit în sumă de 342 lei.

Conform declarației cu privire la impozitul pe venit aferent etapei a II a perioadei 2018, persoana fizică X are obligații fiscale cu privire la achitarea impozitului pe venit în sumă de 342 lei. „Acest articol aparține exclusiv P.P. „Monitorul fiscal FISC.md” și este protejat de Legea privind drepturile de autor.

Orice preluare a conținutului se face doar cu indicarea SURSEI și cu LINK ACTIV către pagina articolului”.

Autentificare

Autentificarea se poate efectua cu ajutorul adresei de E-mail sau a Login-ului

E-mail/Login *

Parola *

Contul de utilizator a fost creat cu succes. Pentru confirmarea înregistrării accesați linkul expediat la e-mailul indicat în formularul de înregistrare, care este valabil până la 30 zile calendaristice

Adresează-ne o întrebare

Dorești să obții un răspuns rapid si complex sau să ne sugerezi tematica unui articol necesar procesului tău de lucru? Loghează-te, expediază întrebarea sau sugestia și primești răspunsul experților în cel mai scurt timp la adresa de e-mail sau în profilul tău de pe pagină.

E-mail *

Comanda serviciului prin telefon

Introduceți corect datele solicitate și în scurt timp veți fi contactat de un operator

Prenumele *

Numele *

E-mail *

Telefon *

Feedback

Pentru monitorizarea statutului de prelucrare a Feedbackului expediat, recomandăm inițial să parcurgeți procesul de autentificare pe portal. Astfel, mesajul de răspuns din partea PP „Monitorul Fiscal FISC.md” la feedback se va salva și afișa în Profilul Dvs. În cazul expedierii feedback-ului fără a fi autentificat pe portal, mesajul va fi remis la adresa de e-mail.

E-mail *

E-mail *

4588 vizualizări

Data publicării:

04 Aprilie /2019 11:01

Catalogul tematic

Impozitul pe venit | Administrare fiscală | Dare de seamă fiscală | Legislație fiscală | Persoana fizică | Creşterea de capital | Deduceri fiscale

Etichete:

declaraţia | impozit pe venit | persoane fizice | obligaţie fiscală | venituri | contributii | scopuri fiscale | scutire

0 comentarii

Doar utilizatorii înregistraţi şi autorizați au dreptul de a posta comentarii.