Persoane fizice

Determinarea obligațiilor fiscale privind impozitul pe venit de catre persoanele fizice care nu desfășoară activitate de întreprinzator

Cine prezintă declarația?

Potrivit art.83 din CF, dreptul de a prezenta declarația cu privire la impozitul pe venit o au toți contribuabilii, însă obligația de a depune declarația persoanei fizice cu privire la impozitul pe venit o au persoanele care:

• persoanele fizice (cetăţenii RM, cetăţenii străini, apatrizii, inclusiv membrii societăţilor şi acţionarii fondurilor de investiţii) care au obligaţii privind achitarea impozitului;

• persoanele fizice rezidente (cetăţeni ai RM, cetăţeni străini şi apatrizi, inclusiv membri ai societăţilor şi acţionari ai fondurilor de investiţii) care nu au obligaţii privind achitarea impozitului, dar: – direcționează un cuantum procentual din impozitul pe venit calculat anual la buget – doresc să beneficieze la restituirea impozitului pe venit achitat în plus.

• persoanele fizice nerezidente care obţin venituri conform art.74.

Cum determinăm obligaţia privind achitarea impozitului?

|

Venit

impozabil

|

=

|

Venit

brut

|

-

|

Scutiri

|

-

|

Deduceri

|

|

|---|---|---|---|---|---|---|---|

|

PAOAM

|

CASS

|

||||||

Pentru anul 2019, la calcularea impozitului pe venit fiecare contribuabil are dreptul, după caz, la următoarele scutiri:

- scutire personală în sumă de 24 000 lei;

- scutire majoră1 în sumă de 30 000 lei;

- scutire pentru soţ (soţie) în sumă de 11 280 lei, cu condiţia că soţul (soţia) nu beneficiază de scutire personală sau o scutire în mărime de 18 000 lei dacă se află în relații de căsătorie cu orice persoană specificată la art.33 alin.(2) din CF;

- scutire pentru persoană întreținută2 în sumă de 3 000 lei pentru fiecare persoană întreținută sau o scutire în mărime de 18 000 lei pentru fiecare persoană întreținută cu dizabilităţi în urma unei afecţiuni congenitale sau din copilărie, persoanelor cu dizabilităţi severe şi accentuate.

La compartimentul „deduceri” se referă suma primelor de asigurare obligatorie de asistenţă medicală (PAM) și suma contribuţiei individuale de asigurări sociale (CAS) reflectate în Informaţia privind veniturile calculate şi achitate în folosul persoanei fizice şi privind impozitul pe venit reţinut din aceste venituri eliberată (până la 1 martie a anului fiscal următor anului de gestiune) de către angajator sau agentul economic care a efectuat plăţi în folosul persoanei fizice, precum și alte deduceri decât cele care au fost menționate anterior.

Astfel, determinarea existenței sau lipsei obligației privind plata impozitului pe venit se face prin completarea Declarației cu privire la impozitul pe venit (Declarația) din toate sursele de venituri obținute în baza informațiilor primite de la agenții economici, precum și a altor documente confirmative. La completarea Declaraţiei se va ține cont doar de sursele de venit impozabile.

Conform CF, venituri impozabile pentru persoanele fizice care nu desfășoară activitate de întreprinzător constituie:

- venitul din orice surse aflate în RM, inclusiv facilitățile acordate de angajator;

- venitul din orice surse aflate în afara RM pentru activitatea în RM;

- venitul din investiţii şi financiar din orice surse aflate în afara RM. Sursele de venit impozabile care se includ în venitul brut sunt stabilite de art.18 din CF.

Un aspect asupra căruia merită de atras atenția este poziţia „Venitul obţinut din surse aflate în afara Republicii Moldova”, în care urmează a fi completate veniturile din investiţii şi financiare (definite în alin. 5) și 6) din art. 12 din CF3) din orice surse aflate în afara RM, obţinute de persoanele fizice rezidente cetăţeni ai RM care nu desfăşoară activitate de întreprinzător (art.14 alin. (1) lit.c) CF).

De asemenea, potrivit pct.14 din Regulamentul cu privire la determinarea obligaţiilor fiscale aferente impozitului pe venitul persoanelor fizice rezidente cetățeni ai RM, aprobat prin Anexa nr. 2 la Hotărârea Guvernului nr. 693, în componenţa venitului din investiţii şi venitului financiar obţinute în străinătate de către persoanele fizice rezidente cetățeni ai RM se includ următoarele tipuri de venituri:

a) dividende;

b) dobândă;

c) royalty;

d) de la înstrăinarea activelor de capital.

Ținând cont de cele menționate, venitul salarial pentru munca prestată pe teritoriul unui stat străin de către cetățeanul RM, nu generează obligații fiscale în RM și, respective, nu se declară.

De asemenea, menționăm că transferurile de peste hotarele țării în folosul rudelor nu se încadrează în noțiunea de venit.

O altă situație la care atragem atenția este cea în care persoana desfășoară activitatea în RM, dar este remunerată de peste hotare. Conform art. 14 lit. b) din CF, venitul din orice surse aflate în RM, inclusiv facilităţile acordate de angajator, precum şi din orice surse aflate în afara RM pentru activitatea în RM obţinut de persoanele fizice rezidente cetăţeni ai RM care nu desfăşoară activitate de întreprinzător (cu excepţia deducerilor şi scutirilor la care au dreptul) constituie obiect de impunere cu impozitul pe venit în RM.

Este necesar să examinăm această situație și din perspectiva tratelor de evitare a dublei impuneri. Pentru exemplificare propunem să examinăm aleatoriu Convenţia între RM şi Irlanda pentru evitarea dublei impuneri şi prevenirea evaziunii fiscale cu privire la impozitele pe venit. Astfel, art.14 Venituri din munca salariată stabilește:

1. Sub rezerva prevederilor art. 15, 17 şi 18, salariile, simbriile şi alte remuneraţii similare, primite de un rezident al unui Stat Contractant (RM) în legătură cu munca salariată, vor fi impuse numai în acest Stat (RM), cu excepţia cazului, când munca salariată este exercitată în celălalt Stat Contractant (IR). Dacă munca salariată este exercitată în acest mod (în idee, în Irlanda), remuneraţiile astfel primite de acolo pot fi impuse în acel celălalt Stat (IR).

2. Indiferent de prevederile paragrafului 1, remuneraţiile, primite de un rezident al unui Stat Contractant (RM) în legătură cu munca salariată exercitată în celălalt Stat Contractant (IR), vor fi impuse numai în primul Stat menţionat (RM), dacă: a) primitorul este prezent în celălalt Stat (IR) pentru o perioadă sau perioade care nu depăşesc în total 183 zile în orice perioadă de douăsprezece luni, ce se începe sau se termină în anul fiscal dat, şi b) remuneraţiile sunt plătite de un patron sau în numele unui patron, care nu este rezident al celuilalt Stat, şi c) remuneraţiile nu sunt suportate de o reprezentanţă permanentă pe care patronul o are în celălalt Stat.

3. Indiferent de prevederile precedente ale acestui articol, remuneraţiile, primite în legătură cu munca salariată exercitată la bordul unei nave maritime sau aeronave, exploatate în trafic internaţional de o întreprindere a unui Stat Contractant, pot fi impuse în acest Stat. Astfel, dacă cetățeanul din RM pentru activitatea din RM este remunerat din Irlanda, chiar și prin prisma tratatului internațional de evitare a dublei impuneri, aceste venituri se impozitează în RM.

Exemplul 1. Persoana fizică Ion Popescu, pe parcursul anului 2019, a obținut următoarele venituri:

1. venit sub formă de salariu în sumă de 180 000 lei, fiind angajat în domeniul IT (companie care nu este rezidentă a IT Parc);

2. venit sub formă de dividende de peste hotare în sumă de 6 776 lei (350 euro la cursul de 19,36); 3. venit în sumă de 13 664 lei (700 euro la cursul de 19,52) sub formă de remunerații din surse din afara RM, pentru activitatea de freelancer.

Cum urmează a fi declarate și impozitate aceste venituri?

1. potrivit art.24 alin. (21) din Legea nr.1164 din 1 ianuarie 1998, angajații din domeniul IT sunt scutiți de obligația privind includerea veniturilor impozitate potrivit Legii indicate în componenţa venitului brut, respectiv, aceste venituri nu vor fi declarate prin declarația CET18.

2. Pentru a determina existența obligației aferente impozitului pe venit în situațiile propuse, este necesar să atragem atenția asupra obiectului de impunere la impozitul pe venit.

Conform prevederilor art.14 alin. (1) lit.c) CF, venitul din investiţii şi financiar din orice surse aflate în afara RM, obţinut de persoanele fizice rezidente cetăţeni ai RM care nu desfăşoară activitate de întreprinzător constituie obiect al impunerii cu impozitul pe venit.

Concomitent, art. 12 CF definește venitul din investiţii drept venit obţinut din investiţiile de capital și din investiţiile în activele financiare, dacă participarea contribuabilului la organizarea acestei activităţi nu este regulată, permanentă şi substanţială De asemenea, potrivit pct.14 sbpct. 1) din Anexa nr. 2 la HG nr. 693, în componenţa venitului din investiţii şi venitului financiar obţinute în străinătate de către persoanele fizice rezidente cetățeni ai RM se include venitul sub formă de dividende obţinute peste hotarele RM.

3. În partea ce ține de venitul obținut pentru activitatea de freelancer, acesta constituie obiect al impunerii cu impozitul pe venit și urmează a fi inclus în declarație la categoria „Alte venituri”. Menționăm că, în cazul obținerii venitului din surse aflate în afara RM pentru activitățile desfășurate în RM drept document primar poate fi utilizat contractul sau alt document aplicat în practica internațională.

De asemenea, ca confirmare a primirii mijloacelor bănești va servi extrasul detaliat din contul bancar al persoanei fizice, eliberat de instituția financiară respectivă. Potrivit pct.15 din Anexa nr. 2 la HG nr. 693, venitul obţinut în valută străină se recalculează în monedă naţională la cursul oficial al leului moldovenesc valabil la data achitării lui, ținând cont de reglementările stabilite la art. 21 din CF. Astfel, referindu-ne la datele din exemplu, persoana fizică va completa declarația CET18, după cum urmează:

În cazul obținerii veniturilor din categoria celor financiare și investiționale, este necesar de a remarca că acestea urmează a fi impozitate și în RM. Ținând cont ca aceste venituri au fost impozitate în statul în care au fost obținute, pentru a nu admite dubla lor impozitare, în temeiul art. 82 din CF, contribuabilul are dreptul de a trece în cont impozitul pe venit achitat în orice stat străin. Trecerea în cont a impozitului pe venit poate fi efectuată cu condiţia prezentării de către contribuabil a documentului ce confirmă achitarea (reţinerea) impozitului pe venit peste hotarele RM, certificat de organul competent al statului străin respectiv, cu traducere în limba de stat, cu excepţia celui emis în limba engleză sau în limba rusă. Mărimea trecerii în cont nu poate depăşi suma ce ar fi fost calculată la cotele aplicate în RM faţă de acest venit în perioada respectivă.

Creșterea de capital

Un aspect necesar de a fi menționat se referă la venitul sub formă de creștere de capital, care poate fi examinat detaliat aici

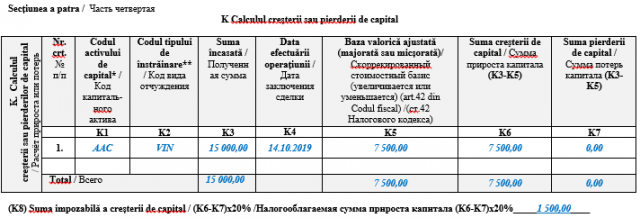

Exemplul 2. Persoana fizică Ion Popescu, la data de 14 octombrie 2019, a vândut un activ de capital în sumă de 15 000 lei. Baza valorică a activului constituie 7 500 lei. Cum urmează aceste venituri de a fi declarate în declarația cu privire la impozitul pe venit forma CET18? La înstrăinarea activelor de capital, cu excepția înstrăinării locuinței de bază, persoanele fizice – cetățeni urmează să completeze secțiunea a patra ,,Calculul creșterii sau pierderii de capital” și să calculeze impozitul pe venit, ținând cont de suma impozabila a creșterii de capital, conform prevederilor CF, după cum urmează.

Donația

Pentru donațiile de bani legislația fiscală conține norme speciale, care sunt reglementate de art. 21 alin.(4) CF. Potrivit acestora persoana care face o donaţie sub formă de mijloace băneşti (cu excepţia donaţiilor făcute în scopuri filantropice şi de sponsorizare indicate la art.36 alin.(2)) se consideră drept persoană care a obţinut venit în mărimea sumei mijloacelor băneşti donate, cu excepţia sumei donate de persoana fizică care nu desfăşoară activitate de întreprinzător pe parcursul unei perioade fiscale în partea în care această sumă totală nu depăşeşte venitul impozabil obţinut în perioada fiscală de raportare. Prevederile respective nu se extind asupra persoanelor care fac donaţii persoanelor care au calitatea de rudă sau afin de gradul I. Respectiv, în situația în care persoana fizică a efectuat o donație sub formă de mijloace bănești în sumă mai mare decât venitul impozabil obținut în perioada fiscală, aceasta are obligații privind determinarea impozitului pe venit prin completarea poziției F2 din declarație.

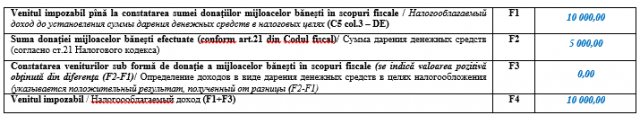

Exemplul 3: În cazul în care persoana fizică pe parcursul anului a obținut venit impozabil în sumă de 10 000 lei și efectuează o donație mai mică decât venitul obținut (presupunem, 5000 lei), donația efectuată nu este recunoscută în scopuri fiscale, iar venitul impozabil nu se va modifica va constitui 10 000 lei.

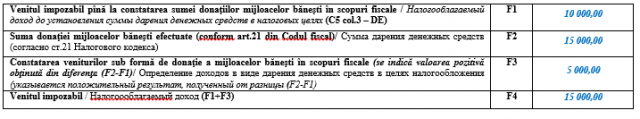

Exemplul 4: În cazul în care persoana fizică pe parcursul anului a obținut venit în sumă de 10 000 lei și efectuează o donație mai mare decât venitul obținut ( presupunem, 15 000 lei), atunci suma donației ce va depăși venitul impozabil va fi considerată ca venit în scopuri fiscale și va fi impozabilă.

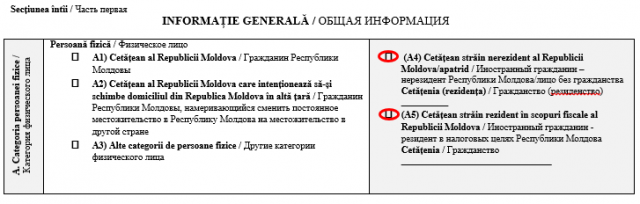

Nerezidenții

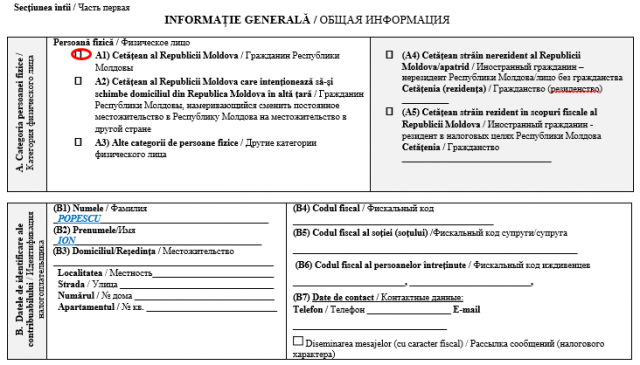

Persoanele fizice nerezidente, care au obținut venituri pe teritoriul RM urmează să depună Declarația persoanei fizice cu privire la impozitul pe venit (forma CET18) prin bifarea categoriei corespunzătoare.

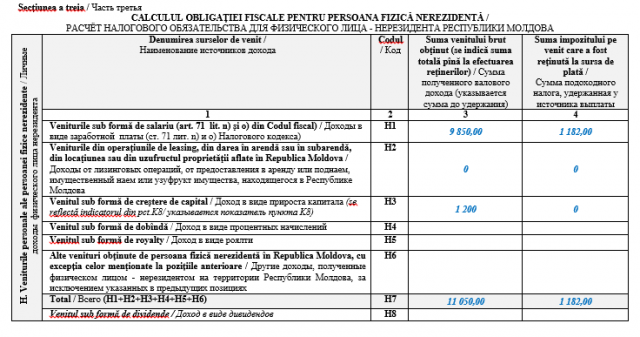

Persoanele fizice nerezidente urmează să-și determine obligațiile la secțiunea a treia. La estimarea obligaţiilor aferente impozitului pe venit obţinut de către persoanele fizice nerezidente în scopuri fiscale în RM se va ţine cont de prevederile art.70 şi 71 din CF. Astfel, la poziţia H1 se indică suma venitului sub formă de salariu şi/sau facilităţi acordate de angajator, obţinute din activitatea desfăşurată conform contractului individual de muncă, altor contacte civile – venituri specificate în art.71 lit.n) şi o) din CF. La poziția creșterea de capital se indică suma venitului impozabil sub formă de creştere de capital care se determină în baza compartimentului K „Calculul creşterii sau pierderilor de capital” din secțiunea a patra. La poziţiile următoare persoane nerezidente urmează să indice veniturile impozabile din operaţiunile de leasing, din darea în arendă sau în subarendă, din locaţiune sau din uzufructul proprietăţii aflate în RM, din dobândă, royalty, precum și alte venituri decât cele care au fost menționate şi suma impozitului pe venit reţinut din acestea.

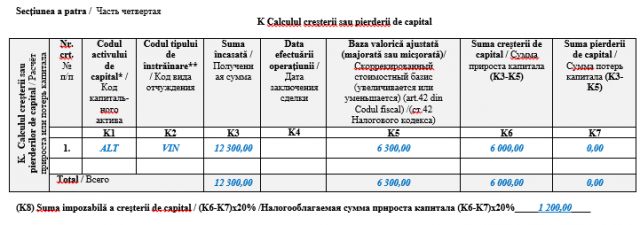

Exemplul 5: Persoana fizică nerezident al RM pe parcursul anului a obținut venit pe teritoriul RM conform contractului de prestări servicii în sumă de 9 850 lei și a a vândut un activ de capital în sumă de 12 300 lei, baza valorică a activului constituind 6 300 lei. Cum vor fi declarate aceste venituri în Declarația cu privire la impozitul pe venit? La înstrăinarea activelor de capital urmează a fi completată secțiunea „Calculul creșterii sau pierderii de capital” și să se calculeze impozitul pe venit, ținând cont de suma impozabila a creșterii de capital, conform prevederilor CF, după cum urmează.

Estimarea tuturor obligațiilor cu privire la impozitul pe venit se face prin completarea secțiunii a treia din declarație.

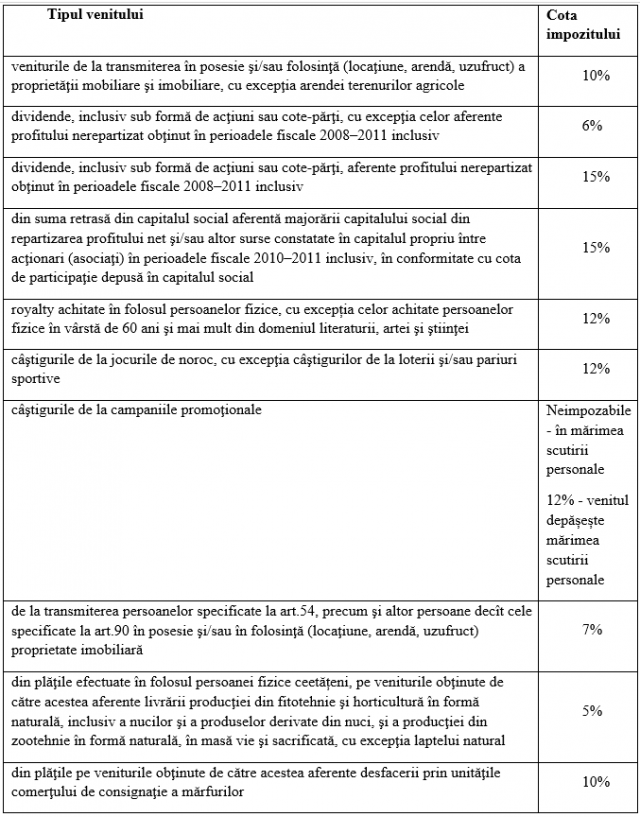

Recomandăm să examinați și articolul Determinarea obligațiilor privind impozitul pe venit aferent veniturilor salariale, precum și în cazul altor venituri ale persoanelor fizice nerezidente. Venituri ce nu se declară La completarea Formei CET18 se va ține cont doar de sursele de venit impozabile în conformitate cu prevederile CF. Sursele de venituri care nu urmează a fi supuse impozitării sunt prevăzute de art.20 din CF4. Totodată, potrivit prevederilor art. 901 alin. (4) din CF, reţinerea finală a impozitului stabilit prin articolul 901 scuteşte beneficiarul câştigurilor şi veniturilor specificate la alin.(3), (31), (33), (34), (35) şi (36) de la includerea lor în componenţa venitului brut, precum şi de la declararea acestora. Astfel, persoanele fizice-cetăţeni ce obţin venituri din care a fost efectuată reținerea finală potrivit art.901 nu vor declara venitul respectiv. Din această categorie de venituri și câștiguri fac parte:

Totodată, menționăm că în Declarația CET18 nu se includ veniturile obținute de către persoana fizică din activitatea profesională în sectorul justiției, în domeniul sănătății, precum și veniturile obținute de către angajații din domeniul transportului rutier de persoane în regim de taxi (art. 881 CF), salariile angajaţilor agenţilor economici a căror activitate de bază este realizarea de programe (art.24 alin. (21) Legea 1164/1997) precum și angajații companiilor rezidente a IT Park. Desemnarea procentuală Persoanele fizice rezidente care nu au datorii la bugetul public național la impozitul pe venit pentru perioadele fiscale anterioare sunt în drept de a desemna un cuantum procentual de 2% din suma impozitului pe venit calculat anual la buget către unul dintre beneficiarii desemnării procentuale. Lista beneficiarilor desemnării procentuale este accesibilă pe pagina oficială a Agenției Serviciilor Publice, accesând www.asp.gov.md.

Pentru validarea desemnării a 2% din impozitul pe venit este necesar ca persoanele fizice să asigure:

-

prezentarea Declarației CET18 până la data de 29 mai 2020;

-

desemnarea să fie efectuată în folosul unui singur beneficiar din Lista actualizată a beneficiarilor;

-

lipsa datoriilor la impozitul pe venit pentru perioadele anterioare perioadei fiscale în care a fost efectuată desemnarea procentuală;

-

achitarea impozitul pe venitul declarat din care s-a efectuat desemnarea procentuală.

Desemnarea procentuală poate fi efectuată prin completarea codului fiscal al beneficiarului, în favoarea căruia se face desemnarea procentuală în boxa M1 din secțiunea cinci a Declarației CET18. Detalii privind prezentarea Declarației CET18

______________

1 scutire majorată, se acordă celor care: a) s-au îmbolnăvit şi a suferit de boala actinică provocată de consecinţele avariei de la C.A.E. Cernobîl; b) este persoană cu dizabilităţi şi s-a stabilit că dizabilitatea sa este în legătură cauzală cu avaria de la C.A.E. Cernobîl; c) este părintele sau soţia (soţul) unui participant căzut sau dat dispărut în acţiunile de luptă pentru apărarea integrităţii teritoriale şi a independenţei Republicii Moldova, cît şi în acţiunile de luptă din Republica Afghanistan; d) este persoană cu dizabilităţi ca urmare a participării la acţiunile de luptă pentru apărarea integrităţii teritoriale şi a independenţei Republicii Moldova, precum şi în acţiunile de luptă din Republica Afghanistan; e) este persoană cu dizabilităţi de pe urma războiului, persoană cu dizabilităţi în urma unei afecţiuni congenitale sau din copilărie, persoană cu dizabilităţi severe şi accentuate; f) este pensionar-victimă a represiunilor politice, ulterior reabilitată.

2 scutire pentru persoană întreținută se acordă persoanelor care întrunesc condițiile de mai jos: a) este un ascendent sau descendent al contribuabilului sau al soţiei (soţului) contribuabilului (părinţii sau copiii, inclusiv înfietorii şi înfiaţii) ori persoană cu dizabilităţi în urma unei afecţiuni congenitale sau din copilărie rudă de gradul doi în linie colaterală; b) are un venit ce nu depăşeşte suma de 11280 lei anual. La calcularea venitului nu se include suma alocaţiilor achitate din mijloacele bugetului de stat pentru persoanele cu dizabilităţi în urma unei afecţiuni congenitale sau din copilărie şi pentru persoanele cu dizabilităţi severe şi accentuate.

3 Art.12. 5) Venit din investiţii – venit obţinut din investiţiile de capital şi din investiţiile în activele financiare, dacă participarea contribuabilului la organizarea acestei activităţi nu este regulată, permanentă şi substanţială. 6) Venit financiar – venit obţinut sub formă de royalty (redevenţă), anuităţi, de la darea bunurilor în arendă, locaţiune, de la uzufruct, pe diferenţa de curs valutar, de la activele ce au intrat în mod gratuit, alte venituri obţinute ca rezultat al activităţii financiare, dacă participarea contribuabilului la organizarea acestei activităţi nu este regulată, permanentă şi substanţială.

4 Articolul 20. Sursele de venit neimpozabile În venitul brut nu se includ următoarele tipuri de venit: a) anuităţile sub formă de drepturi de asigurări sociale achitate din bugetul asigurărilor sociale de stat şi drepturi de asistenţă socială achitate din bugetul de stat, specificate de legislaţia în vigoare, inclusiv primite în baza tratatelor internaţionale la care Republica Moldova este parte; sumele şi despăgubirile de asigurare, primite în baza contractelor de asigurare şi coasigurare, exclusiv primite în cazul înlocuirii forţate a proprietăţii conform art.22; b) despăgubirile şi indemnizaţiile unice primite, conform legislaţiei, în urma unui accident de muncă sau în urma unei boli profesionale, de salariaţi ori de moştenitorii lor legali; c) plăţile, precum şi alte forme de compensaţii acordate în caz de boală, de traumatisme, sau în alte cazuri de incapacitate temporară de muncă, conform contractelor de asigurare de sănătate; d) compensarea cheltuielilor salariaţilor legate de îndeplinirea obligaţiilor de serviciu: pentru aparatul Preşedintelui Republicii Moldova, Parlament şi aparatul acestuia, aparatul Guvernului, în limitele şi în modul stabilite de Preşedintele Republicii Moldova, Parlament şi, respectiv, de Guvern. Compensarea cheltuielilor salariaţilor agenţilor economici legate de îndeplinirea obligaţiilor de serviciu, în limitele stabilite de actele normative şi în modul stabilit de Guvern. Compensarea cheltuielilor salariaţilor legate de îndeplinirea obligaţiilor de serviciu în cazul depăşirii limitelor de cazare stabilite de Guvern; d1) restituirea cheltuielilor şi plăţilor compensatorii ce ţin de executarea obligaţiilor de serviciu ale militarilor, efectivului de trupă şi corpului de comandă din organele apărării naţionale şi de ocrotire a normelor de drept, securităţii statului şi ordinii publice din contul bugetului de stat, şi anume: - restituirea cheltuielilor la transportul militarilor, efectivului de trupă şi corpului de comandă din organele apărării naţionale, securităţii statului şi ordinii publice şi membrilor familiilor lor, al bunurilor personale ale acestora în legătură cu încadrarea în serviciu, îndeplinirea serviciului şi trecerea în rezervă (retragerea), inclusiv a cheltuielilor de transport legate de deplasare la tratament balneo-sanatorial, locul petrecerii concediului obligatoriu, precum şi a cheltuielilor la transportul recruţilor şi rezerviştilor chemaţi la concentrare sau mobilizare; - restituirea cheltuielilor de transport tur-retur funcţionarilor vamali care îşi exercită atribuţiile de serviciu într-o altă localitate decît cea în care îşi are domiciliul; - indemnizaţia de transfer; - indemnizaţia unică de instalare; - indemnizaţia unică plătită absolvenţilor instituţiilor de învăţămînt militar şi instituţiei de învăţămînt superior cu statut de mare unitate specială; - compensaţia bănească pentru închirierea spaţiului locativ; - compensaţia bănească pentru procurarea sau construcţia spaţiului locativ; – compensaţia bănească, echivalentă normelor de asigurare pentru raţia alimentară şi echipament, în mărimea stabilită de Guvern; d2) sumele primite de către persoane fizice şi juridice ca despăgubire pentru prejudiciul cauzat sau/şi venitul ratat ca urmare a efectuării cercetărilor arheologice pe terenurile aflate în proprietatea sau în posesia acestor persoane; d3) sumele primite de către persoane fizice şi juridice ca despăgubire pentru prejudiciul ce le-a fost cauzat ca urmare a unei acţiuni ilegale (inacţiuni) ori ca urmare a unor calamităţi naturale sau tehnogene, cataclisme, epidemii, epizootii; d4) sumele primite de proprietari sau deţinători pentru bunurile rechiziţionate în interes public, pe perioada rechiziţiei, conform legislaţiei; d5) compensaţia bănească acordată de la bugetul de stat persoanelor beneficiare ale Programului de stat “Prima casă”, în modul stabilit de Guvern; d6) plăţile suportate de angajator conform art.24 alin.(19)–(20); d7) compensaţia bănească anuală acordată personalului didactic din instituţiile publice de învăţămînt general, conform modului stabilit de Guvern; e) bursele elevilor, studenţilor şi persoanelor aflate la învăţămînt postuniversitar sau la învăţămînt postuniversitar specializat la instituţiile de învăţămînt de stat şi particulare, în conformitate cu legislaţia cu privire la învăţămînt, stabilite de aceste instituţii de învăţămînt, precum şi bursele acordate de către organizaţiile filantropice, cu excepţia retribuţiei pentru activitatea didactică sau de cercetare, indemnizaţiile unice acordate tinerilor specialişti angajaţi la lucru, conform repartizării, în localităţile rurale; f) pensiile alimentare şi indemnizaţiile pentru copii; h) compensaţiile nominative plătite păturilor insuficient asigurate, social vulnerabile ale populaţiei, precum şi prestaţiile de asigurări sociale, care nu sînt achitate sub formă de anuităţi; i) patrimoniul primit de către persoanele fizice cetăţeni ai Republicii Moldova cu titlu de donaţie sau de moştenire, cu excepţia donaţiilor efectuate conform art.901 alin.(31); i1) patrimoniul primit de către casele de copii de tip familial cu titlu de donaţie; j) veniturile de la primirea gratuită a proprietăţii, inclusiv a mijloacelor băneşti, conform deciziei Guvernului sau a autorităţilor competente ale administraţiei publice locale; l) ajutoarele primite de la organizaţii filantropice – fundaţii şi asociaţii obşteşti – în conformitate cu prevederile statutului acestor organizaţii şi ale legislaţiei; m) contribuţiile la capitalul unui agent economic şi contribuţiile vărsate în vederea acoperirii pierderilor financiare şi echilibrării activelor nete negative, prevăzute la art.55; n) veniturile misiunilor diplomatice şi altor misiuni asimilate lor, organizaţiilor statelor străine, organizaţiilor internaţionale şi personalului acestora, prevăzute la art.54; o) sumele pe care le primesc donatorii de sînge de la instituţiile medicale de stat; p1) cîştigurile de la loterii şi/sau pariuri sportive în partea în care valoarea fiecărui cîştig nu depăşeşte 1% din scutirea personală stabilită la art.33 alin.(1); p2) cîştigurile de la campaniile promoţionale în partea în care valoarea fiecărui cîştig nu depăşeşte mărimea scutirii personale stabilite la art.33 alin.(1); q) mijloacele băneşti plătite, sub formă de ajutor material unic sau de reparare a prejudiciului, unor categorii de funcţionari publici sau familiilor acestora, în conformitate cu legislaţia; r) ajutorul material obţinut de persoanele fizice din fondurile de rezervă ale Guvernului, ale autorităţilor administraţiei publice locale, din mijloacele Fondului de susţinere socială a populaţiei, precum şi din mijloacele sindicatelor, în conformitate cu regulamentele care prevăd acordarea unui astfel de ajutor. În cazul ajutorului material acordat din mijloacele sindicatelor, limita neimpozabilă constituie un salariu mediu lunar pe economie, prognozat şi aprobat anual de Guvern, per angajat anual, cu excepţia ajutorului acordat în caz de deces şi/sau boală a angajatului sau a rudelor şi/sau afinilor de gradul I ai acestuia; s) ajutorul financiar obţinut de către sportivi şi antrenori de la Comitetul Internaţional Olimpic, premiile obţinute de către sportivi, antrenori şi tehnicieni la competiţiile sportive internaţionale, bursele sportive şi indemnizaţiile acordate loturilor naţionale în vederea pregătirii şi participării la competiţiile internaţionale oficiale; t) ajutorul financiar obţinut de Comitetul Naţional Olimpic şi Sportiv şi de federaţiile sportive naţionale de profil de la Comitetul Internaţional Olimpic, federaţiile sportive europene şi internaţionale de profil şi de la alte organizaţii sportive internaţionale; u) premiul naţional al Republicii Moldova în domeniul literaturii, artei, arhitecturii, ştiinţei şi tehnicii, precum şi premiile elevilor şi profesorilor animatori acordate, în mărimi stabilite în actele normative în vigoare, pentru performanţele obţinute în cadrul olimpiadelor şi concursurilor raionale, orăşeneşti, municipale, zonale, republicane, regionale şi internaţionale; u1) dobînzile de la valorile mobiliare de stat; w) recompensa acordată membrilor gospodăriilor (familiilor) pentru participarea la sondajele selective efectuate de organele de statistică; x) veniturile persoanelor fizice obţinute din activitatea în baza patentei de întreprinzător; y) veniturile obţinute de persoanele fizice, cu excepţia întreprinzătorilor individuali şi gospodăriilor ţărăneşti (de fermier), de la predarea materiei prime secundare, inclusiv a deşeurilor şi a reziduurilor de hîrtie şi de carton, de cauciuc, de plastic şi de sticlă (cioburi de sticlă), de metale feroase şi neferoase, a reziduurilor industriale care conţin metale sau aliaje ale acestora şi ambalajului returnabil, precum şi a acumulatoarelor electrice uzate; y1) veniturile obţinute de persoanele fizice, cu excepţia întreprinzătorilor individuali şi a gospodăriilor ţărăneşti (de fermier), de la comercializarea producţiei din fitotehnie şi horticultură în formă naturală şi a producţiei din zootehnie în formă naturală, în masă vie şi sacrificată, efectuată în adresa altei persoane fizice, cu excepţia întreprinzătorilor individuali şi a gospodăriilor ţărăneşti (de fermier); y2) veniturile obţinute de persoanele fizice, cu excepţia întreprinzătorilor individuali şi a gospodăriilor ţărăneşti (de fermier), de la livrarea laptelui natural; y3) veniturile obţinute de persoanele fizice rezidente (cetăţeni ai Republicii Moldova şi apatrizi) de la înstrăinarea locuinţei de bază; z) veniturile obţinute în urma utilizării facilităţilor fiscale; z2) mijloacele băneşti obţinute din fondurile speciale şi/sau mijloacele financiare obţinute sub formă de grant prin intermediul programelor aprobate de Guvern, utilizate conform destinaţiei acestora; z3) compensaţiile pagubelor morale; z4) venitul obţinut ca urmare a anulării restanţelor la bugetul public naţional; z5) solda bănească a militarilor în termen, a elevilor şi cursanţilor (studenţilor) instituţiilor de învăţămînt militar şi ai instituţiei de învăţămînt superior cu statut de mare unitate specială; z6) veniturile obţinute ca urmare a compensării daunei materiale cauzate, în partea în care compensaţia acordată nu depăşeşte dauna materială cauzată; z7) plata depozitelor garantate din Fondul de garantare a depozitelor în sistemul bancar, conform Legii nr.575-XV din 26 decembrie 2003 privind garantarea depozitelor persoanelor fizice în sistemul bancar; z9) venitul din reevaluarea mijloacelor fixe şi a altor active, precum şi din reluarea pierderilor din depreciere a mijloacelor fixe şi a altor active; z10) dividendele aferente perioadelor fiscale de pînă la 1 ianuarie 2008 achitate în folosul persoanelor fizice rezidente; z11) veniturile sub formă de royalty ale persoanelor fizice în vîrstă de 60 ani şi mai mult din domeniul literaturii, artei şi ştiinţei; z12) veniturile persoanelor juridice obţinute în urma valorificării surselor financiare externe în cadrul proiectelor şi granturilor internaţionale ce ţin de dezvoltarea învăţămîntului şi cercetării; z13) veniturile obţinute de către organizaţiile necomerciale, cultele religioase şi părţile componente ale acestora conform legii în urma desemnării procentuale; z14) veniturile obţinute sub formă de indemnizaţie pentru munca prestată în ziua alegerilor, achitată membrilor consiliilor electorale de circumscripţie, membrilor birourilor electorale ale secţiilor de votare şi funcţionarilor aparatelor consiliilor şi birourilor respective; z15) plăţile suportate de către beneficiarii de lucrări pentru hrana şi transportarea zilierilor, în mărimea stabilită de Guvern; z16) compensaţia achitată din contul Fondului de compensare a investitorilor conform Legii nr.171/2012 privind piaţa de capital; z17) venitul aferent provizioanelor neutilizate care nu au fost deduse în scopuri fiscale la momentul formării acestora.

„Acest articol aparține exclusiv P.P. „Monitorul fiscal FISC.md” și este protejat de Legea privind drepturile de autor.

Orice preluare a conținutului se face doar cu indicarea SURSEI și cu LINK ACTIV către pagina articolului”.

Autentificare

Autentificarea se poate efectua cu ajutorul adresei de E-mail sau a Login-ului

E-mail/Login *

Parola *

Contul de utilizator a fost creat cu succes. Pentru confirmarea înregistrării accesați linkul expediat la e-mailul indicat în formularul de înregistrare, care este valabil până la 30 zile calendaristice

Adresează-ne o întrebare

Dorești să obții un răspuns rapid si complex sau să ne sugerezi tematica unui articol necesar procesului tău de lucru? Loghează-te, expediază întrebarea sau sugestia și primești răspunsul experților în cel mai scurt timp la adresa de e-mail sau în profilul tău de pe pagină.

E-mail *

Comanda serviciului prin telefon

Introduceți corect datele solicitate și în scurt timp veți fi contactat de un operator

Prenumele *

Numele *

E-mail *

Telefon *

Feedback

Pentru monitorizarea statutului de prelucrare a Feedbackului expediat, recomandăm inițial să parcurgeți procesul de autentificare pe portal. Astfel, mesajul de răspuns din partea PP „Monitorul Fiscal FISC.md” la feedback se va salva și afișa în Profilul Dvs. În cazul expedierii feedback-ului fără a fi autentificat pe portal, mesajul va fi remis la adresa de e-mail.

E-mail *

E-mail *

12236 vizualizări

Data publicării:

14 Mai /2020 09:24

Catalogul tematic

Creşterea de capital | Persoana fizică | Legislație fiscală | Dare de seamă fiscală | Administrare fiscală | Impozitul pe venit

Etichete:

persoana fizică | obligaţie fiscală | impozit pe venit | scutire | crestere de capital

0 comentarii

Doar utilizatorii înregistraţi şi autorizați au dreptul de a posta comentarii.