Știri

Politica fiscală și vamală pentru anul 2021 - principalele propuneri ale Ministerului Finanțelor

Contextul global se schimbă considerabil pe fundalul condițiilor impuse de pandemia care influențează cursul firesc al lucrurilor, atât în domeniul economic, precum și cel social, cultural, educațional. Țările din întreaga lume sunt puse în situația identificării soluțiilor optime de racordare la condițiile existente.

Pentru Republica Moldova, specificul anului 2020 este determinat de condiții și de împrejurări care se răsfrâng asupra sectorului economic, dar și asupra societății per ansamblu, cum ar fi: necesitatea adaptării la condițiile generate de situația epidemiologică existentă la nivel național și internațional; provocări în domeniul agricol determinate de calamitățile naturale produse; problemele sistemului de justiție și frauda bancară care reduc potențialul de dezvoltare economică a țării.

În contextul celor punctate, pentru a contribui la soluționarea constrângerilor economice și asigurarea dezvoltării durabile a Republicii Moldova, măsurile de politică fiscală și vamală pentru anul 2021 sunt orientate spre următoarele obiective:

(1) o legislație fiscală și vamală favorabilă dezvoltării economice;

(2) consolidarea veniturilor bugetare în vederea finanțării cheltuielilor publice;

(3) susținerea mediului de afaceri.

În aceeași ordine de idei, este evident că, specificul anului 2020 își lasă amprenta și asupra procesului de elaborare a politicii fiscale și vamale. Luând în considerare evoluția rapidă a lucrurilor sub aspectul schimbărilor de conjunctură economică, începând cu luna aprilie a anului 2020, au fost adoptate o serie de măsuri de politică fiscală și vamală orientate spre susținerea mediului de afaceri. Printre acestea se regăsesc următoarele programe: (1) Programul de subvenționare a plăților pentru șomaj tehnic și staționare; (2) Programul de subvenționare a dobânzilor; (3) Programul de rambursare a TVA.

Totodată, elaborarea proiectului politicii fiscale și vamale pentru anul 2021 reprezintă un proces complex derulat actualmente de către Ministerul Finanțelor și care urmează a fi încheiat prin adoptarea legii ce va include măsurile de politică fiscală și vamală pentru anul 2021.

În acest sens, cele mai semnificative schimbări conceptuale și sistemice de ordin fiscal și vamal propuse pentru consultări publice pentru anul 2021 sunt sistematizate și descrise în continuare.

1. IMPOZITUL PE VENIT

1.1. Scutiri acordate persoanelor fizice

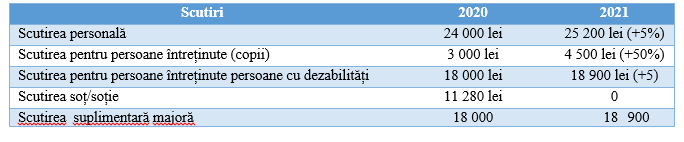

Pentru a asigura susținerea familiilor cu copii și, totodată, pentru a diminua impactul inflației asupra veniturilor cetățenilor, se propune majorarea scutirii personale și scutirii suplimentare majore cu 5% și majorarea scutirii pentru persoanele întreținute cu 50%.

Concomitent, pentru a simplifica mecanismul de impozitare a persoanelor fizice, precum și a impulsiona încadrarea persoanelor în câmpul muncii, se propune anularea scutirilor acordate pentru soț/soție în mărime de 11280 lei, cu păstrarea scutirii suplimentare majore de 18 000 lei.

Tabelul ce urmează sistematizează aspectele menționate mai sus.

Scutirile planificate pentru anul 2021

Tabelul 1.

1.2. Uniformizarea cotelor de impozitare a veniturilor

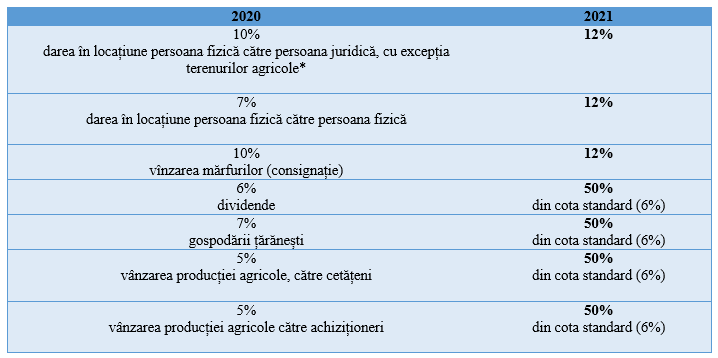

Măsura propusă presupune alinierea cotelor de impozitare a veniturilor la nivelul cotei generale de 12%.

Promovarea măsurilor de uniformizare a cotelor de impozitare a veniturilor reprezintă o necesitate care rezidă din faptul că actualul sistem de impozitare a veniturilor în Republica Moldova este caracterizat prin cote de impozitare fragmentare (12%, 10%, 7%, 6%, 5% etc.).

O uniformizare a cotelor de impozitare a veniturilor ar însemna simplificarea procesului de administrare fiscală prin lipsa obligației de depunere a declarației fiscale, precum și asigurarea echității fiscale pe orizontală prin impozitarea veniturilor la aceiași cotă, fapt ce va determina aplicarea unui tratament fiscal egal pentru acei contribuabili cu situații similare.

Concomitent, pentru a asigura atractivitatea investițională a economiei naționale, cota de impozitare a veniturilor din dividende se propune a fi menținută la nivelul de 6%, ceea ce va reprezenta 50% din cota standard.

De asemenea, cu 50% din cota standard (6%) urmează a fi impozitate veniturile obținute de persoanele fizice și achiziționeri de la vânzarea producției agricole.

Uniformizarea cotelor de impozitare pentru anul 2021

Tabelul 2.

1.3. Impozitarea veniturilor financiare

Se propune impozitarea dobânzilor de la depozite la cota de 3% (25% din cota standard) prin reținerea finală a impozitului pe venit, ceea ce va asigura simplitate în procesul de administrare fiscală.

Actualmente, în conformitate art.24 alin.(7) din Legea pentru punerea în aplicare a titlurilor I şi II ale Codului fiscal nr.1164/1997, nu se impozitează, până la 1 ianuarie 2021, dobânzile persoanelor fizice rezidente, cu excepţia celor înregistrate într-o formă de organizare juridică a activităţii de întreprinzător, de la depozitele bancare; valorile mobiliare corporative sub formă de obligaţiuni şi valorile mobiliare, care sunt instrumente ale pieţei monetare, cum ar fi certificatele bancare de depozit şi cambiile bancare; depunerile membrilor pe conturile de economii personale în asociațiile de economii şi împrumut ale cetățenilor amplasate pe teritoriul RM.

Respectiv, în contextul în care sumele obținute sub formă de dobânzi de la depozitele bancare reprezintă o sursă de venituri ale persoanelor fizice, pentru a asigura un regim de impozitare just și echitabil, apare necesitatea de a impozita veniturile menționate.

1.4. Eliminarea impozitării dividendelor distribuite persoanelor juridice

Se propune ca reținerea impozitului în mărime de 6% aplicată dividendelor să se realizeze doar în cazul distribuirii dividendelor către persoane fizice sau persoane nerezidente.

Scopul măsurii respective este de a perfecționa sistemul fiscal în vederea contribuirii la formarea unui cadru legal favorabil mediului investițional, inclusiv prin reținerea și investirea mijloacelor financiare în cadrul proceselor economice, generatoare de valoare adăugată.

2. TAXA PE VALOAREA ADĂUGATĂ

2.1. Regimul TVA în agricultură

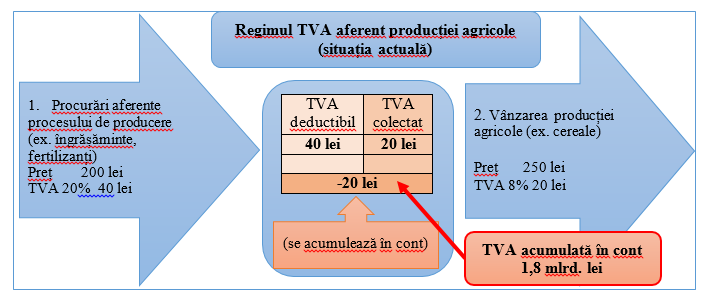

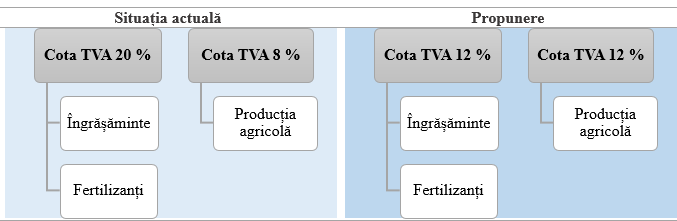

O măsură propusă este aplicarea unei cotei reduse a TVA de 12% pentru îngrășăminte și fertilizanți, concomitent cu aplicarea aceleași cote a TVA pentru producția agricolă primară, asigurând o uniformizare a cotei TVA pe lanțul valoric.

La moment, în contextul în care există diferențe de cote a TVA pentru input-urile și output-urile în agricultură, și anume cote a TVA de 20% și 8%, s-au generat acumulări în cont a sumei TVA la producătorii agricoli de aproximativ 1,8 mld. lei. Acest fapt implică limitarea sectorului agricol în utilizarea resursele financiare respective, fapt ce a dezavantajat producția locală comparativ cu producția importată.

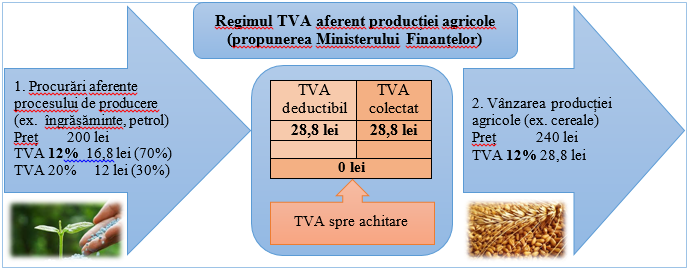

Un exemplu aleatoriu care reflectă situația actuală ce vizează producția agricolă livrată este reflectat în figura ce urmează.

Figura 1. Model convențional al efectului de aplicare a cotelor TVA în agricultură în prezent

Astfel, un obiectiv de bază al opțiunilor analizate constă în micșorarea treptată a sumelor TVA acumulate în cont, prin transformarea acestora în mijloace financiare aflate la dispoziția producătorilor agricoli.

Figura 2. Situația actuală și propunerea privind cotele TVA în agricultură

De fapt, o ulterioară implementare a măsurii reflectate ar însemna că acumulările în cont a sumelor TVA formate din anul 2010 vor fi transformate în avantaje pe termen scurt și mediu pentru producătorii agricoli.

Figura 3. Model convențional al efectului propunerii de modificare a cotelor TVA în agricultură

Implementarea măsurii respective va determina și creșterea mărimii pasibile restituirii TVA la exportul producției agricole, de la 8% la 12% din valoarea exporturilor.

2.2. Facilitățile fiscale

O măsură propusă ce vizează facilitățile fiscale este anularea scutirii de TVA a materiei prime, materialelor, articolelor de completare şi accesoriilor necesare procesului propriu de producţie, importate de către organizaţiile şi întreprinderile societăţilor nevăzătorilor, societăţilor surzilor şi societăţilor invalizilor1, care are drept scop eliminarea abuzurilor și schemelor depistate în procesul implementării scutirii date, ce urmăreau prejudicierea veniturilor bugetare.

2.3. Continuarea Programului de rambursare a TVA pentru producătorii agricoli afectați de calamitățile naturale

Se propune continuarea Programului de rambursare a TVA până la 30 septembrie 2021 pentru producători agricoli afectați de calamitățile naturale, în limita impozitelor salariale achitate.

În acest sens, implementarea și, respectiv, continuarea, unor măsuri de susținere a agenților economici din agricultură este iminent necesară în această perioadă de impas.

3. ACCIZELE

3.1. Stabilirea accizelor pe o perioadă de 3 ani

Mărimea accizelor la produsele din tutun, produsele alcoolice și produsele petroliere este determinată de factori precum: maximizarea veniturilor bugetare; reducerea treptată a consumului; angajamentele din Acordul de Asociere RM – UE; cotele în țările vecine și riscurile asociate de contrabandă.

Se propune continuarea practicii de stabilire a cotelor accizelor pe o perioadă de 3 ani, ceea ce asigură previzibilitate pentru mediul de afaceri și pentru încasările bugetare, respectiv prognoza cheltuielilor bugetare.

Cotele accizelor la tutun propuse pentru anii 2021 – 2023

Tabelul 3.

Cotele accizelor la produse petroliere propuse pentru anii 2021 - 20232

Tabelul 4.

*Același mecanism a fost aplicat și în anii precedenți, și anume mărimea creșterii nominale a PIB-ului

**Se propune creșterea cu 5% deoarece suntem la nivelul minim prevăzut de Directiva UE pe acciz

***Se propune menținerea la același nivel, deoarece suntem la nivelul minim prevăzut de Directiva UE pe acciz, acest tip de combustibil fiind utilizat la producere și nu în calitate de combustibil pentru autoturisme.

Cotele accizelor la băuturile alcoolice propuse pentru anii 2021 - 2023

Tabelul 5.

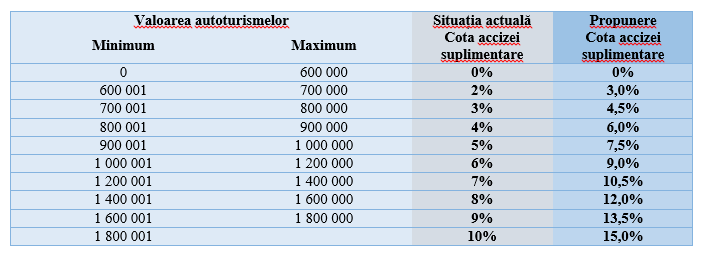

3.2. Consolidarea accizei stabilit pe valoarea autoturismelor

Consolidarea accizei pentru autoturismele de lux se propune a fi realizată prin majorarea cu 50% a cotelor aplicate la valoarea autoturismului.

Sistemul accizei suplimentare pentru autoturismele de lux

Tabelul 6.

Această măsură asigură respectarea echității fiscale și sociale, prin redistribuirea veniturilor de la persoanele cu capacitate mai mare de plată (achitarea accizului suplimentar) către persoanele social vulnerabile (prin intermediul politicilor de cheltuieli sociale).

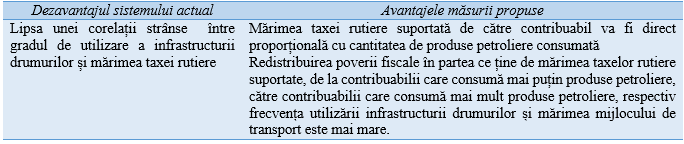

4.TAXELE RUTIERE

Se propunere includerea taxelor rutiere în accize la produsele petroliere.

Respectiv, se va modifica mecanismul actual de achitare a taxei pentru drumuri de către autovehiculele înmatriculate în R. Moldova prin excluderea taxei pentru folosirea drumurilor de către autovehiculele înmatriculate în R. Moldova, concomitent cu majorarea accizei la produsele petroliere.

La moment, taxa rutieră este stabilită în funcție de capacitatea motorului, masa și numărul de pasageri.

Scopul măsurii date este de a asigura o impozitare proporțională a cetățenilor care folosesc drumurilor R. Moldova, în funcție de cât parcurge fiecare cetățean în parte, astfel, fiind implementat un mecanism echitabil de impozitare a posesorilor de mijloace de transport înmatriculate în R. Moldova.

5. IMPOZITUL PE BUNURI IMOBILIARE

Se propune anularea facilității ce vizează dreptul la o reducere cu 15% a sumei impozitului pe bunurile imobiliare pentru contribuabilii care achită suma integrală a impozitului pentru anul fiscal în curs până la 30 iunie a anului respectiv, în vederea fortificării autonomiei financiare a autorităților publice locale.

6.TAXELE LOCALE

6.1. Plafonarea taxelor locale

Se consideră oportun ca mărimea maximă a taxelor locale să fie stabilită reieșind din analiza cotelor actuale adoptate de către autoritățile locale.

Plafonarea ar genera efecte benefice precum:

- certitudine pentru mediul de afaceri, ceea ce afectează pozitiv mediul investițional al țării;

- abordarea comună a autorităților competente din diferite localități la stabilirea taxelor locale aplicabile și a cotelor acestora;

- eliminarea unor situații de abuz/discriminare față de contribuabili din cauza stabilirii unor cote exagerate ale taxelor locale;

- existența unui mecanism legal de ajustare a cotelor taxelor locale, prin care să fie asigurată predictibilitatea și certitudinea impunerii pentru contribuabili, permițându-le acestora luarea deciziilor vizate de povara fiscală;

- acordarea unui tratament similar principiului autonomiei APL în raport cu principiul echității fiscale, potrivit căruia contribuabilii care activează în condiții similare sunt tratați egal în vederea asigurării unei sarcini fiscale egale.

6.2. Optimizarea taxelor locale

7. PLATA PENTRU POLUAREA MEDIULUI

Se optează pentru implementarea unui mecanism care să fie bazat pe:

- subvenționarea companiilor de colectare și reciclare a ambalajelor;

- pentru agenții economici care au asigurat colectarea ambalajelor conform țintelor se va acorda o reducere a taxei pentru poluarea mediului.

De asemenea, având la bază principiul eficienței impozitelor și taxelor, se propune excluderea următoarelor taxe de mediu:

- plata pentru emisiile de poluanţi ale surselor staţionare;

- plata pentru deversările de poluanţi.

8. DOMENIUL VAMAL

8.1.Eliminarea prohibițiilor la importul mijloacelor de transport

Actualmente, legislația vamală prevede o serie de prohibiții la import aferente mijloacelor de transport, și anume:

- după termenul de exploatare a autoturismelor (se interzice importul autoturismelor mai mari de 10 ani);

- după termenul de exploatare a camioanelor și autobuzelor (se interzice importul autobuzelor de până la 20 de locuri mai mari de 7ani, și altor autobuze și camioane mai mari de 0 ani);

- după termenul de exploatare a tractoarelor (se interzice importul tractoarelor mai mari de 12 ani);

- piese uzate.

Existența prohibițiilor creează stimulente pentru activități ilicite, prin care se evită atât interzicerile, cât și achitarea impozitelor. Totodată, acestea nu permit dezvoltarea unor afaceri ce au drept scop importul pentru prelucrare a și exportul bunurilor respective.

Conceptual, legislația vamală nu ar trebui să prevadă interziceri de bunuri (cu excepția celor prin care este interzisă circulația pe teritoriul țării, cum ar fi drogurile), iar în cazul în care se dorește restrângerea importurilor anumitor bunuri din raționamente ecologice, acestea urmează a fi realizate prin aplicarea unor impozite majorate.

În acest sens, concomitent cu eliminarea prohibițiilor se propune majorarea esențială a accizelor proporțional termenului de exploatare a mijloacelor de transport.

8.2. Reorganizarea Serviciului Vamal

Reformarea Serviciului Vamal ca presupune constituirea unei singure persoane juridice, asemenea Serviciului Fiscal de Stat.

Reforma are drept scop ca, începând cu 1 iulie 2021, aparatul central al Serviciului vamal, împreună cu cele 3 birouri vamale, să fie reorganizate într-o entitate juridică unică – Serviciul Vamal. Astfel, în urma procesului de reorganizare sistemul Serviciului Vamal va fi format din aparatul central al Serviciului Vamal și subdiviziunile teritoriale ale acestuia.

Prin modificările propuse se urmărește eficientizarea procesului de administrare vamală și creșterea eficienței sistemului vamal al Republicii Moldova.

9. ALTE MODIFICĂRI

9.1. Regimul fiscal și social al profesiilor juridice

Totodată, urmează ca asigurarea socială a profesiilor juridice (avocați, notari, executori judecătorești etc.) să fie în cuantum de 24255 lei, ceea ce corespunde mărimii contribuțiilor sociale achitate pentru un angajator cu un salariu de 8422 lei (mărimea prognozată a salariului mediu pe economie).

În cazul dat, venitul mediu asigurat va constitui mărimea salariului mediu pe economie pentru anul 2021 – 8 422 lei3. Respectiv, această măsură va permite reprezentanții profesiilor juridice să beneficieze de întregul spectru de prestații sociale, cum ar fi:

- indemnizaţie pentru incapacitate temporară de muncă cauzată de afecţiuni generale sau de accidente în afara muncii, de boli profesionale şi de accidente de muncă, inclusiv indemnizaţie pentru îngrijirea copilului bolnav;

- indemnizaţie de maternitate;

- indemnizaţie pentru creşterea copilului până la împlinirea vârstei de 3 ani etc.

Astfel, măsura invocată va asigura extinderea spectrului de beneficii sociale pentru liberii profesioniști din domeniul justiției, asigurând creșterea motivării și încrederii acestora în sistemele obligatorii de asigurare socială.

9.2. Măsuri de diminuare a numerarului în economie

Ca măsuri de diminuare a numerarului se propun următoarele:

- plățile efectuate între agenți economici în numerar 100 000 lei lunar/10 000 per tranzacție;

- obligativitatea deținerii POS terminal la subdiviziunile unde vânzările sunt mai mari de 500000 lei;

- plățile efectuate de persoană fizică în numerar nu mai mari de 100000 lei per tranzacție.

Tendințele globale demonstrează o creștere rapidă a tranzacțiilor fără numerar, mai cu seamă în condițiile în care tehnologiile avansate asigură dezvoltarea economiei digitale și utilizarea unor soluții optime și rapide de efectuare a plăților.

Reducerea numerarului și orientarea spre efectuarea plăților prin virament reprezintă o acțiune cu efecte pozitive asupra dezvoltării economice atât din perspectiva autorităților publice, precum și din perspectiva persoanelor fizice și juridice:

- pentru autorități publice: asigură creșterea transparenței și securității prin sporirea posibilităților de monitorizare și, în acest sens, este o măsură care contribuie la combaterea fenomenului muncii ne(sub)declarate și combaterea evaziunii fiscale;

- pentru persoanele fizice și juridice: asigură efectuarea rapidă a mai multor plăți într-o perioada scurtă de timp oferind, astfel, oportunitatea de a obține venit mai mare și, concomitent, de a economisi timpul.

În Republica Moldova există potențial pentru dezvoltarea plăților fără numerar. Mai mult ca atât, în contextul situației pandemice existente, utilizarea plăților prin virament reprezintă o practică eficientă de prevenire a răspândirii bolilor transmisibile.

Respectiv, măsurile propuse vor impulsiona tranzacțiile non-numerar, creând premise de reducerea comisioanelor percepute de instituțiile financiare.

Este de menționat că documentul privind măsurile de politică fiscală și vamală pentru anul 2021 este propus pentru consultări publice, iar în baza acestuia se va definitiva proiectul de lege, care la rândul său va parcurge întregul proces legislativ (consultare publică, aprobarea de către Guvern și respectiv adoptarea de Parlament).

Pentru a vedea întregul document accesați aici.

_____________

1 Art.4 pct.(18) din Legea nr.1417/1997 pentru punerea în aplicare a Titlului III al Codului fiscal.

2 Mărimea cotelor nu ține cont de includerea taxei rutiere în accizul asupra produselor petroliere

3 Acesta va fi revizuit în dependență de prognoza salariului mediu pe economie.

Instituții:

Ministerul Finanțelor al Republicii Moldova | Publicaţia periodică "Monitorul Fiscal FISC.MD"

„Acest articol aparține exclusiv P.P. „Monitorul fiscal FISC.md” și este protejat de Legea privind drepturile de autor.

Orice preluare a conținutului se face doar cu indicarea SURSEI și cu LINK ACTIV către pagina articolului”.

Autentificare

Autentificarea se poate efectua cu ajutorul adresei de E-mail sau a Login-ului

E-mail/Login *

Parola *

Contul de utilizator a fost creat cu succes. Pentru confirmarea înregistrării accesați linkul expediat la e-mailul indicat în formularul de înregistrare, care este valabil până la 30 zile calendaristice

Adresează-ne o întrebare

Dorești să obții un răspuns rapid si complex sau să ne sugerezi tematica unui articol necesar procesului tău de lucru? Loghează-te, expediază întrebarea sau sugestia și primești răspunsul experților în cel mai scurt timp la adresa de e-mail sau în profilul tău de pe pagină.

E-mail *

Comanda serviciului prin telefon

Introduceți corect datele solicitate și în scurt timp veți fi contactat de un operator

Prenumele *

Numele *

E-mail *

Telefon *

Feedback

Pentru monitorizarea statutului de prelucrare a Feedbackului expediat, recomandăm inițial să parcurgeți procesul de autentificare pe portal. Astfel, mesajul de răspuns din partea PP „Monitorul Fiscal FISC.md” la feedback se va salva și afișa în Profilul Dvs. În cazul expedierii feedback-ului fără a fi autentificat pe portal, mesajul va fi remis la adresa de e-mail.

E-mail *

E-mail *

11850 vizualizări

Data publicării:

05 Octombrie /2020 16:21

Catalogul tematic

Taxele locale | Administrare fiscală | Accizele | T.V.A. | Impozitul pe venit

Etichete:

politica bugetar fiscala | Taxe | accize | Taxe locale | vama | legislația fiscala | scutire personala

0 comentarii

Doar utilizatorii înregistraţi şi autorizați au dreptul de a posta comentarii.